Aufrufe: 79

Aufrufe: 79

Der Damm bricht: Warum Milliarden der Wall Street jetzt in Bitcoin strömen

Das ist kein normaler Handelstag. Das ist ein Symbol. Ein Signal einer tektonischen Verschiebung. Kurz zuvor hatte die Bank of America, die zweitgrößte Bank der USA, erklärt: Sie empfiehlt ab sofort 1 bis 4 Prozent in Kryptowährungen. Ein historischer Satz. Doch noch wichtiger: Vanguard, der zweitgrößte Vermögensverwalter der Welt und Inbegriff der Finanzkonservativen, öffnet seinen 50 Millionen Kunden den Zugang zu Bitcoin- und Krypto-ETFs.

Damit fließt nicht nur mehr Kapital in den Markt. Es fließt ein anderes Kapital. Langfristig. Schwer. Institutionell. Das Kapital, das Märkte nicht bewegt, sondern neu definiert.

Langfristige Anleger entdecken Bitcoin

Bis 2024 waren es vor allem Hedgefonds, Arbitrage Trader, Market Maker und Family Offices, die die ETF-Zuflüsse von Bitcoin dominierten. Es war Kapital, das schnell kam und schnell ging, Liquidität, keine Substanz.

Doch in diesem Winter 2025 bricht der Damm. Zum ersten Mal drängen die Anleger in den Markt, die den Unterschied machen: Pensionsfonds, Versicherungen, staatliche Vorsorgeprogramme, Multi Asset Portfolios, Endowment Funds und all jene langfristigen Investoren, die Vanguard repräsentiert wie kein zweites Finanzinstitut der Welt.

Während BlackRock Bitcoin legitimierte, macht Vanguard ihn unvermeidlich. Denn Vanguard ist nicht die Bank der Trader, sondern die Bank der Sparer. Ihre Kunden handeln nicht täglich, sie halten Vermögen über Jahrzehnte. Sie verkaufen nicht in Panik, sie lassen Kapital arbeiten. Und genau dieses Kapital beginnt jetzt, Bitcoin Zuflüsse in einer Größenordnung zu erzeugen, die strukturell und dauerhaft ist. Bereits minimale Allokationen von nur einem Prozent in großen Pensionsportfolios lösen Milliardenströme aus, automatisch, jedes Jahr, ohne spekulativen Druck, ohne Medienhype.

Hinzu kommt, dass die meisten großen Finanzhäuser inzwischen konkrete Allokationsmodelle für Bitcoin veröffentlichen. Fidelity empfiehlt ein bis fünf Prozent, JP Morgan schlägt zwischen einem halben und zwei Prozent vor, Goldman Sachs argumentiert mit ein bis zwei Prozent, während Studien von BCG langfristig zwei bis fünf Prozent als optimal ansehen. Selbst konservative Häuser wie UBS erlauben inzwischen eine kleine Beimischung. Alle nähern sich derselben Antwort: Ein bisschen Bitcoin verbessert jedes Portfolio. Das ist kein Glaubenssatz mehr, sondern mathematische Portfolio-Optimierung.

Bitcoin-ETF schon jetzt ein massiver Erfolg

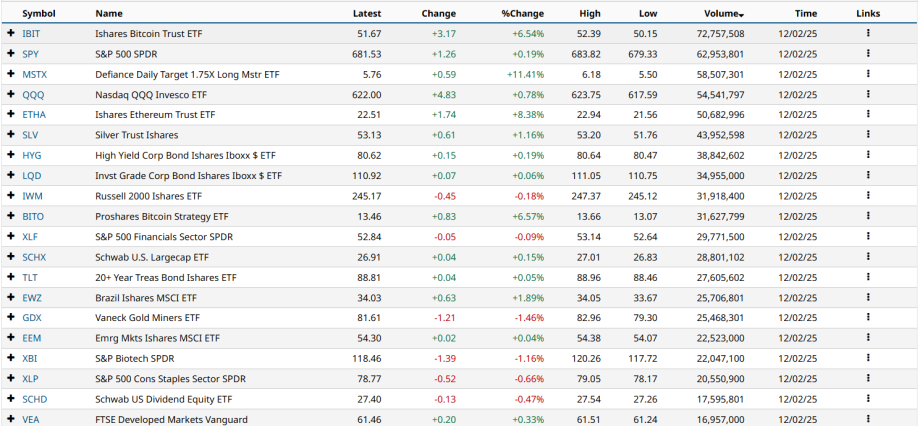

Der Wandel zeigt sich auch im Derivatemarkt. Dass IBIT den höchsten ETF-Umsatz der Welt erzielt, ist beeindruckend, doch der eigentliche Wendepunkt findet schon länger im Optionshandel statt, dem Herz des institutionellen Risikomanagements.

Innerhalb eines Jahres sind die offenen IBIT Optionen auf 7,7 Millionen Kontrakte gestiegen und damit unter die zehn größten Optionsmärkte der USA vorgedrungen. Sie liegen sogar über den Optionsvolumina des größten Gold ETFs, obwohl Gold in diesem Jahr um 50 Prozent gestiegen ist, während Bitcoin nahezu unverändert notiert.

IBIT Optionen übertreffen Apple, Nvidia und Amazon und überholten zeitweise sogar das Open Interest von Deribit, dem langjährigen Marktführer im Krypto Optionshandel. Das ist ein unmissverständliches Zeichen: Bitcoin wird nicht länger spekuliert, er wird gemanagt. Er ist endgültig im Zentrum institutioneller Portfoliosteuerung angekommen.

Das Jahr der Wall Street

Warum geschieht das alles jetzt? Weil die vier großen Hürden für institutionelle Anleger gefallen sind: Regulierung, Liquidität, Risikomodelle und Infrastruktur. Der Spot ETF ist zugelassen, die Liquidität ist durch Tagesumsätze wie am 2. Dezember gesichert, der Optionsmarkt erlaubt professionelles Hedging und Custody sowie Compliance Lösungen sind vollständig etabliert. Zum ersten Mal ist Bitcoin ein vollwertiges Anlageinstrument, reguliert, liquid und absicherbar.

Die Folgen für die nächsten Monate könnten weitreichend sein. Denn dieser Markt wird nicht mehr durch Retail Wellen bewegt, nicht durch Panik oder Euphorie, nicht durch Social Media Sentiment. Er wird zunehmend von strukturellem, langfristigem Kapital getragen: Rentenbeiträge, Versicherungsportfolios, staatliche Sparprogramme, Robo Advisor und Firmenkassen. Kapital, das nicht tradet, sondern akkumuliert. Kapital, das eine Asset Klasse nicht volatilisiert, sondern sie verankert.

2025 ist damit das Jahr, in dem Bitcoin nicht mehr gegen die Wall Street kämpfte, sondern von ihr absorbiert wurde. Und genau deshalb könnte das dicke Kapital erst jetzt anfangen zu fließen. Nicht in Wellen, sondern in Strömen, die über Jahre anhalten. Bitcoin ist vom Außenseiter-Asset zum globalen Makro-Baustein geworden. Alles Weitere ist nur eine Frage der Zeit.

Quellen

Für dich aus unserer Redaktion zusammengestellt

Dein Kommentar zum Artikel im Forum

Hinweis: ARIVA.DE veröffentlicht in dieser Rubrik Analysen, Kolumnen und Nachrichten aus verschiedenen Quellen. Die ARIVA.DE AG ist nicht verantwortlich für Inhalte, die erkennbar von Dritten in den „News“-Bereich dieser Webseite eingestellt worden sind, und macht sich diese nicht zu Eigen. Diese Inhalte sind insbesondere durch eine entsprechende „von“-Kennzeichnung unterhalb der Artikelüberschrift und/oder durch den Link „Um den vollständigen Artikel zu lesen, klicken Sie bitte hier.“ erkennbar; verantwortlich für diese Inhalte ist allein der genannte Dritte.