Aufrufe: 139

Aufrufe: 139

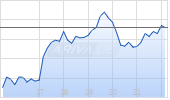

SLB gibt Ergebnis des vierten Quartals und des Gesamtjahres 2025 bekannt Höhere Dividende und Versprechen, 2026 mehr als $4 Milliarden an Aktionäre zurückzugeben

Diese Pressemitteilung enthält multimediale Inhalte. Die vollständige Mitteilung hier ansehen: https://www.businesswire.com/news/home/20260121635724/de/

The exterior of the SLB headquarters in Houston, Texas.

Ergebnisse des vierten Quartals

| (in Millionen, außer Ergebnis pro Aktie) | |||||||||

| Drei Monate endend am | Änderung | ||||||||

| 31. Dez. 2025 | 30. Sept. 2025 | 31. Dez. , 2024 | zum Vorquartal | zum Vorjahr | |||||

| Umsatz | $9.745 | $8.928 | $9.284 | 9% |

| 5% | |||

| Einkommen vor Steuern - auf GAAP-Basis | $943 | $1.000 | $1.387 | -6% |

| -32% | |||

| Marge Einkommen vor Steuern - GAAP-Basis | 9.7% | 11.2% | 14.9% | -153 bps |

| -526 bps | |||

| SLB zurechenbares Nettoeinkommen - auf GAAP-Basis | $824 | $739 | $1.095 | 12% |

| -25% | |||

| Verwässertes EPS - auf GAAP-Basis | $0.55 | $0.50 | $0.77 | 10% |

| -29% | |||

|

|

|

| |||||||

| Bereinigtes EBITDA* | $2.331 | $2.061 | $2.382 | 13% |

| -2% | |||

| Marge bereinigtes EBITDA* | 23.9% | 23.1% | 25.7% | 83 bps |

| -175 bps | |||

| Segmentbetriebsergebnis vor Steuern* | $1.807 | $1.626 | $1.918 | 11% |

| -6% | |||

| Marge Segmentbetriebsergebnis vor Steuern* | 18.5% | 18.2% | 20.7% | 33 bps |

| -211 bps | |||

| SLB zurechenbares Nettoeinkommen ohne Belastungen und Gutschriften* | $1.179 | $1.027 | $1.311 | 15% |

| -10% | |||

| Verwässertes EPS, ohne Belastungen und Gutschriften* | $0.78 | $0.69 | $0.92 | 13% |

| -15% | |||

|

|

|

| |||||||

| Umsatz nach Regionen |

|

|

| ||||||

| International | $7.453 | $6.916 | $7.483 | 8% |

| ||||

| Nordamerika | 2.212 | 1.930 | 1.752 | 15% |

| 26% | |||

| Sonstige | 80 | 82 | 49 | n/m |

| n/m | |||

| $9.745 | $8.928 | $9.284 | 9% |

| 5% | ||||

| SLB hat ChampionX während des dritten Quartals 2025 erworben. Die Ergebnisse des vierten Quartals 2025 beinhalten im gesamten Verlauf die Aktivitäten dieses Unternehmens, das einen Umsatz von $879 Millionen, ein bereinigtes EBITDA von $206 Millionen und ein Segmentbetriebsergebnis vor Steuern von $155 Millionen beitrug. Das Ergebnis des dritten Quartals 2025 beinhaltet zwei Monate der Aktivitäten von ChampionX, was zu einem Umsatz von $579 Millionen, einem bereinigten EBITDA von $139 Millionen und einem Segmentbetriebsergebnis vor Steuern von $108 Millionen führte. | |||||||||

| Ohne Berücksichtigung dieser Akquisition stieg der globale Umsatz von SLB im vierten Quartal um 6 % zum Vorquartal und sank um 4 % zum Vorjahr. Der internationale Umsatz des vierten Quartals 2025 stieg um 7 % zum Vorquartal und sank um 4 % zum Vorjahr und der Umsatz des vierten Quartals 2025 für Nordamerika stieg um 6 % zum Vorquartal und sank um 7 % zum Vorjahr. | |||||||||

| *Es handelt sich um nicht auf GAAP beruhende Finanzkennzahlen. Siehe Abschnitte „Belastungen & Gutschriften", „Sparten" und „Zusatzinformationen" für Details. | |||||||||

| n/m = bedeutungslos | |||||||||

| (in Millionen) | |||||||||

| Drei Monate endend am | Änderung | ||||||||

| 31. Dez. 2025 | 30. Sept. 2025 | 31. Dez. 2024 | Zum Vorquartal | Zum Vorjahr | |||||

| Umsatz nach Sparten | |||||||||

| Digital | $825 | $658 | $705 | 25% |

| 17% | |||

| Leistung von Reservoirs | 1.748 | 1.682 | 1.810 | 4% |

| -3% | |||

| Brunnenkonstruktion | 2.949 | 2.967 | 3.267 | -1% |

| -10% | |||

| Produkionssysteme | 4.078 | 3.474 | 3.127 | 17% |

| 30% | |||

| Alle Sonstigen | 445 | 397 | 582 | 12% |

| -23% | |||

| Eliminierungen | (300) | (250) | (207) | n/m |

| n/m | |||

| $9.745 | $8.928 | $9.284 | 9% |

| 5% | ||||

|

|

|

| |||||||

| Segmentbetriebsergebnis vor Steuern |

|

|

| ||||||

| Digital | $280 | $187 | $242 | 50% |

| 16% | |||

| Leistung von Reservoirs | 342 | 312 | 370 | 10% |

| -8% | |||

| Brunnenkonstruktion | 550 | 558 | 681 | -1% |

| -19% | |||

| Produktionssysteme | 664 | 559 | 509 | 19% |

| 30% | |||

| Alle Sonstigen | 85 | 96 | 187 | -12% |

| -55% | |||

| Eliminierungen | (114) | (86) | (71) | n/m |

| n/m | |||

| $1.807 | $1.626 | $1.918 | 11% |

| -6% | ||||

| Marge Segmentbetriebsergebnis vor Steuern | |||||||||

| Digital | 34.0% | 28.4% | 34.4% | 557 bps |

| -39 bps | |||

| Leistung von Reservoiren | 19.6% | 18.5% | 20.5% | 105 bps |

| -89 bps | |||

| Brunnenkonstruktion | 18.7% | 18.8% | 20.8% | -16 bps |

| -219 bps | |||

| Produktionssysteme | 16.3% | 16.1% | 16.3% | 20 bps |

| -1 bps | |||

| Alle Sonstigen | 19.0% | 24.2% | 32.1% | -518 bps |

| -1,306 bps | |||

| Eliminierungen | n/m | n/m | n/m | n/m |

| n/m | |||

| 18.5% | 18.2% | 20.7% | 33 bps |

| -211 bps | ||||

|

|

|

| |||||||

| Bereinigtes EBITDA |

|

|

| ||||||

| Digital | $346 | $215 | $289 | 61% |

| 20% | |||

| Leistung von Reservoir en | 456 | 422 | 468 | 8% |

| -3% | |||

| Brunnenkonstruktion | 719 | 728 | 841 | -1% |

| -14% | |||

| Produktionssysteme | 815 | 690 | 598 | 18% |

| 36% | |||

| Alle Sonstigen | 170 | 158 | 317 | 7% |

| -46% | |||

| Eliminierungen | (41) | (13) | 1 | n/m |

| n/m | |||

| $2.466 | $2.201 | $2.514 | 12% |

| -2% | ||||

| Unternehmen & Sonstige | (136) | (139) | (132) | n/m |

| n/m | |||

| $2.331 | $2.061 | $2.382 | 13% |

| -2% | ||||

|

|

|

| |||||||

| Marge bereinigtes EBITDA |

|

|

| ||||||

| Digital | 42.0% | 32.7% | 41.0% | 929 bps |

| 97 bps | |||

| Leistung von Reservoirs | 26.1% | 25.1% | 25.9% | 100 bps |

| 25 bps | |||

| Brunnenkonstruktion | 24.4% | 24.5% | 25.8% | -14 bps |

| -136 bps | |||

| Produktionssysteme | 20.0% | 19.9% | 19.1% | 13 bps |

| 86 bps | |||

| Alle Sonstigen | 38.2% | 39.9% | 54.6% | -170 bps |

| -1,634 bps | |||

| Eliminierungen | n/m | n/m | n/m | n/m |

| n/m | |||

| 25.3% | 24.6% | 27.1% | 66 bps |

| -178 bps | ||||

| Unternehmen & Sonstige | n/m | n/m | n/m | n/m |

| n/m | |||

| 23.9% | 23.1% | 25.7% | 83 bps |

| -175 bps | ||||

| Das Ergebnis der Sparten Digital und Produktionssysteme des vierten Quartals 2025 beinhaltet im gesamten Verlauf Aktivitäten von ChampionX, die einen Umsatz von $28 Millionen in der Sparte Digital und $874 Millionen in der Sparte Produktionssysteme beitrugen. Das dritte Quartal 2025 beinhaltet zwei Monate Aktivitäten von ChampionX, die einen Umsatz von $20 Millionen in der Sparte Digital und $575 Millionen in der Sparte Produktionssysteme beitrugen. Ohne Berücksichtigung dieser Akquisition stieg der Umsatz der Sparte Digital im vierten Quartal 2025 um 25 % zum Vorquartal und 13 % zum Vorjahr und in der Sparte Produktionssystem um 11 % zum Vorquartal und um 2 % zum Vorjahr. | |||||||||

| n/m = bedeutungslos | |||||||||

Ergebnisse für das Gesamtjahr

| (in Millionen, außer Ergebnis je Aktie) | |||||||

| Zwölf Monate endend am | |||||||

| 31. Dez. 2025 | 31. Dez. 2024 | Änderung | |||||

| Umsatz | $35.708 | $36.289 | -2% | ||||

| Einkommen vor Steuern - auf GAAP-Basis | $4.291 | $5.672 | -24% | ||||

| Marge Einkommen vor Steuern - auf GAAP-Basis | 12.0% | 15.6% | -361 bps | ||||

| SLB zurechenbares Nettoeinkommen - auf GAAP-Basis | $3.374 | $4.461 | -24% | ||||

| Verwässertes EPS - auf GAAP-Basis | $2.35 | $3.11 | -24% | ||||

|

| |||||||

| Bereinigtes EBITDA* | $8.463 | $9.070 | -7% | ||||

| Marge bereinigtes EBITDA* | 23.7% | 25.0% | -129 bps | ||||

| Segmentbetriebsergebnis vor Steuern* | $6.574 | $7.321 | -10% | ||||

| Marge Segmentbetriebsergebnis vor Steuern* | 18.4% | 20.2% | -177 bps | ||||

| SLB zurechenbares Nettoeinkommen ohne Belastungen und Gutschriften* | $4.210 | $4.888 | -14% | ||||

| Verwässerter EPS ohne Belastungen und Gutschriften* | $2.93 | $3.41 | -14% | ||||

|

| |||||||

| Umsatz nach Regionen |

| ||||||

| International | $27.942 | $29.415 | -5% | ||||

| Nordamerika | 7.515 | 6.680 | 12% | ||||

| Sonstige | 251 | 194 | n/m | ||||

| $35.708 | $36.289 | -2% | |||||

| SLB hat ChampionX während des dritten Quartals 2025 erworben. Das akquirierte Unternehmen generierte 2025 einen Umsatz von $1,46 Milliarden. Ohne Berücksichtigung dieser Akquisition sank der Gesamtjahresumsatz von SLB im Vergleich zum Vorjahr international um 6 %. In Nordamerika ging der Gesamtjahresumsatz 2025 gegenüber dem Vorjahr um 2 % zurück. | |||||||

| *Dies sind nicht auf GAAP beruhende Finanzkennzahlen. Siehe Abschnitte „Belastungen und Gutschriften", „Sparten" und „Zusatzinformationen". | |||||||

| n/m = bedeutungslos | |||||||

| (in Millionen) | |||||||

| Zwölf Monate endend am | |||||||

| 31.Dez. 2025 | 31. Dez. 2024 | Änderung | |||||

| Umsatz nach Sparte | |||||||

| Digital | $2.660 | $2.439 | 9% | ||||

| Leistung von Reservoiren | 6.820 | 7.177 | -5% | ||||

| Brunnenbau | 11.856 | 13.357 | -11% | ||||

| Produktionssysteme | 13.325 | 11.935 | 12% | ||||

| Alle Sonstigen | 1.987 | 2.117 | -6% | ||||

| Eliminierungen | (940) | (736) | n/m | ||||

| $35.708 | $36.289 | -2% | |||||

|

| |||||||

| Segmentbetriebsergebnis vor Steuern |

| ||||||

| Digital | $745 | $612 | 22% | ||||

| Leistung von Reservoiren | 1.250 | 1.452 | -14% | ||||

| Brunnenbau | 2.248 | 2.826 | -20% | ||||

| Produktionssysteme | 2.184 | 1.900 | 15% | ||||

| Alle Sonstigen | 498 | 775 | -36% | ||||

| Eliminierungen | (351) | (244) | n/m | ||||

| $6.574 | $7.321 | -10% | |||||

| Marge Segmentbetriebsergebnis vor Steuern | |||||||

| Digital | 28.0% | 25.1% | 291 bps | ||||

| Leistung von Reservoiren | 18.3% | 20.2% | -191 bps | ||||

| Brunnenbau | 19.0% | 21.2% | -220 bps | ||||

| Produktionssysteme | 16.4% | 15.9% | 48 bps | ||||

| Alle Sonstigen | 25.1% | 36.6% | -1,152 bps | ||||

| Eliminierungen | n/m | n/m | n/m | ||||

| 18.4% | 20.2% | -177 bps | |||||

| Bereinigtes EBITDA | |||||||

| Digital | $928 | $784 | 18% | ||||

| Leistung von Reservoiren | 1.685 | 1.841 | -8% | ||||

| Brunnenkonstruktion | 2.919 | 3.461 | -16% | ||||

| Produktionssysteme | 2.648 | 2.243 | 18% | ||||

| Alle Sonstigen | 880 | 1.271 | -31% | ||||

| Eliminierungen | (65) | 38 | n/m | ||||

| $8.995 | $9.638 | -7% | |||||

| Unternehmen & Sonstige | (532) | (568) | n/m | ||||

| $8.463 | $9.070 | -7% | |||||

| Marge bereinigtes EBITDA | |||||||

| Digital | 34.9% | 32.2% | 272 bps | ||||

| Leistung von Reservoiren | 24.7% | 25.7% | -95 bps | ||||

| Brunnenbau | 24.6% | 25.9% | -129 bps | ||||

| Produktionssysteme | 19.9% | 18.8% | 108 bps | ||||

| Alle Sonstigen Other | 44.3% | 60.0% | -1,576 bps | ||||

| Eliminierungen | n/m | n/m | n/m | ||||

| 25.2% | 26.6% | -137 bps | |||||

| Unternehmen & Sonstige | n/m | n/m | n/m | ||||

| 23.7% | 25.0% | -129 bps | |||||

| SLB hat ChampionX während des dritten Quartals 2025 erworben. Das akquirierte Unternehmen generierte 2025 einen Umsatz von $1,46 Milliarden. Ohne Berücksichtigung der Akquisition sank der Gesamtjahresumsatz von SLB 2025 um 6 % im Vergleich zum Vorjahr. Der Gesamtjahresumsatz von Digital stieg gegenüber dem Vorjahr um 7 %, der von Produktionssystemen bewegte sich auf dem Niveau des Vorjahres. | |||||||

| n/m = bedeutungslos | |||||||

| in Millionen) | |||||||

| Zwölf Monate endend am | |||||||

| 31.Dez. 2025 | 31. Dez. 2024 | Änderung | |||||

| Umsatz nach Regionen | |||||||

| Nordamerika | $7.515 | $6.680 | 12% | ||||

| Lateinamerika | 6.152 | 6.719 | -8% | ||||

| Europa & Afrika* | 9.572 | 9.670 | -1% | ||||

| Naher Osten & Asien | 12.218 | 13.026 | -6% | ||||

| Sonstige | 251 | 194 | n/m | ||||

| $35.708 | $36.289 | -2% | |||||

|

| |||||||

| International | $27.942 | $29.415 | -5% | ||||

| Nordamerika | 7.515 | 6.680 | 12% | ||||

| Sonstige | 251 | 194 | n/m | ||||

| $35.708 | $36.289 | -2% | |||||

|

| |||||||

| Segmentbetriebsergebnis vor Steuern |

| ||||||

| International | $5.428 | $6.291 | -14% | ||||

| Nordamerika | 1.219 | 1.134 | 8% | ||||

| Sonstige | (73) | (104) | n/m | ||||

| $6.574 | $7.321 | -10% | |||||

|

| |||||||

| Marge Segmentbetriebsergebnis vor Steuern |

| ||||||

| International | 19.4% | 21.4% | -196 bps | ||||

| Nordamerika | 16.2% | 17.0% | -75 bps | ||||

| Sonstiges | n/m | n/m | n/m | ||||

| 18.4% | 20.2% | -177 bps | |||||

|

| |||||||

| Bereinigtes EBITDA |

| ||||||

| International | $7.008 | $7.900 | -11% | ||||

| Nordamerika | 1.731 | 1.592 | 9% | ||||

| Sonstiges | 256 | 146 | n/m | ||||

| $8.995 | $9.638 | -7% | |||||

| Unternehmen & Sonstige | (532) | (568) | n/m | ||||

| $8.463 | $9.070 | -7% | |||||

|

| |||||||

| Marge bereinigtes EBITDA |

| ||||||

| International | 25.1% | 26.9% | -178 bps | ||||

| Nordamerika | 23.0% | 23.8% | -81 bps | ||||

| Sonstige | n/m | n/m | n/m | ||||

| 25.2% | 26.6% | -137 bps | |||||

| Unternehmen & Sonstige | n/m | n/m | n/m | ||||

| 23.7% | 25.0% | -129 bps | |||||

| *Schließt Russland und die Kaspische Region ein | |||||||

| n/m = bedeutungslos | |||||||

Starkes Ergebnis im vierten Quartal in einem sich stabilisierenden globalen Umfeld

“SLB hat das Jahr mit einem sehr starken vierten Quartal abgeschlossen aufgrund von guten Ergebnissen in den Sparten Produktionssysteme, Digital und Leistungen von Reservoiren”, sagte SLB Chief Executive Officer Olivier Le Peuch.

„Der Umsatz des vierten Quartals ist in allen vier Regionen zum ersten Mal seit dem zweiten Quartal 2024 sequentiell angestiegen. Das weist auf eine sich stabilisierende Upstream-Aktivität hin. Der Umsatz stieg sowohl in Nordamerika als auch international, unterstützt von einem zusätzlichen Monat ChampionX-Umsatz. Am Jahresende legten die Verkäufe in den Sparten Produkte und Digital in Lateinamerika, dem Nahen Osten und Asien, Sub-Sahara-Afrika und Offshore-Nordamerika zu, was das Ergebnis verbesserte.

„Obwohl die Branche sich 2025 aufgrund von niedrigeren Preisen für Rohstoffe, geopolitischer Unsicherheit und einem Überangebot an Öl mit Herausforderungen konfrontiert sah, konnten wir unser Portfolio durch eine beschleunigte Umsetzung unserer Strategie stabilisieren. Dies beinhaltete eine Verlagerung des Schwerpunkts auf Produktion und Wiederherstellung, eine zunehmende Bereitstellung von KI-Lösungen und die schnelle Erweiterung unseres Geschäfts Data Center Solutions.

„Im Gesamtjahr führten geringere Upstream-Ausgaben zu einem leichten Rückgang des Umsatzes und der Marge des bereinigten EBITDA. Dennoch erzielten wir einen starken Cash Flow. Der Cash Flow aus laufender Geschäftstätigkeit betrug $6,5 Milliarden und der freie Cash Flow $4.1 Milliarden. Deshalb konnten wir $4.0 Milliarden an Aktionäre ausschütten. Die zusätzlichen Aktivitäten von ChampionX und Wachstum in den Sparten Digital und Data Center Solutions konnten den Umsatzrückgang in Saudi Arabien, Mexiko und in Sub-Sahara-Afrika ausgleichen.

„Für 2026 gehen wir davon aus, dass der Gegenwind, mit dem wir im Vorjahr in einigen wichtigen Regionen konfrontiert waren, nachlässt. Insbesondere erwarten wir, dass die Rig-Aktivitäten im Nahen Osten im Vergleich zum derzeitigen Niveau zunehmen werden. Da wir dort stark präsent sind, werden wir voraussichtlich von diesem Trend profitieren", sagte Le Peuch.

Produktion und Wiederherstellung haben Vorrang

„Da die Wirtschaftslage weiterhin angespannt bleibt, haben Produktion und Wiederherstellung für unsere Kunden Vorrang, da sie zusätzliche Barrels zu möglichst geringen Kosten fördern möchten. Dies führt zu einer höheren Nachfrage nach Interventionsdiensten, künstlichem Lift, Einsatz von Chemikalien und SLB OneSubsea™.

„Wir haben bereits von der strategischen Akquisition von ChampionX profitiert, die mit $1.5 Milliarden zum Umsatz beitrug mit Wertsteigerungsmargen für die Sparte Produktionssysteme und das Kerngeschäft seit der Übernahme im Juli 2025. Wir rechnen damit, dass die positiven Auswirkungen der Akquisition von ChampionX 2026 noch stärker bemerkbar sein werden, da wir weitere Synergien bergen werden und die hinzugewonnenen Funktionen in weiteren internationalen Märkten anbieten werden”, sagte Le Peuch.

Digital und Data Center Solutions eröffnen Wachstumschancen

„Im Gesamtjahr verzeichnete der Umsatz von Digital ein Plus von 9 % mit einer Marge des bereinigten EBITDA von 35 %, gestützt von einem deutlichen Wachstum bei Digital Operations und einem stetigen Aufwärtstrend bei Platforms & Applications. Denn die Kunden investieren in KI und automatisierte Lösungen, um die Leistung und Effizienz zu verbessern. Da diese Lösungen zunehmend in die Prozesse unserer Kunden eingebunden werden, sind wir stolz, dass unser wiederkehrender jährlicher Umsatz (Annualized Recurring Revenue - ARR) am Ende des vierten Quartals $1 Milliarde überstieg, was im Vergleich zum Vorjahr einen Anstieg um 15 % bedeutet.

„Unser Bereich Data Center Solutions wuchs im Vergleich zum Vorjahr 121 %. Dieses Geschäft expandiert schnell, da wir strategische Partnerschaften mit Hyperscalers eingehen, um modulare Lösungen für Rechenzentren zu erstellen.

„Wir erwarten, dass Data Center Solutions in den kommenden Jahren unsere am schnellsten wachsende Sparte sein wird und auch Digital wird bei den Margen deutlich zulegen. Beide bieten SLB 2016 und danach ein Wachstumspotenzial”, sagte Le Peuch.

Aktionäre erhalten 2026 mehr als $4 Milliarden

„SLB hat unter Beweis gestellt, dass wir durch die einzigartige Komposition unseres Portfolios aus unterschiedlichen Quellen Wertschöpfung erzielen können. Wir haben bei stark voneinander abweichenden Marktbedingungen einen hohen Cash Flow generiert.

„Wir gehen davon aus, dass die Aktivität in zentralen Märkten, in denen wir präsent sind, sich im Laufe des Jahres 2026 schrittweise erholen wird. Wir sind zuversichtlich, dass es uns auch in diesem Jahr gelingen wird, einen starken Cash Flow zu erwirtschaften.

„Da es unser Ziel ist, Werte für Investoren zu schaffen, möchten wir 2026 mehr als $4 Milliarden an Dividenden ausschütten und Aktien zurückkaufen. Wir beginnen das Jahr mit einem Anstieg von 3.5 % unserer Quartalsdividende, die vom Board of Directors genehmigt wurde”, folgerte Le Peuch.

Sonstige Ereignisse

Im Gesamtjahr 2025 hat SLB insgesamt 60 Millionen Stammaktien zu einem Preis von $2.41 Milliarden zurückgekauft.

Am 22. Januar 2026 hat SLB’s Board of Directors einen Anstieg von 3.5% für die Quartalsbardividende von $0.285 pro in Umlauf befindlicher Stammaktie auf $0.295 pro Aktie beschlossen. Die Dividenden werden am 2. April 2026 an Aktionäre ausgezahlt, die am 11. Februar 2026 registriert waren.

Umsatz im vierten Quartal nach Regionen

Der Umsatz des vierten Quartals belief sich auf $9.75 Milliarden, was einen Anstieg von 9 % zum Vorquartal bedeutet. Der internationale Umsatz wuchs um 8 % und Nordamerika verzeichnete ein Plus von 15 %. In diesem Quartal trugen die Aktivitäten von ChampionX im gesamten Verlauf mit $879 Millionen zum Umsatz bei, davon $583 Millionen in Nordamerika und $266 Millionen in internationalen Märkten. In das Ergebnis des dritten Quartals 2025 gingen mit $579 Millionen zwei Monate Aktivitäten von ChampionX ein, davon $387 Millionen in Nordamerika und $171 Millionen in internationalen Märkten.

Ohne Berücksichtigung dieser Akquisition stieg der internationale Umsatz im vierten Quartal 2025 um 7 %, in Nordamerika um 6 %, jeweils im Vergleich zum Vorquartal. Zum ersten Mal seit dem zweiten Quartal 2024 legte der Umsatz im vierten Quartal sequentiell zu, da sich die Upstream-Märkte global stabilisierten. Das organische Umsatzwachstum wurde sowohl in Nordamerika als auch in den internationalen Märkten durch mehr Offshore-Aktivitäten und einen Anstieg der Verkäufe von Produkten und digitalen Diensten am Jahresende gestützt und zwar schwerpunktmäßig in Lateinamerika, dem Nahen Osten und Asien sowie in Sub-Sahara-Afrika und am Golf von Amerika.

| (in Millionen) | |||||||||

| Wie berichtet | Drei Monte endend am | Änderung | |||||||

| 31. Dez. 2025 | 30. Sept. 2025 | 31. Dez. 2024 | Zum Vorquartal | Zum Vorjahr | |||||

| Nordamerika | $2.212 | $1.930 | $1.752 | 15% |

| 26% | |||

| Lateinamerika | 1.684 | 1.482 | 1.634 | 14% |

| 3% | |||

| Europa & Afrika* | 2.534 | 2.434 | 2.472 | 4% |

| 3% | |||

| Naher Osten & Asien | 3.234 | 3.000 | 3.376 | 8% |

| -4% | |||

| Eliminierungen & Sonstiges | 81 | 82 | 50 | n/m |

| n/m | |||

| $9.745 | $8.928 | $9.284 | 9% |

| 5% | ||||

|

|

|

| |||||||

| International | $7.453 | $6.916 | $7.483 | 8% |

| 0% | |||

| Nordamerika | $2.212 | $1.930 | $1.752 | 15% |

| 26% | |||

| *Schließt Russland und die Kaspische Region ein | |||||||||

| n/m = bedeutungslos | |||||||||

Die folgende Tabelle mit Kommentaren wird unter der Annahme, dass ChampionX am 1. Januar 2024 erworben wurde, pro forma ausgewiesen.

| (in Millionen) | |||||||||

| Pro forma | Drei Monate endend am | Änderung | |||||||

| 31.Dez. 2025 | 30. Sept. 2025 | 31. Dez. 2024 | Zum Vorquartal | Zum Vorjahr | |||||

| Nordamerika | $2.212 | $2.134 | $2.298 | 4% |

| -4% | |||

| Lateinamerika | 1.684 | 1.507 | 1.704 | 12% |

| -1% | |||

| Europa & Afrika* | 2.534 | 2.462 | 2.563 | 3% |

| -1% | |||

| Naher Osten & Asien | 3.234 | 3.032 | 3.490 | 7% |

| -7% | |||

| Eliminierungen & Sonstiges | 81 | 94 | 89 | n/m |

| n/m | |||

| $9.745 | $9.229 | $10.144 | 6% |

| -4% | ||||

|

|

|

| |||||||

| International | $7.453 | $7.001 | $7.757 | 6% |

| -4% | |||

| Nordamerika | $2.212 | $2.134 | $2.298 | 4% |

| -4% | |||

| *Schließt Russland und die Kaspische Region ein | |||||||||

| n/m = bedeutungslos | |||||||||

International

Lateinamerika

In Lateinamerika legte der Umsatz im Vergleich zum Vorquartal um 12 % auf $1.68 Milliarden zu, bedingt durch Fertigstellungen und Unterwasserproduktionssysteme in Brasilien sowie die Wiederaufnahme der Produktion in den Asset Performance Solutions (APS)-Projekten in Ecuador nach der Unterbrechung im Vorquartal wegen der Pipeline.

Im Vergleich zum Vorjahr ging der Gesamtjahresumsatz um 1 % zurück, hauptsächlich wegen einer deutlichen Verringerung der Landaktivität in Mexiko, was jedoch fast durch gesteigerte Offshore-Aktivitäten in Guyana und robuste hydraulische Frakturierung in Argentinien ausgeglichen wurde.

Europa & Afrika

Der Umsatz in Europa & Afrika von $2.53 Milliarden stieg sequentiell um 3 %. Grund waren gesteigerte Tiefwasseraktivitäten in Sub-Sahara-Afrika und Europa, teils gemindert durch geringere Aktivitäten in Nordafrika und Skandinavien.

Im Vergleich zum Vorjahr sank der Umsatz um 1 %, da starke Aktivitäten in Nigeria und Aserbaidschan von einer Verringerung der Aktivitäten in Nordafrika, Europa und Skandinavien überkompensiert wurden.

Naher Osten & Asien

Der Umsatz im Nahen Osten und Asien von $3.23 Milliarden stieg im Vergleich zum Vorquartal um 7 % dank einer Erholung in Saudi Arabien und stabiler Geschäftstätigkeit in Ostasien, Ägypten, den Vereinigten Arabischen Emiraten und Indonesien.

Im Vergleich zum Vorjahr sank der Umsatz um 7 %, da mehr Aktivitäten in Ostasien, Irak, den Vereinigten Arabischen Emiraten, Oman und Indien deutlich überkompensiert wurden durch eine Verringerung in Saudi Arabien.

Nordamerika

Der Umsatz in Nordamerika von $2.21 Milliarden legte aufgrund von erhöhten Offshore-Aktivitäten sequentiell um 4 % zu. Grund war eine gestiegene Nachfrage nach digitalen Erkundungsdiensten, Bohrungen und Produktionssystemen. Dagegen blieb der Umsatz aus Aktivitäten zu Lande in den USA auf dem gleichen Niveau.

Im Vergleich zum Vorjahr ging der Umsatz um 4 % zurück, hauptsächlich bedingt durch den Verkauf des APS-Projekts in Kanada im zweiten Quartal 2025 und einem deutlichen Rückgang von Landbohrungen in den USA, teils kompensiert durch Wachstum im Bereich Data Center Solutions.

Ergebnisse des vierten Quartals nach Sparte

Digital

| (in Millionen) | |||||||||

| Drei Monate endend am | Änderung | ||||||||

| 31. Dez. 2025 | 30. Sept. 2025 | 31. Dez. 2024 | Zum Vorquartal | Zum Vorjahr | |||||

| Umsatz | |||||||||

| International | $593 | $500 | $503 | 19% |

| 18% | |||

| Nordamerika | 229 | 156 | 200 | 47% |

| 15% | |||

| Sonstige | 3 | 2 | 2 | n/m |

| n/m | |||

| $825 | $658 | $705 | 25% |

| 17% | ||||

|

|

|

| |||||||

| Betriebseinnahmen vor Steuern | $280 | $187 | $242 | 50% |

| 16% | |||

| Marge Betriebseinnahmen vor Steuern | 34.0% | 28.4% | 34.4% | 557 bps |

| -39 bps | |||

|

|

|

|

| ||||||

| Bereinigtes EBITDA* | 346 | 215 | 289 | 61% |

| 20% | |||

| Marge bereinigtes EBITDA* | 42.0% | 32.7% | 41.0% | 929 bps |

| 97 bps | |||

| *Dies sind nicht auf GAAP beruhende Finanzkennzahlen. Siehe Details im Abschnitt „Zusatzinformationen". | |||||||||

| n/m = bedeutungslos | |||||||||

| (in Millionen) | |||||||||

| Drei Monate endend am | Änderung | ||||||||

| Umsatz | 31. Dez. 2025 | 30. Sept. 2025 | 31. Dez. 2024 | Zum Vorquartal | Zum Vorjahr | ||||

| Plattformen & Anwendungen | $291 | $273 | $301 | 7% |

| -3% | |||

| Digitale Operationen | 162 | 131 | 79 | 23% |

| 105% | |||

| Digitale Erkundung | 184 | 80 | 136 | 129% |

| 35% | |||

| Professionelle Dienste | 188 | 174 | 189 | 8% |

| 0% | |||

| $825 | $658 | $705 | 25% |

| 17% | ||||

| Die Ergebnisse des vierten Quartals 2025 von Digital umfassen im gesamten Verlauf Aktivitäten von ChampionX, die mit $28 Millionen zum Umsatz beitrugen. Das dritte Quartal 2025 beinhaltet zwei Monate an Aktivitäten von ChampionX mit einem Umsatz von $20 Millionen. | |||||||||

Der Digital-Umsatz von $825 Millionen stieg im Vergleich zum Vorquartal um 25 %, bedingt durch starkes Wachstum bei Digitaler Erkundung im Golf von Amerika, Brasilien und Angola sowie bei Digitalen Operationen und Plattformen & Anwendungen.

Im Vergleich zum Vorjahr stieg der Digital-Umsatz um 17 %, unterstützt von soliden Gewinnen bei Digitalen Operationen und einem höheren Umsatz bei Digitaler Erkundung.

Der ARR der Sparte Digital betrug am 31. Dezember 2025 $1.0 Milliarden im Vergleich zu $876 Millionen am 31. Dezember 2024, was einem Zuwachs von 15 % entspricht.

Die Marge der Betriebseinnahmen vor Steuern der Sparte Digital stieg sequentiell um 557 Basispunkte auf 34 %, was die höhere Profitabilität aufgrund von erhöhten Aktivitäten bei Digitaler Erkundung, eines robusten Wachstums bei Digitalen Operationen und eines höheren Umsatzes bei Plattformen & Anwendungen widerspiegelt.

Im Vergleich zum Vorjahr ging die Marge der Betriebseinnahmen vor Steuern im vierten Quartal leicht um 39 Basispunkte zurück. Grund war ein ungünstiger Mix der Umsätze bei Digitaler Erkundung.

In den „Zusatzinformationen" (Frage 11) finden Sie eine Erläuterung der Umsatzkategorien der Sparte Digital. Angaben zum Umsatz, den Betriebseinnahmen vor Steuern und dem bereinigten EBITDA für die Gesamtjahre 2025 und 2024 finden Sie unter Frage 4. Eine Definition des ARR wird in Frage 13 gegeben.

Leistung von Reservoiren

| (in Millionen) | |||||||||

| Drei Monate endend am | Änderung | ||||||||

| 31. Dez. 2025 | 30. Sept. 2025 | 31. Dez. 2024 | Zum Vorquartal | Zum Vorjahr | |||||

| Umsatz | |||||||||

| International | $1.596 | $1.536 | $1.669 | 4% |

| -4% | |||

| Nordamerika | 146 | 143 | 139 | 2% |

| 5% | |||

| Sonstige | 6 | 3 | 2 | n/m |

| n/m | |||

| $1.748 | $1.682 | $1.810 | 4% |

| -3% | ||||

|

|

|

| |||||||

| Betriebseinnahmen vor Steuern | $342 | $312 | $370 | 10% |

| -8% | |||

| Marge Betriebseinnahmen vor Steuern | 19.6% | 18.5% | 20.5% | 105 bps |

| -89 bps | |||

|

|

|

| |||||||

| Bereinigtes EBITDA* | 456 | 422 | 468 | 8% |

| -3% | |||

| Marge bereinigtes EBITDA* | 26.1% | 25.1% | 25.9% | 100 bps |

| 25 bps | |||

| *Dies sind nicht auf GAAP basierende Finanzkennzahlen. Siehe Details im Abschnitt „Zusatzinformationen". | |||||||||

| n/m = bedeutungslos | |||||||||

Der Umsatz der Sparte Leistungen von Reservoirs von $1.75 Milliarden stieg im Vergleich zum Vorquartal um 4 %, bedingt durch höhere Stimulationsaktivitäten im Nahen Osten und Asien, höhere Interventionsaktivitäten in Europa und Afrika sowie gesteigerte Bewertungsaktivitäten in Lateinamerika. Ein deutliches Wachstum war in Saudi Arabien, Ostasien, Katar, Indonesien und Guyana zu verzeichnen.

Im Vergleich zum Vorjahr sank der Umsatz um 3 %, hauptsächlich wegen geringerer Aktivitäten in Saudi Arabien, Mexiko, Katar sowie Europa und Asien. Dies konnte teils durch stabile Aktivitäten in Argentinien, Guyana, Kuwait und Ostasien kompensiert werden.

Die Marge der Betriebseinnahmen vor Steuern von 20 % stieg sequentiell um 105 Basispunkte. Dies war auf höhere Gewinne bei Bewertung und Interventionsdiensten infolge des Einsatzes von Premiumtechnologien zurückzuführen.

Im Vergleich zum Vorjahr ging die Marge der Betriebseinnahmen vor Steuern um 89 Basispunkte zurück aufgrund eines ungünstigen Mix von Aktivitäten und Preiseffekten.

Brunnenbau

| (in Millionen) | |||||||||

| Drei Monate endend am | Änderung | ||||||||

| 31. Dez. 2025 | 30. Sept. 2025 | 31. Dez. 2024 | Zum Vorquartal | Zum Vorjahr | |||||

| Umsatz | |||||||||

| International | $2.329 | $2.371 | $2.625 | -2% |

| -11% | |||

| Nordamerika | 556 | 527 | 583 | 6% |

| -5% | |||

| Sonstige | 64 | 69 | 59 | n/m |

| n/m | |||

| $2.949 | $2.967 | $3.267 | -1% |

| -10% | ||||

|

|

|

| |||||||

| Betriebseinnahmen vor Steuern | $550 | $558 | $681 | -1% |

| -19% | |||

| Marge Betriebseinnahmen vor Steuern | 18.7% | 18.8% | 20.8% | -16 bps |

| -219 bps | |||

|

|

|

| |||||||

| Bereinigtes EBITDA* | 719 | 728 | 841 | -1% |

| -14% | |||

| Marge Bereinigtes EBITDA* | 24.4% | 24.5% | 25.8% | -14 bps |

| -136 bps | |||

| *Dies sind nicht auf GAAP beruhende Finanzkennzahlen. Details siehe Abschnitt „Zusatzinformationen". | |||||||||

| n/m = bedeutungslos | |||||||||

Der Umsatz der Sparte Brunnenbau von $2.95 Milliarden sank im Vergleich zum Vorquartal um 1 %. Mehr Aktivitäten bei Offshore-Bohrungen in Nordamerika, Europa und Afrika wurden von einer Verringerung in bestimmten Landmärkten gemindert.

Im Vergleich zum Vorjahr ging der Umsatz um 10 % zurück, bedingt durch eine deutliche Verringerung der Bohrtätigkeiten in Mexiko, Saudi Arabien, Sub-Sahara-Afrika, Nordamerika und Asien. Dieser Trend wurde teils kompensiert durch eine höhere Leistung in Guyana, Irak und Kuwait.

Die Marge der Betriebseinnahmen vor Steuern von 19 % ging im Vergleich zum Vorquartal leicht zurück, im Vergleich zum Vorjahr um 219 Basispunkte. Dies war bedingt durch einen generellen Rückgang der Bohrungen einem Preiskampf in Nordamerika und einigen anderen internationalen Märkten.

Produktionssysteme

| (in Millionen) | |||||||||

| Wie berichtet | Drei Monate endend am | Änderung | |||||||

| 31. Dez. 2025 | 30. Sept. 2025 | 31. Dez. 2024 | Zum Vorquartal | Zum Vorjahr | |||||

| Umsatz | |||||||||

| International | $2.853 | $2.440 | $2.471 | 17% |

| 15% | |||

| Nordamerika | $1.200 | $1.008 | $646 | 19% |

| 86% | |||

| Sonstige | $25 | $26 | $10 | n/m |

| n/m | |||

| $4.078 | $3.474 | $3.127 | 17% |

| 30% | ||||

|

|

|

| |||||||

| Betriebseinnahem nvor Steuern | $664 | $559 | $509 | 19% |

| 30% | |||

| Marge Betriebseinnahmen vor Steuern | 16.3% | 16.1% | 16.3% | 20 bps |

| -1 bps | |||

|

|

Für dich aus unserer Redaktion zusammengestelltDein Kommentar zum Artikel im Forum Jetzt anmelden und diskutieren

Registrieren

Login

Hinweis: ARIVA.DE veröffentlicht in dieser Rubrik Analysen, Kolumnen und Nachrichten aus verschiedenen Quellen. Die ARIVA.DE AG ist nicht verantwortlich für Inhalte, die erkennbar von Dritten in den „News“-Bereich dieser Webseite eingestellt worden sind, und macht sich diese nicht zu Eigen. Diese Inhalte sind insbesondere durch eine entsprechende „von“-Kennzeichnung unterhalb der Artikelüberschrift und/oder durch den Link „Um den vollständigen Artikel zu lesen, klicken Sie bitte hier.“ erkennbar; verantwortlich für diese Inhalte ist allein der genannte Dritte. Weitere Artikel des AutorsThemen im Trend | ||||||||