- Estee Lauder meldete einen Gewinn von 137 Millionen US-Dollar.

- Der Umsatz betrug 3,41 Milliarden US-Dollar, mit 13% Rückgang.

- Für 2026 wird ein Umsatzwachstum von 0 bis 3 Prozent erwartet.

- Turnaround-Chancen - 5 brandheiße Kandidaten für 2026! (hier klicken)

Aufrufe: 386

Aufrufe: 386

Estee Lauder: Starker Quartalsgewinn kann Ausblick nicht retten

Estee Lauder hat im vierten Quartal 2025 die Erwartungen beim Gewinn übertroffen, musste aber den Ausblick für das kommende Geschäftsjahr deutlich unter den Analystenerwartungen zurückhalten. Der Kosmetikkonzern meldete einen bereinigten operativen Gewinn von 137 Millionen US-Dollar – 19 Prozent über dem Konsens – gestützt von besseren Margen als erwartet. Die bereinigten Gewinne je Aktie lagen bei 0,09 US-Dollar, zwei Cent über den Analystenschätzungen.

Der Umsatz belief sich auf 3,41 Milliarden US-Dollar, organisch schrumpfte er um 13 Prozent – im Rahmen der Konsenserwartungen. Besonders der EMEA-Raum litt unter rückläufigem Travel-Retail-Geschäft, das nach Schätzung von Analysten im Quartal um rund 45 Prozent einbrach. Auch in Asien verlangsamte sich das Wachstum, während die Amerikaner nur einen moderaten Rückgang von fünf Prozent verzeichneten. Nach Produktkategorien führte Parfüm dank Marken wie Jo Malone und Le Labo die positiven Ergebnisse an (+2 Prozent), während Hautpflege (-17 Prozent), Haarpflege (-15 Prozent) und Make-up (-12 Prozent) spürbar nachgaben.

Für das Geschäftsjahr 2026 erwartet Estee Lauder (Estee Lauder Aktie) nun nur noch ein organisches Umsatzwachstum von 0 bis 3 Prozent. Analysten hatten bislang im Mittel 2 Prozent prognostiziert. Das bereinigte Ergebnis je Aktie soll zwischen 1,90 und 2,10 US-Dollar liegen – rund acht Prozent unter dem Konsens von 2,17 US-Dollar. Das Management hob hervor, dass sich das Umsatzwachstum in der ersten Jahreshälfte vor allem aus Travel Retail und China stabilisieren soll, während andere Regionen moderat zurückgehen dürften. Die operative Marge wird für 2026 auf 9,4 bis 9,9 Prozent geschätzt.

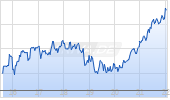

Die Aktie konnte den Earnings-Schock, währenddessen die Aktie kurzeitig abtauchte, schnell wieder verdauen und notiert auf Wochensicht nur noch mit einem moderaten Minus von 1,8 Prozent. Bank of America-Analystin Ashley Wallace rät weiter zum Kauf der Aktie mit einem Kursziel von 110 US-Dollar. Die Investmentbank Jefferies hingegen kürzte das Kursziel von 90 auf 85 US-Dollar und bewertet die Aktie weiter mit Halten.

Autor: Ariva-Redaktion/ js

Für dich aus unserer Redaktion zusammengestellt

Dein Kommentar zum Artikel im Forum

Hinweis: ARIVA.DE veröffentlicht in dieser Rubrik Analysen, Kolumnen und Nachrichten aus verschiedenen Quellen. Die ARIVA.DE AG ist nicht verantwortlich für Inhalte, die erkennbar von Dritten in den „News“-Bereich dieser Webseite eingestellt worden sind, und macht sich diese nicht zu Eigen. Diese Inhalte sind insbesondere durch eine entsprechende „von“-Kennzeichnung unterhalb der Artikelüberschrift und/oder durch den Link „Um den vollständigen Artikel zu lesen, klicken Sie bitte hier.“ erkennbar; verantwortlich für diese Inhalte ist allein der genannte Dritte.