Ich muss "aramed" Recht geben, der ETF taugt wirklich nicht für die Altersvorsorge, und zwar aus folgendem Grund:

Es gibt Wachstumsaktien, die keine Divi ausschütten und all den erwirtschafteten Gewinn reinvestieren, weil sie langfristig als Unternehmen noch mehr wachsen/Gewinn erwirtschaften dadurch.

Dann gibt es die üblichen Slow Grower Aktien (Unilever, Henkel, und Co.) , die nur 20-30% des jährlichen Gewinns per Divi ausschütten, aber den größeren Teil reinvestieren für die Zukunft.

Und dann gibt es die üblichen Daxplus Unternehmen, die bis zu 75% des Gewinns per Divi ausschütten, und nur 20-25% reinvestieren. Das sind dann die Pommesbuden wie Pro7, Fnt, O2, Daimler, etc.

Da der Daxplus zum größten Teil immer nur Aktien hält, die selber ihre Gewinne kaum reinvestieren, sondern viel von dem Gewinn per Divi ausschütten, laufen diese Aktien meist seitwärts über Jahre, oder sogar wie die o.g. Richtung Süden. Dazu sind solche "Divi-Werfer" erst recht saisonal, nach der Divi meist ein 3-9 Monatstief, und kurz vor der Divi ein 3 Monats Anstieg. Durch die Aktienrotation im Mai und November kauft der Daxplus teilweise "ungünstig vom Kursverlauf". Wenn der ETF wenigstens die inzw. 25 Aktienposten über 12 Monate durchhalten würde, gäbe es weniger "Reibungsverluste" beim raus und reinsortieren. Man würde dadurch sicher auf 2% Ausschüttungsquote verzichten, weil man nur 1x pro Jahr 25 Divis abmelken kann, anstatt wie aktuell 2x 25 Divis, dafür sähe der Kursverlauf um einiges gesünder aus.

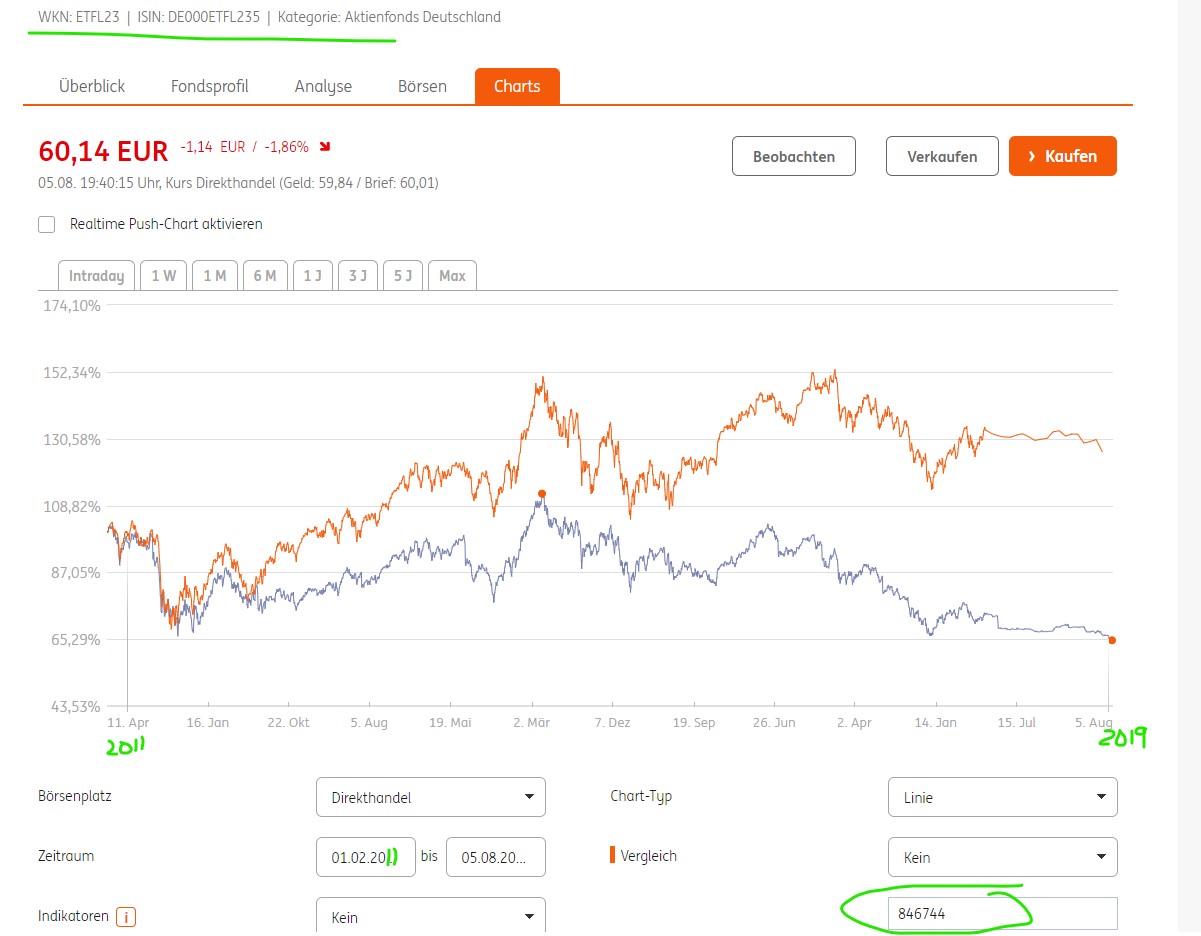

Und zum Schluss der Kursindex (Dax minus Divis) [rot] vs. Daxplus (minus Divis)[blau]:

(Verkleinert auf 46%)