Aufrufe: 82

Aufrufe: 82

FY2025: Resilienter Mietertrag und rekordhohe Neugelder im Asset Management sichern stabiles Ergebnis von CHF 4.22 pro Aktie (FFO I); höhere Dividende von CHF 3.50 pro Aktie vorgeschlagen

| Swiss Prime Site AG / Schlagwort(e): Jahresergebnis FY2025: Resilienter Mietertrag und rekordhohe Neugelder im Asset Management sichern stabiles Ergebnis von CHF 4.22 pro Aktie (FFO I); höhere Dividende von CHF 3.50 pro Aktie vorgeschlagen 05.02.2026 / 07:00 CET/CEST Veröffentlichung einer Ad-hoc-Mitteilung gemäss Art. 53 KR Für den Inhalt der Mitteilung ist der Emittent / Herausgeber verantwortlich. MEDIENMITTEILUNG Ad hoc-Mitteilung gemäss Art. 53 KR Zug, 5. Februar 2026

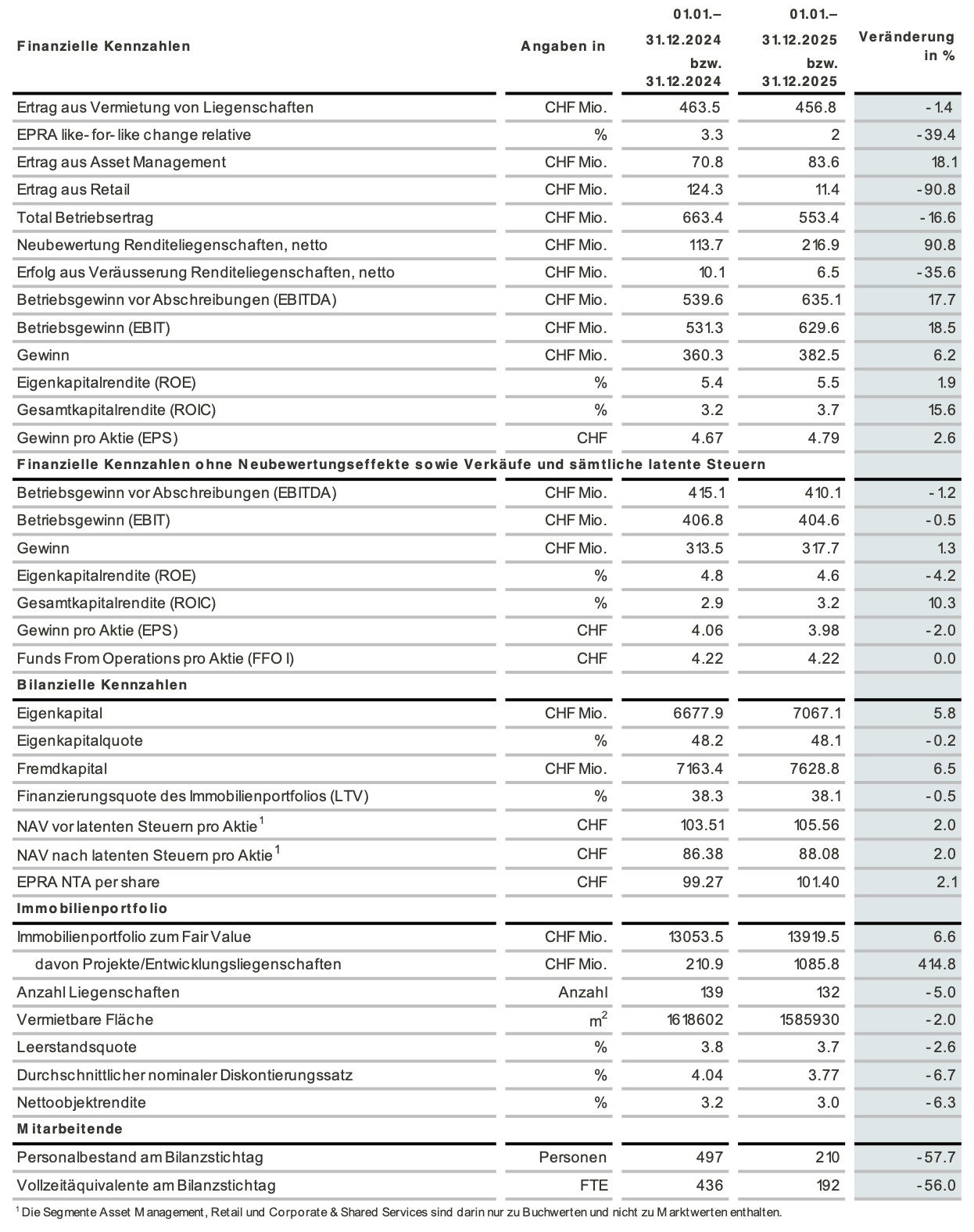

Marcel Kucher, CEO Swiss Prime Site und ad-interim CFO: «Wir haben im vergangenen Geschäftsjahr ein starkes operatives Ergebnis mit einem FFO I auf Vorjahresniveau erzielt. Besonders erfreulich war, dass sich das Immobiliensegment trotz temporärem Wegfall von bedeutenden Mieterträgen aufgrund zahlreicher Sanierungen als sehr resilient erwies. Gleichzeitig erzielten wir im Asset Management einen Rekordertrag und zogen so viel Neugeld an wie noch nie. Das starke Resultat zeigt: Unser Fokus auf die beiden Kernbereiche eigene Immobilien und Asset Management hat sich bewährt. Nach der abgeschlossenen strategischen Neuausrichtung sind wir als Pure-Play-Immobilienunternehmen klar positioniert und können Marktchancen jetzt noch gezielter nutzen. Für das Geschäftsjahr 2026 sind wir daher sehr zuversichtlich das Ergebnis von 2025 gemessen am FFO I übertreffen zu können.» Starke operative Performance und Abschluss der strategischer Neuausrichtung Das Geschäftsjahr 2025 markierte mit der planmässigen Schliessung des Warenhauses Jelmoli im Februar den erfolgreichen Abschluss der strategischen Neuausrichtung von Swiss Prime Site mit dem klaren Fokus auf die beiden Geschäftsbereiche eigene Immobilien und Asset Management. Im Geschäftsjahr 2025 erwirtschaftete Swiss Prime Site auf Konzernebene einen Betriebsertrag von CHF 553.4 Mio. nach CHF 663.4 Mio. im Vorjahr. Der Rückgang ist auf den Wegfall der Erträge aus dem Retailgeschäft von Jelmoli zurückzuführen. Unter Ausklammerung dieses Effektes stieg der vergleichbare Betriebsertrag im Vorjahresvergleich um 2.6% auf CHF 537.0 Mio. Durch den Wegfall der Kosten des Retailgeschäfts und dank zusätzlicher Effizienzsteigerungen sank der Betriebsaufwand im Jahresvergleich um 42.3% auf CHF 148.2 Mio. Damit resultierte ein um Neubewertungseffekte (CHF 216.9 Mio.) und Beiträge aus Immobilienverkäufen bereinigter Betriebsgewinn (EBITDA) von CHF 410.1 Mio., was gegenüber dem Vorjahr einem Rückgang von 1.2% entspricht. Auf vergleichbarer Basis, d.h. unter Ausklammerung der Effekte aufgrund der Jelmoli-Schliessung erhöhte sich der Betriebsgewinn (EBITDA) allerdings 3.4% gegenüber dem Vorjahr. Aufgrund tieferer Finanzierungskosten und Steuern stieg der gesamte Konzerngewinn ohne Neubewertungseffekte sowie Verkäufe und latente Steuern im Jahresvergleich um 1.3% auf CHF 317.7 Mio. Das zahlungswirksame Ergebnis (FFO I) erhöhte sich gegenüber dem Vorjahr um 3.2% auf CHF 336.3 Mio. Pro Aktie resultierte ein gegenüber 2024 unveränderter FFO I von CHF 4.22. Damit hat Swiss Prime Site ihre Guidance für 2025 von CHF 4.10 bis CHF 4.15 pro Aktie übertroffen, dies insbesondere durch tiefere Finanzierungskosten sowie einen geringeren Steueraufwand. Aufgrund der starken operativen und finanziellen Leistung schlägt der Verwaltungsrat der ordentlichen Generalversammlung am 12. März 2026 eine Dividendenerhöhung um 5 Rappen auf CHF 3.50 pro Aktie vor. Eigene Immobilien mit resilienter Topline und höherem WAULT von 5.3 Jahren Im Geschäftsjahr 2025 sank der Mietertrag im Vergleich zu 2024 um 1.4% auf CHF 456.8 Mio. Die Mindereinnahmen durch die Schliessung des Retailgeschäfts von Jelmoli im Februar 2025 und der damit verbundene Umbau, ebenso wie weitere umfassende Sanierungen grosser Liegenschaften – etwa am Talacker und an der Fraumünsterpost in Zürich -, konnten dabei fast vollständig durch zusätzliche Erträge kompensiert werden. Auf vergleichbarer Basis hingegen (EPRA like-for-like) resultierte eine Zunahme von 2.0%. Die Zunahme ist insbesondere darauf zurückzuführen, dass es Swiss Prime Site gelang neue Mietverträge abzuschliessen oder Mietverträge zu verlängern, die meist deutlich über den Bestandesmieten lagen. So stieg der EPRA like-for-like Mietzins im Jahresvergleich real um 1.6% (1.3% aus Mietanpassungen und 0.3% aus Leerstandsreduktionen), während die Indexierung 0.4% zum Wachstum beitrug. Die Leerstandsquote belief sich per Ende 2025 auf 3.7% nach 3.8% per Ende 2024 und die durchschnittliche Restlaufzeit der Mietverträge (WAULT) erhöhte sich auf 5.3 Jahre per Ende 2025 nach 4.8 Jahren Ende 2024. Wesentliche Treiber dieser positiven Entwicklung waren die Verlängerungen der Mietverträge mit EY an der Hardbrücke in Zürich um weitere 10 Jahre sowie mit Globus an den Standorten in Genf (um 10 Jahre), in Lausanne (um 8 Jahre) und in Luzern (um 7 Jahre). Wertsteigerung Immobilienportfolio mit erfolgreicher Mittel-Allokation aus Kapitalerhöhung Per Ende 2025 stieg der Wert des Portfolios im Immobiliensegment um 6.6% auf CHF 13.9 Mrd. Die Wertsteigerung ist insbesondere auf die gezielten Zukäufe von Liegenschaften, auf wertsteigernde Investitionen sowie auf positive Neubewertungseffekte zurückzuführen. Haupttreiber für die Neubewertungsgewinne waren höhere Mieten bei neuen Mietverträgen bzw. Vertragsverlängerungen und eine leichte Reduktion des durchschnittlichen Diskontsatzes. Mit den über den Jahresverlauf sukzessiv zugekauften Liegenschaften hat Swiss Prime Site die Mittel über CHF 300 Mio. (exkl. Leverage) aus der Kapitalerhöhung für Wachstumsinvestitionen vom Februar 2025 vollständig und wie geplant wertsteigernd investiert. Die Ankäufe konzentrierten sich dabei auf die beiden Schweizer Kernzentren Genfersee (Genf und Lausanne) sowie Zürich. In Zürich konnte nach dem Ankauf des Gebäudes der Schweizer Börse Anfang Dezember Ende Jahr, im Rahmen eines Asset Swaps, eine attraktive Arrondierung an der Bahnhofstrasse umgesetzt werden. Insgesamt konnten so 2025 Immobilien im Wert von knapp CHF 550 Mio. erworben werden. Swiss Prime Site erwartet, dass diese Akquisitionen wie geplant zur Steigerung der jährlichen Mieterträge um rund CHF 17 Millionen führen. Wie bereits angekündigt, erlaubt die Stärkung der Kapitalbasis zudem eine leichte Reduktion der geplanten Immobilienverkäufe im Rahmen des laufenden Capital Recyclings. Entsprechend rechnet Swiss Prime Site direkt und indirekt mit knapp CHF 20 Millionen höheren Mieteinnahmen aus der Kapitalerhöhung ab 2026. Im Rahmen der laufenden Portfoliooptimierungsstrategie hat Swiss Prime Site im vergangenen Geschäftsjahr 2025 insgesamt 10 Liegenschaften mit einem Gesamtwert von CHF 129.1 Mio. verkauft, woraus ein Gewinn von CHF 6.5 Mio. resultierte. Dadurch und unter Berücksichtigung der Zukäufe reduzierte sich die Gesamtzahl der Immobilien per Ende 2025 auf 132 Objekte nach 139 Objekten per Ende 2024. Rekordergebnis im Asset Management mit Neugeldzufluss von CHF 1.0 Mrd. Die Sparte Asset Management, Swiss Prime Site Solutions, setzte im abgelaufenen Geschäftsjahr 2025 ihren dynamischen Wachstumskurs fort. Die verwalteten Vermögen stiegen per Ende 2025 auf CHF 14.3 Mrd. nach CHF 13.3 Mrd. im Vorjahr. Wesentlich dazu beigetragen haben Neugelder in der Höhe von insgesamt rund CHF 1.0 Mrd. Swiss Prime Site Solutions wuchs dabei in sämtlichen Bereichen und verzeichnete über die gesamte Produktepalette ein starkes Investoreninteresse. Nicht zuletzt aufgrund der überzeugenden Performance der Anlagelösungen wuchs das Segment über Markt und konnte sich so weiter als führender unabhängiger Vermögensverwalter für Immobilienlösungen etablieren. Nicht zuletzt durch den erfolgreichen Börsengang des kommerziellen Fonds SPSS IFC im Dezember 2025 an der Schweizer Börse SIX wurde die Produktpalette erweitert und die Investorenbasis diversifiziert. Der Fonds ist nun für sämtliche Anleger zugänglich. Im vergangenen Geschäftsjahr 2025, erzielte das Asset Management ein Betriebsertrag von CHF 83.6 Mio., was einem Anstieg gegenüber 2024 von 18.1% entspricht. Dieses starke Wachstum ist auf die erstmalige ganzjährige Konsolidierung der Fundamenta, die höheren Management Fees aufgrund der höheren verwalteten Immobilienvermögen, die höheren transaktionsgetriebenen Erträge aufgrund des hohen Neugeldzuflusses sowie die gestiegenen Erträge aus Beratungsdienstleistungen zurückzuführen. Rund zwei Drittel des Ertrages stammen aus wiederkehrenden Erträgen, was die hohe Stabilität des Asset Managements von Swiss Prime Site unterstreicht. Mit der erstmaligen ganzjährigen Integration der Fundamenta Gruppe und dank des starken organischen Wachstums konnten im Berichtsjahr weitere bedeutende Synergien und Skaleneffekte realisiert werden. Der operative Betriebsgewinn (EBITDA) stieg vor diesem Hintergrund um 30.7% auf CHF 54.9 Mio. Starke Bonität mit konservativer Finanzierungsquote und breiter Basis Swiss Prime Site verfügt über eine äusserst solide und konservative Finanzierungsstruktur, die breit abgestützt und diversifiziert ist. Das verzinsliche Fremdkapital ohne Leasingverbindlichkeiten belief sich zum Bilanzstichtag auf CHF 5.6 Mrd. nach CHF 5.3 Mrd. per Ende 2024. Der Anstieg erklärt sich hauptsächlich durch die Portfolio-Zukäufe im Rahmen der Kapitalerhöhung, wobei zusätzlich Fremdkapital für eine gleichbleibende Finanzierungsquote aufgenommen wurde. Die durchschnittliche Laufzeit reduzierte sich auf 3.9 Jahre per Ende 2025 gegenüber 4.3 Jahre im Vorjahr. Aufgrund des aktuell niedrigen Zinsumfeldes und trotz des risikobewussten Anteils der variablen Verbindlichkeiten sanken die Finanzierungskosten im Vergleich zum Vorjahr beträchtlich. So lag der durchschnittliche Zinssatz 2025 bei 0.94% nach 1.10% im Vorjahr. Im Immobiliensegment lag die Finanzierungsquote (Loan-to-Value) per Ende 2025 bei 38.1% und lag damit leicht tiefer als im Vorjahr mit 38.3%. Weitere Fortschritte bei der Reduktion des direkten CO2-Fussabdrucks Nachhaltigkeit bleibt ein wichtiges Element der Unternehmensstrategie von Swiss Prime Site. So wurden 2025 weitere Fortschritte bei der Reduktion des direkten CO2-Fussabdrucks der eigenen Immobilien erzielt. Die Emissionsintensität des Portfolios konnte 2025 im Vergleich zum Vorjahr witterungsbereinigt um 10% auf ein Niveau von 6.9 kg CO2-äquivalent / m2 gesenkt werden, was weiterhin signifikant unter dem linearen Zielpfad zu Netto-Null im Jahr 2040 liegt. Im Jahresvergleich wurde zudem die Energieintensität des Immobilienportfolios um rund 15% auf 139 kWh / m2 reduziert. Erstmals werden im Nachhaltigkeitsbericht zudem deutlich mehr Kategorien der indirekten Emissionen (Scope 3) ausgewiesen, was die Transparenz deutlich verbessert. Optimistischer Ausblick für 2026: FFO I zwischen CHF 4.25 und CHF 4.30 pro Aktie erwartet Für das Geschäftsjahr 2026 ist Swiss Prime Site optimistisch und rechnet mit einem insgesamt weiterhin positiven Marktumfeld. Für das Immobiliensegment erwartet Swiss Prime Site – auch vor dem Hintergrund der erst im Jahresverlauf 2025 erfolgten Ankäufe - eine deutliche Steigerung der Mieterträge. Darüber hinaus wird mit einem weiter rückläufigen Leerstand gerechnet. Im Asset Management erwartet Swiss Prime Site eine Fortsetzung des Wachstumskurses und geht weiterhin von einem organischen Wachstum von rund CHF 1.0 Mrd. pro Jahr aus. Auf Gruppenebene wird für das Geschäftsjahr 2026 eine deutliche Steigerung des operativen Ergebnisses erwartet. Entsprechend rechnet Swiss Prime Site mit einer Steigerung des FFO I auf zwischen CHF 4.25 und CHF 4.30 pro Aktie. Trotz des aktuell günstigen Finanzierungsumfelds soll der Verschuldungsgrad mit einem LTV von unter 39% konstant gehalten werden. Für Rückfragen wenden Sie sich bitte an: Investor Relations, Florian Hauber Tel. +41 58 317 17 64, florian.hauber@sps.swiss Media Relations, Patrick Friedli Tel. +41 58 317 17 75, patrick.friedli@sps.swiss Weblinks: Pressemitteilung | Präsentation AUSGEWÄHLTE KENNZAHLEN Ende der Adhoc-Mitteilung |

| Sprache: | Deutsch |

| Unternehmen: | Swiss Prime Site AG |

| Poststrasse 4a | |

| 6300 Zug | |

| Schweiz | |

| Telefon: | +41 (0)58 317 17 17 |

| E-Mail: | info@sps.swiss |

| Internet: | www.sps.swiss |

| ISIN: | CH0008038389 |

| Börsen: | SIX Swiss Exchange |

| EQS News ID: | 2271738 |

| Ende der Mitteilung | EQS News-Service |

| |

2271738 05.02.2026 CET/CEST

Für dich aus unserer Redaktion zusammengestellt

Hinweis: ARIVA.DE veröffentlicht in dieser Rubrik Analysen, Kolumnen und Nachrichten aus verschiedenen Quellen. Die ARIVA.DE AG ist nicht verantwortlich für Inhalte, die erkennbar von Dritten in den „News“-Bereich dieser Webseite eingestellt worden sind, und macht sich diese nicht zu Eigen. Diese Inhalte sind insbesondere durch eine entsprechende „von“-Kennzeichnung unterhalb der Artikelüberschrift und/oder durch den Link „Um den vollständigen Artikel zu lesen, klicken Sie bitte hier.“ erkennbar; verantwortlich für diese Inhalte ist allein der genannte Dritte.