ROHSTOFFE SPEZIAL

Megatrend Agrar - Beste Renditechancen für Anleger

Nach langer Pause erleben viele Agrarrohstoffe eine neue Rally. Ein globaler Superzyklus auf dem Acker bahnt sich an. Wie sich Anleger attraktive Renditen sichern.

Nach langer Pause erleben viele Agrarrohstoffe eine neue Rally. Ein globaler Superzyklus auf dem Acker bahnt sich an. Wie sich Anleger attraktive Renditen sichern.

von Carl Batisweiler, Euro am Sonntag

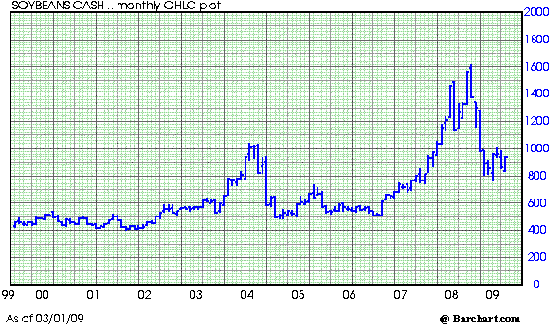

Fast zwei Jahre war der Weizenpreis nach einem kräftigen Absturz auf demselben niedrigen Niveau vor sich hin gedümpelt – bis die Notierungen für eine Tonne des Getreides im Juni von rund 120 Euro auf inzwischen über 220 Euro hochschnellten. Ein ähnliches Bild zeigt sich beim Mais: Vom Jahrestief bei knapp 3,20 US-Dollar sprang der Preis inzwischen auf über fünf Dollar pro Scheffel. Baumwolle verteuert sich zwar schon seit dem Frühjahr 2009, doch binnen der vergangenen vier Wochen zog der Preis noch einmal kräftig um 20 Prozent an. Damit sind Agrarrohstoffe in diesem Jahr die erfolgreichste Anlageklasse.

An der Pariser Börse Liffe haben die Getreidepreise inzwischen Höhen erreicht, wie sie zuletzt vor zwei Jahren am Scheitelpunkt der Agrarrohstoffspekulation zu sehen waren. Geht es nun auch wieder ähnlich rasant bergab wie damals?

Richard Davis, Manager des BlackRock World Agriculture Fonds, ist vom Gegenteil überzeugt: „Der Agrarsektor tritt in einen Superzyklus ein.“ Und Dirk Kubisch, Produktspezialist bei Swiss & Global, die den Julius-Bär-Agrarfonds betreuen, ist mittel- bis langfristig ebenfalls optimistisch: „Das höhere Preisniveau hat sich gewissermaßen eingependelt und unterstreicht nun den langfristigen Trend einer größer werdenden Lücke zwischen Angebot und Nachfrage bei Agrarrohstoffen.“

Auch der Agrarausblick, den die Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD) und die Ernährungs- und Landwirtschaftsorganisation (FAO) der Vereinten Nationen noch vor dem Start der Weizenrally veröffentlichte, ist eindeutig: Die Agrarpreise steigen wieder – langfristig.

Im Vergleich zum Zeitraum von 1997 bis 2006 erwarten die Organisationen in den nächsten zehn Jahren inflationsbereinigt weltweit im Schnitt 15 bis 40 Prozent höhere Preise bei Weizen und Grobgetreide. Auch bei Milchprodukten gehen die Experten von 16 bis 45 Prozent höheren Markterlösen aus, bei Pflanzenölen um mehr als 40 Prozent. Das sind zwar nicht die Spitzennotierungen aus dem Boom 2007, sie liegen aber deutlich über denen des vorhergehenden Jahrzehnts.

Der Megatrend Agrar setzt sich mit dauerhaft höheren Notierungen der nachwachsenden Rohstoffe durch und bietet Anlegern vielfältige Möglichkeiten, vom Erfolg der gesamten Agrarbranche zu profitieren.

Die Performance von Fonds, die auf die Agrarindustrie und angeschlossene Branchen setzen, kann sich sehen lassen: Schon in den vergangenen zwölf Monaten legten beispielsweise bis Anfang der Woche der Pictet Agriculture sowie der Julius Bär EF Agriculture um rund 33, der DWS Invest Global Agribusiness um mehr als 35 und der Allianz RCM Global Agricultural Trends um mehr als 37 Prozent zu.

Das gestiegene Interesse an Investitionen im landwirtschaftlichen Sektor zeigt aber auch der Erfolg der Anleihe, die der börsennotierte Hamburger Landwirtschaftsbetrieb KTG Agrar Anfang September ausgab. Binnen drei Tagen war das ursprüngliche Emissionsvolumen von 25 Millionen Euro überzeichnet, am Montag waren schließlich 50 Millionen Euro platziert (Hier lesen Sie das Interview mit dem KTG-Chef). KTG-Chef Siegfried Hofreiter: „Im Frühjahr hatten wir noch bei institutionellen Anlegern angeklopft, sind aber aufgrund des geringen Volumens auf wenig Interesse gestoßen. Also haben wir die Anleihe für den Privatanlegermarkt konzipiert. Am Ende haben wir dann aber einen unglaublichen Run von Pensionskassen und anderen großen Vermögensverwaltern festgestellt.“

Hier gehts zum aktuellen Heft

Dabei sind weder die Aktienfonds noch die Anleihe direkt mit den Rohstoffnotierungen korreliert. Aus gutem Grund: „Commodities sind kurzfristig einfach ein Spielball des Wetters, direkte Investments brauchen da immer sehr kurzfristige Ansätze“, so Ralf Oberbannscheidt, Manager des Fonds DWS Global Agribusiness. Und Dirk Kubisch ergänzt: „Grundsätzlich kann es kurzfristig, abhängig von den Ernteerträgen, zu einem schnellen Preisanstieg kommen, bei der nächsten Erntesaison jedoch, sofern diese überdurchschnittlich gut ausfällt, eine Gegenbewegung entstehen.“

Dass Privatanleger oft nicht viel von diesen Rallys haben, liegt an der besonderen Handelsform der Soft Commodities: Ihr Preis bestimmt sich aus Warenterminkontrakten mit einem konkreten Fälligkeitstermin. Da muss der Käufer dann die Ware übernehmen – oder vorher einen Anschlusskontrakt kaufen. Ist der teurer als der alte, entstehen Verluste, weil es für das gleiche Geld nun weniger Ware gibt. Genau diese, Contango genannte, Situation brachte auch die jüngste Rohstoffrally mit sich, das Plus im Depot fällt bei einer Direktanlage oder bei einem Zertifikat auf den Agrarrohstoff geringer aus als das Plus der Notierungen.

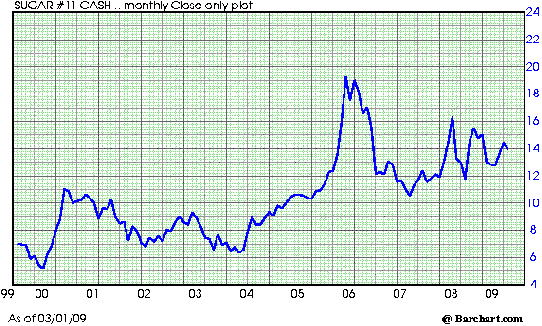

Ein Ausweg: Über sogenannte Exchange Traded Commodities (ETC) investieren (siehe auch Investor-Info unten), die sich auf die reine Preisentwicklung beziehen. Der natürlich hohen Volatilität von Weizen & Co können sich Anleger damit aber auch nicht entziehen. Zudem deuten die Forward-Kurven, also die bis jetzt geschlossenen Terminkontrakte für künftige Liefertermine, darauf hin, dass es bei einzelnen Rohstoffen wie Zucker oder Kaffee für 2011 nach unten gehen wird – wenn auch längst nicht hinunter zu den Niveaus der Vergangenheit.

Dass zwischen den Prognosen über die Verfügbarkeit von einzelnen Agrarrohstoffen und den tatsächlichen Ernten schnell große Lücken klaffen können, hat die jüngste Weizensaison gezeigt: In Russland versengte eine Dürre rund 20 Prozent des ausgesäten Getreides, in Pakistan schwemmte eine Flut große Teile der Ernte davon. „75 Prozent der Erträge sind durch Wetter und Klima beeinflusst“, sagt DWS-Mann Oberbannscheidt und verweist zudem auf die knappen Weltlagerbestände etwa bei Weizen: „Sie sind nur für zwei Monate ausreichend, das ist tatsächlich nicht sehr viel, wenn in diesem Bereich die nächste Knappheit käme.“ Mitte der 80er-Jahre galt eine Weizenreserve von sechs Monaten Weltbedarf schon als Minimum.

Auch wenn die Weltbevölkerung wie prognostiziert weiterwächst und gleichzeitig bevölkerungsreiche Länder wie China ihre Ernährung auf mehr Fleisch umstellen und deshalb deutlich mehr Agrargüter verbrauchen werden, führt das nicht zwangsläufig zu Hungersnöten. Denn die Landwirtschaft hat ungenutzte Kapazitäten. Laut OECD ist Brasilien der mit Abstand am schnellsten wachsende landwirtschaftliche Erzeuger. Bis 2019 wird mit einer Produktionssteigerung von mehr als 40 Prozent gerechnet. In China, Indien, aber auch der Russischen Föderation und der Ukraine dürfte die Agrarproduktion um mehr als 20 Prozent wachsen. Und auch Entwicklungsländer wie Vietnam oder Indonesien haben großes Potenzial.

Die Voraussetzung: Investitionen. „Aktuell betragen die Investitionen im Agrarsektor 125 Milliarden US-Dollar pro Jahr. Konservativ geschätzt müssen in 40 Jahren 50 bis 60 Milliarden mehr pro Jahr investiert werden“, so Oberbannscheidt. Dieser steigende Bedarf ist der Hebel für Anleger beim Megatrend Agrar. Um den Risiken, die Investitionen auf Rohstoffindizes beinhalten, aus dem Weg zu gehen, können Aktien aus dem Bereich der Landwirtschaftsbranche sogar die attraktivere Anlage sein. „Grundsätzlich muss man bei Agrarfirmen unterscheiden, wie und wann sie von welchen Rohstoffpreisentwicklungen profitieren“, sagt Dirk Kubisch von Swiss & Global. „In einer Marktlage wie derzeit macht es Sinn, den Anteil von Düngemittel- und Saatgutherstellern hochzufahren.“ Gerade bei den Düngerproduzenten profitieren Anleger aktuell zudem von der Fusions- und Übernahmewelle der Branche, wie das Beispiel Potash zeigt, für den der Rohstoffkonzern BHP Billiton bietet. Die kanadische Agrium verleibt sich gerade den australischen Weizenexporteur AWB ein.

Auch bei den Landtechnikherstellern wie Deere & Co, Agco oder Kverneland (siehe Investor-Info unten) sowie der Fiat-Tochter CNH Global, die nach dem Absturz der Agrarpreise 2009 heftige Umsatzeinbußen hinnehmen mussten, bieten sich jetzt gute Chancen. Fondsmanager Oberbannscheidt: „Bauern sind konservativ, aber relativ gute Investoren. Sie reagieren über den Einsatz von Saatgut oder Dünger, langfristig eben über Technik wie Traktoren.“ Der letzte solche Trend sei kollabiert, da die Agrarpreise zu schnell stiegen und dann auch schnell der Absturz kam, bevor die Farmer Investitionsentscheidungen getroffen hätten.

Diesmal sollte es anders sein. Oberbannscheidt: „Bei den Nutznießern steigender Rohstoffpreise kommt der Erfolg mit etwa sechs Monaten Zeitverzögerung an. Wir handeln jetzt schon aktiv, adjustieren das Portfolio entsprechend.“

Vor allem das Precision Farming, das die Maschinen mit Satellitendaten oder Bodensensoren aufrüstet, um mehr aus dem Acker herauszuholen und den Einsatz von Dünger oder Pflanzenschutzmitteln zu reduzieren, bietet vielen Unternehmen zusätzliche Einnahmen. Auch KTG-Landwirt Hofreiter investiert hier kräftig: „Wir haben derzeit rund 150 Einheiten – Mähdrescher, Traktoren, Lastwagen. Die Aufrüstung mit Hard- und Software schätze ich auf rund 20.000 Euro pro Fahrzeug inklusive der Ausbildung für die Bediener. Die Einsparpotenziale gleichen das aber mehr als aus.“

Durch den Einsatz modernster Technik kann mehr aus den Flächen herausgeholt werden

Langfristig gesehen Profiteure, derzeit aber untergewichtet in den Portfolios der Agrarfonds sind Nahrungsmittelhersteller wie Nestlé oder Danone, weil sie die höheren Einkaufspreise nicht eins zu eins an die Kunden weitergeben können. Dafür finden die Fondsmanager beispielsweise börsennotierte Rinderzüchter aus Australien und Brasilien interessant, weil sie am Anfang der Agrarwertschöpfungskette stehen.

Noch offen ist, welche Rolle in Zukunft Kapitalinvestoren auf der Suche nach Überrenditen bei der Preisentwicklung der Agrarrohstoffe spielen werden. Denn aus Angst vor Revolten der Bevölkerung wegen stark steigender Lebensmittelpreise – wie jüngst in Mozambique – beschäftigt sich die Politik rund um den Globus weiter mit Beschränkungen für die Warentermingeschäfte. An den US-Börsen wird bereits zwischen reinen Finanzspekulanten und den Einkäufern von Agrarabnehmern unterschieden. Für die erste Gruppe gelten strenge Handelslimits. Auch die EU-Kommission plant, die Regeln an den europäischen Agrarhandelsplätzen in ähnlicher Weise zu verschärfen und die Märkte durch Registrierung jeder einzelnen Handelsposition transparenter zu machen. Die Folgen natürlicher Knappheiten wie aktuell beim Weizen kann aber keine Regierung verhindern.

Experte Oberbannscheidt ist optimistisch und will mit seinem Fonds „auf jeden Fall die globalen Aktienmärkte schlagen. Die nächsten Quartalszahlen werden positive Überraschungen bringen. Wir sehen da sehr gutes Potenzial.“

Ein exklusives Interview mit Martin Richenhagen, Chef des Landmaschinenherstellers Agco, finden Sie hier

Investor-Info

Deere & Co

Die Nummer 1 bleibt weiter in der Spur

Der Marktführer bei Landmaschinen weltweit hat die Einbrüche aus 2009 gut verkraftet. Zudem zieht die Sparte Bau- und Forstmaschinen stark an. Zwar wurde die Prognose von 1,6 Milliarden Dollar Gewinn und einem Umsatzwachstum von elf bis 13 Prozent für 2010 leicht zurückgenommen, doch die Aussichten stimmen: Russlands Premier Putin sagte den Amerikanern großzügige Hilfen zu, falls sie eine eigene Fertigung im Land aufbauen. Kaufen.

Agco

Europa mau, Südamerika eine Schau

Noch befinden sich die Bauern im für Agco (Fendt, Massey-Ferguson) so wichtigen westeuropäischen Markt in einer Art Käuferstreik. Doch über den Jahreswechsel erwartet Firmenchef Martin Richenhagen hier deutliche Verbesserungen. Dafür brummt in Südamerika das Geschäft: Der Umsatz bei Traktoren stieg im ersten Halbjahr um 57 Prozent, der von Erntemaschinen um 50 Prozent. Der schuldenfreie US-Konzern ist für Überraschungen gut. Kaufen.

Kverneland

Norweger ackern sich Terrain zurück

Der Hersteller von Pflügen und Erntemaschinen hat den Weg in die Profitabilität wieder gefunden und den Schuldenberg deutlich abgebaut. Fantasie bringt die Beteiligung und Zusammenarbeit mit dem italienischen Landmaschinenhersteller Gallignani, an dem auch Agco Anteile hält. Eine Wette auf weiter steigende Milch- und Getreidepreise. Aktie sehr markteng, streng limitiert ordern.

Agrarrohstoffe-ETC

Sieben auf einen Streich

Ein Index aus sieben Rohstoffen liegt dem Papier von ETF-Securities zugrunde, wobei darunter die gut handelbaren Sorten Soja, Mais und Weizen rund 65 Prozent der Gewichtung ausmachen. Marktengere Güter wie Baumwolle, Sojaöl, Zucker und Kaffee sorgen für den spekulativen Kick. Gute Depotbeimischung, weil breit streuend.

DWS Invest Global Agribusiness

Von der Krume bis ins Ladenregal

Fondsmanager Ralf Oberbannscheidt sieht gewaltige Unterinvestitionen im Agrarbereich und fährt deshalb einen langfristigen Investmentansatz beim Megatrend Agrar. Der Fonds legt weltweit in Aktien von Unternehmen an, deren Geschäft eng mit der Branche verbunden ist – von Saatgut über Dünger und Technik bis hin zu Farmern, Viehzüchtern oder Bioladenketten. Gutes Basisinvestment.

Interview

Siegfried Hofreiter, Chef von KTG Agrar, im Gespräch mit Euro am Sonntag über die neue Anleihe und die Chancen des Unternehmens im Agrarmarkt.

Bildquellen: BMU/H.-G. Oed, Carl Batisweiler

Nach langer Pause erleben viele Agrarrohstoffe eine neue Rally. Ein globaler Superzyklus auf dem Acker bahnt sich an. Wie sich Anleger attraktive Renditen sichern.

Nach langer Pause erleben viele Agrarrohstoffe eine neue Rally. Ein globaler Superzyklus auf dem Acker bahnt sich an. Wie sich Anleger attraktive Renditen sichern.