Ehrlich ist er ja, der Andy Bond, auch wenn so manches Teufelchen im Detail versteckt ist.

So ehrlich und offen hätte ich mir die Steinhoffbilanzen auch mal vorgestellt.

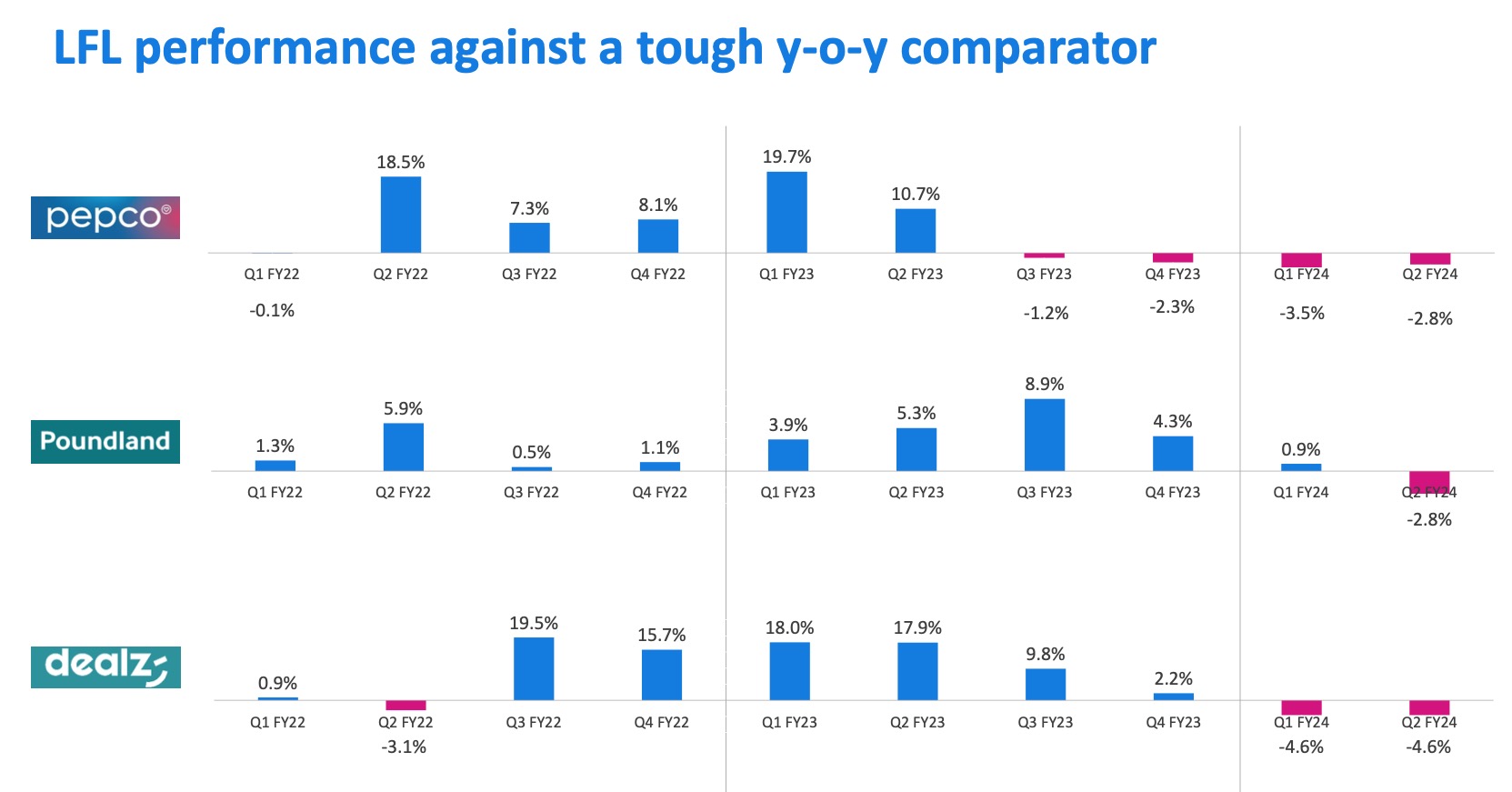

Da wäre weiterhin eine negatives LFL Umsatzperformance (S. 7 Presentation), der Free Cash Flow ist von -89 Mio € auf -4 Mio € gestiegen.

Es ist also noch nichts für Dividendenausschüttungen übrig, man will sich verstärkt auf die CEE (Central and Estern Europe) Märkte konzentrieren, also alle die nicht Portugal, Spanien, Griechenland, Deutschland und Italien heißen (WE-Märkte): "store openings will be focused on CEE".

In den berichteten Werten sind die in dieser Periode geschlossenen AT-Märkte nicht mit einbezogen.

"Pepco Austria was burning cash at the rate of approximately €1m per month, such that the exit is expected to improve underlying EBITDA.

Austria has been classified as a discontinued item in the accounts. In total, Austria has led to a non-cash loss on discontinued operations of €50.5 million, largely reflecting impairment of loans and receivables payable to other subsidiaries of the Group. The cash costs associated with the exit of Austria amount to approximately €13m, including costs."

Man hat also einen guten Weg eingeschlagen, sich von Ballastländern zu trennen.

Die Fokussierung auf CEE Märkte bei Neueröffnungen zeigt deutlich, dass der westeuropäische (WE) Markt nicht so die Erfüllung darstellt.

Ansonsten scheinen die Märkte gut zu laufen.

Der berichtete Profit nach Steuern (PAT) betrug 104 Mio € (HJ 23 87 Mio €), davon abgetrennt ist der Verlust aus nichtfortgeführten Geschäften (Austria) von 51 Mio €. Der dürfte sich in Zukunft also nicht mehr zeigen, hoffen wir, dass die anderen WE Märkte stabil bleiben, die CEE Märkte sind und bleiben die Zugpferde der Pepco Group.

Die Klarheit in den Zahlen, Gewinnsteigerung und auch wie konsequent Verlustbringer beseitigt werden, dürfte mit zu steigendem Kurs in Folge der Veröffentlichung beitragen.

www.pepcogroup.eu/investors/...orts-presentations-amp-videos/

(Verkleinert auf 33%)