Was ist heute los ? Terroranschlag ? o. T.

Zugriffe: 1.310 / Heute: 1

;o)

Und der Dax trottet hinterher und vollzieht jede Regung des DOW umso stärker nach.

| Sonntag, 9. Mai 2004 | 23:09 Uhr | |

| |

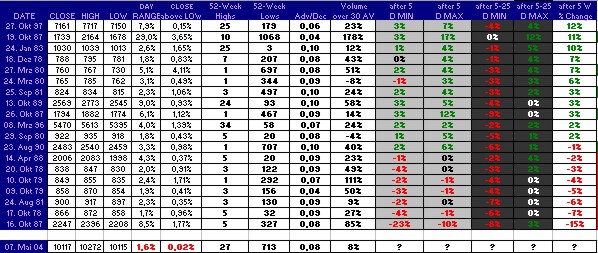

| Auf JETZT folgte einst DER CRASH! (offen) Welcome back to Wonderland! Der heutige Kommentar steht im Zeichen einer überaus interessanten Statistik und wie man im Allgemeinen wissen sollte, hat die Statistik nicht selten eine passende Antwort auf den zukünftigen Marktverlauf. Vergangene Woche beschäftigten wir uns mit dem Muster von Böden und die Statistik sagte uns, dass es in den letzten 4 Jahren keinen Boden gab, der dem Verlauf der letzten Wochen entsprach. Folglich standen... ...frische Tiefs für den S&P500 auf dem Reiseplan und so ist es dann auch gekommen. Der SPX schloss am vergangenen Freitag bei 1098,7 und ist somit aus seiner mehrtägigen Handelsspanne nach unten ausgebrochen. Schlimmer traf es den Bankenindex (BKX). Er brach aus seiner 4-wöchigen Handelsspanne nach unten aus und durchbrach dabei entschlossen seinen 200-Tage-Durchschnitt. Der NASDAQ100... ...NDX konnte sich im Reigen der Untergangsszenarien in seiner Handelsspann behaupten und schloss lediglich am unteren Ende dieser Spanne. Erstaunlich war, dass der SOX aus seiner mehrtägigen Handelsspanne nach oben ausgebrochen ist und so waren es wohl die Halbleiter, welche den Technologiemarkt vor dem „breakdown“ retteten. Nun wollen wir jedoch auf die Statistik zu sprechen kommen. Das Auffälligste am Freitag... ...war mit Abstand die extrem negative Marktbreite an der NYSE. 259 Gewinner standen 3184 Verlierern gegenüber. Das Verhältnis von Gewinnern zu Verlierern lag praktisch bei 1:12,29 und das entspricht einem statistischen Extrem, wie es in den letzten 34 Jahren 19 Male vorgekommen ist und die einzelnen Fälle lassen sich in Gruppen einteilen, die sich in wesentlichen Punkten unterscheiden. Die obere Graphik... hält jeden dieser 19 Fälle fest und es lohnt sich, diese Zahlen genauer zu betrachten. For real! Zunächst kommen wir auf die Abweichungen zu sprechen. Der vergangene Freitag war praktisch der 20te Fall in den vergangenen 34 Jahren und er ist in seiner Eigenschaft einzigartig. Die Spalte „DAY RANGE“... ...bezeichnet die Handelsspanne dieser Tage und mit einer Spanne von 1,6 % am Freitag sahen wir den geringsten Wert aller 20 Fälle. Die nächste Spalte, „CLOSE ABOVE LOW“ zeigt, wie weit der Schlusskurs über dem Tagestief lag und auch hier sehen wir mit 0,02 % den geringsten Wert aller 20 Fälle. Für gewöhnlich schloss... ...der Markt nicht an seinem Tagestief, sprich die miserable Statistik hat gegen Ende Käufer aufs Parkett gelockt, was am Freitag gänzlich ausgeblieben ist. Es ist also die geringe Tagesspanne und die ausbleibende Erholung gegen Ende, die den 20ten Fall von allen anderen unterscheidet. Bevor wir... ...auf den Verlauf der Technologieaktien eingehen, sollte wir uns weiter mit den Zahlen beschäftigen. Als nächstes betrachten wir uns die Bildung neuer 52-Wochen-Tiefs in der Spalte „52-Week-Lows“. Wann immer wir mehr als 400 frische Tiefs sahen, bildete der Markt einen Boden. Am vergangenen Freitag zählten wir 713 Tiefs an der NYSE. In keinem der Fälle... ..welche mit mehr als 400 Tiefs einher gingen, sah man mehr als 10 52-Wochen-Hochs (52-Week-High). Am vergangenen Freitag sahen wir 27 52-Wochen-Hochs, was ein kleiner Riss in der Kapitulationsfassade ist. Die letzten 5 Spalten zeigen den Verlauf des Dow Jones (DJIA) nach 5 Tagen, nach 5 bis 25 Tagen und den Indexstand nach 5 Wochen. In der Spalte... „after 5 D MIN“ wird angezeigt, wie weit sich der DJIA nach 5 Tagen maximal nach unten bewegt hat (auf Schlusskursbasis). Hier ist besonders die letzte Zeile interessant, denn das war der 16. Oktober 1987, sprich vor dem Crash. An diesem Tag sahen wir auch eine miserable Marktbreite mit 327 frischen Tiefs. In den folgenden 5 Tagen verlor der Dow auf Schlusskursbasis 23 %, was wohl eine Menge Holz ist. In 42 % aller Fälle... ...fiel der DJIA auf Schlusskursbasis weiter. In 74 % aller Fälle folgte ein deutliches Retesting (<=-3%) in den 20 Tagen nach den 5 Tagen sprich vom 6. bis zum 25. Tag. In 42 % aller Fälle war der DJIA nach 5 Wochen tiefer als am Stichtag, sprich es handelte sich um einen falschen Boden. So weit also die Statistik! Nun kommen wir zur NASDAQ! Am Freitag lag das Verhältnis Gewinner zu Verlierer an der NASDAQ bei 1:2,8 und es wurden 98 52-Wochen-Tiefs gebildet. Das ist nicht kapitulativ! Das Volumen lag bei 1,64 Mrd. Aktien, was weit unter dem Durchschnitt der letzten 30 Tage liegt. Was uns also fehlte, war eine Bestätigung der NASDAQ und die hatten wir IMMER, wenn an der NYSE mehr als 400 Tiefs gebildet worden sind und die Marktbreite so katastrophal war. Aus dem heutigen Kommentar... ...von Robert Rethfeld lässt sich der McClellan Oszillator ersehen und auch hier zeigt sich, dass wir uns in einem unteren Extrem befinden, welches in den letzten 7 Jahren für wichtige Tiefs am Markt stand. Es steht also außer Frage, dass die Statistik für eine starke Woche spricht und sich an diesem Punkt für die Statistik zu entscheiden ist wohl der einzig richtige Weg. Dennoch... ...sehen wir Widersprüche, die den aktuellen Fall ganz klar von den vorhergehenden 19 Fällen der letzten 34 Jahre unterscheidet. Auch das sollten wir respektieren und so muss man die Sache wohl so spielen, wie sie kommt. Der SPX hat bei 1098 geschlossen und zwischen 1106 und 1108 befindet sich ein starker Widerstand. Solange wir uns unter diesem... ...Widerstand befinden, sollte man vorsichtig mit LONGS sein. Sollten wir diesen Widerstand mit einer guten Marktbreite an !beiden Börsenplätzen!, NYSE und NASDAQ überwinden können, ist die lange Seite zunächst offen und die neue Handelswoche gehört den Bullen. Sollten wir weiter fallen, könnte es zu einem echten Desaster kommen. In diesem Fall ist abzuwarten, ob wir ein Reversal hinlegen können und falls dies der Fall sein sollte, muss auch dieses Reversal mit einer STARKEN Verbesserung der Marktbreite einher gehen. Main Fazit ist, dass die Statistik für die Bullen spricht, doch wie es eben so ist mit der Statistik, werden mit den Jahren immer wieder neue Extreme definiert und das könnte im gegebenen Fall sehr ins Geld gehen. Sollten die Indizes am Montag... ...ohne Reversal und mit einem Abschlag schließen, stehen die Chancen der Bullen schlecht, dass sie das Ruder in der neuen Handelswoche rumreißen können! Ich wünsche eine erfolgreiche Handelswoche! |

Aber bei ruhiger Betrachtung der Weltwirtschaft, und besonders bei Faktoren, die Kurse bewegen, kann man erkennen, daß vieles einfach gegen einen weiteren ANstieg der Börsen spricht:

- hoher Ölpreis: der bewegt nämlich seit Jahren schon Börsenkurse, obwohl die Abhängigkeit der Unternehmen vom Öl in den letzten Jahren stark zurück gegangen ist.

- drohende Zinserhöhung: nichts ist ein stärkeres Gift für steigende Kurse!!

- überbewertete Unternehmen: die Unternehmen, besonders aus dem Technologiesektor, sind schon wieder hoch bewertet: schaut Euch mal eine SAP an und vergleicht das mit einem historischen KGV, besonders, weil SAP auch nicht mehr beim GEWINN (!!!),und nur der ist ausschlaggebend, 30% und mehr pro Jahr wächst. Und schaut mal auf Ericsson, ein Unternehmen, das ist selber zur Zeit aufkaufe bei den fallenden Kursen, weil ich das Unternehmen auf einem guten Weg sehe (aber dazu muß man halt langfristig investieren...): trotz des guten Weges ist das Unternehmen über 30 Milliarden Euro wert, obwohl der Gewinn gerade mal zwischen 1 und 1,5 Milliarden Euro in 2004 (!) betragen wird und der Umsatz so bei ca. 12-16 Milliarden Euro liegen sollte für 2004.

Damit spricht zur Zeit mehr für fallende als für steigende Kurse. Und noch etwas: wer wie ich den Dax etwas ausführlicher betrachtet hat, der hat schon seit Dezember 2003 beobachten können, das keine neuen Hochstände mehr im Index erreicht wurden. Ein deutliches Zeichen!!! Auch wenn das hier im Board nur selten wahrgenommen wird....

So long,

Calexa

www.investorweb.de