Novartis erzielt im dritten Quartal solide Ergebnisse, wobei die Wachstumsprodukte[1] den Verlust des Patents für Gleevec wettmachen; mehrere positive Daten für potenzielle Blockbuster

Novartis International AG / Novartis erzielt im dritten Quartal solide Ergebnisse, wobei die Wachstumsprodukte[1] den Verlust des Patents für Gleevec wettmachen; mehrere positive Daten für potenzielle Blockbuster . Verarbeitet und übermittelt durch Nasdaq Corporate Solutions. Für den Inhalt der Mitteilung ist der Emittent verantwortlich. Source: Globenewswire

- Dank starker Performance der Wachstumsprodukte bleibt der Nettoumsatz im dritten Quartal (-1% kWk[2] und USD) weitgehend unverändert gegenüber dem Vorjahreszeitraum

- Gilenya (USD 790 Millionen, +15% kWk) erzielt weiterhin zweistellige Zuwächse

- Cosentyx (USD 301 Millionen) auf gutem Weg zum Blockbuster-Status im ersten vollen Jahr nach der Zulassung

- Zu den Wachstumstreibern in der Onkologie gehören Tafinlar + Mekinist (USD 172 Millionen, +29% kWk), Promacta/Revolade (USD 168 Millionen, +44% kWk) und Jakavi (USD 149 Millionen, +47% kWk)

- Die Biopharmazeutika[1] von Sandoz (USD 262 Millionen, +41% kWk) wachsen kräftig

-

- Das operative Kernergebnis[2] sinkt im dritten Quartal um 3% (kWk und USD), wobei Einbussen durch Generika sowie Investitionen zur Wachstumssteigerung durch Produktivitätsinitiativen teilweise wettgemacht werden

- Der Kernaufwand für Marketing und Verkauf steigt um 0,8 Prozentpunkte (kWk) auf 24,3% des Umsatzes, um Neueinführungen und Alcon zu unterstützen

- Die operative Kerngewinnmarge geht um 0,6 Prozentpunkte (kWk) zurück

- Der Kerngewinn pro Aktie beträgt USD 1,23 (-3% kWk)

- Der Free Cashflow[2] beläuft sich im dritten Quartal auf USD 2,6 Milliarden (-7% USD); in den ersten neun Monaten auf USD 6,5 Milliarden (+3% USD)

-

- Infolge des höheren operativen Ergebnisses und des Ertrags aus assoziierten Gesellschaften steigt der Reingewinn im dritten Quartal um 7% (kWk und USD)

- Starke Fortschritte in der Pipeline - mit Veröffentlichung wichtiger Daten, Zulassungsanträgen und Zulassungsentscheidungen

- LEE011 plus Letrozol zeigt in der Primärbehandlung von fortgeschrittenem HR-positivem/ HER2-negativem Brustkrebs ein besseres progressionsfreies Überleben als Letrozol allein und wird von der US-Gesundheitsbehörde (FDA) als therapeutischer Durchbruch eingestuft

- In einer Studie mit BAF312 bei sekundär progredient verlaufender multipler Sklerose wird das Risiko der Behinderungsprogression signifikant gesenkt und der primäre Endpunkt erreicht

- AMG 334 erreicht in der ersten Phase-III-Studie zu episodischer Migräne den primären Endpunkt

- Ilaris erhält drei neue FDA-Zulassungen für periodische Fiebersyndrome

- Erelzi, das Etanercept-Biosimilar von Sandoz, wird von der FDA zugelassen

-

- Entresto (USD 53 Millionen im dritten Quartal) wächst kontinuierlich; Prognose für Jahresumsatz von rund USD 0,2 Milliarden bestätigt

- Anhaltende Investitionen in den Wachstumsplan bei Alcon

- Umsatz der Kontaktlinsen wächst im dritten Quartal weiter; Einführung der Dailies Total1 Multifocal in den USA und der EU dürfte den Wachstumskurs fortsetzen

- Innovationen im Augenchirurgiebereich weiter beschleunigt mit FDA-Zulassungen für CyPass und UltraSert Toric Intraokularlinsen

-

- Ausblick für 2016 bestätigt

- Nettoumsatz weitgehend auf dem Niveau des Vorjahres (kWk) erwartet

- Das operative Kernergebnis wird voraussichtlich weitgehend auf Vorjahresniveau liegen oder um einen niedrigen einstelligen Prozentsatz (kWk) zurückgehen

-

| Kennzahlen[3] | Fortzuführende Geschäftsbereiche[4] | ||||||||

| 3. Quartal 2016 | 3. Quartal 2015 | Veränderung in % | 9 Monate 2016 | 9 Monate 2015 | Veränderung in % | ||||

| Mio. USD | Mio. USD | USD | kWk | Mio. USD | Mio. USD | USD | kWk | ||

| Nettoumsatz | 12 126 | 12 265 | -1 | -1 | 36 196 | 36 894 | -2 | 0 | |

| Operatives Ergebnis | 2 269 | 2 234 | 2 | 1 | 6 813 | 7 300 | -7 | -3 | |

| Reingewinn | 1 945 | 1 812 | 7 | 7 | 5 762 | 5 974 | -4 | 1 | |

| Gewinn pro Aktie (USD) | 0,81 | 0,75 | 8 | 8 | 2,42 | 2,48 | -2 | 2 | |

| Free Cashflow | 2 591 | 2 788 | -7 | 6 479 | 6 317 | 3 | |||

| Kernergebnisse | |||||||||

| Operatives Ergebnis | 3 381 | 3 489 | -3 | -3 | 9 974 | 10 733 | -7 | -4 | |

| Reingewinn | 2 938 | 3 061 | -4 | -4 | 8 656 | 9 334 | -7 | -4 | |

| Gewinn pro Aktie (USD) | 1,23 | 1,27 | -3 | -3 | 3,63 | 3,87 | -6 | -3 | |

Basel, 25. Oktober 2016 - Die Ergebnisse kommentierte Joseph Jimenez, CEO von Novartis, wie folgt: "Novartis hat im dritten Quartal trotz Generikakonkurrenz für Gleevec in den USA solide Ergebnisse erzielt, die der starken Performance unserer Wachstumsprodukte zu verdanken sind. Wir konnten Innovationen weiter vorantreiben und positive Daten aus unserer Pipeline zu LEE011 bei fortgeschrittenem Brustkrebs, zu BAF312 bei sekundär progredienter multipler Sklerose und zu AMG 334 bei episodischer Migräne vorlegen. Wir investieren weiter in die Zukunft, während wir dem Verlust der Exklusivrechte an Gleevec 2016 und 2017 gegensteuern."

KONZERNÜBERSICHT

Novartis hatte sich für 2016 fünf eindeutige Prioritäten gesetzt: solide Finanzergebnisse zu erzielen, die Innovation zu verstärken, die Performance von Alcon zu verbessern, divisionenübergreifende Synergien zu nutzen und eine leistungsstärkere Organisation aufzubauen. Das Unternehmen erzielte im dritten Quartal Fortschritte in allen diesen Bereichen.

Finanzergebnisse

Am 27. Januar 2016 vermeldete Novartis Pläne zur weiteren Fokussierung ihrer Divisionen sowie zur Integration von Geschäftsbereichen mit gemeinsamen Therapiegebieten, um Entwicklungs- und Marketingkompetenzen besser zu nutzen. Diese Pläne beinhalteten eine neue divisionale Struktur. In Übereinstimmung mit den International Financial Reporting Standards (IFRS) wurde die Segmentberichterstattung sowohl für das laufende Jahr als auch für das Vorjahr im Hinblick auf die neue Struktur aktualisiert, um die Vergleichbarkeit der Ergebnisse beider Jahre zu gewährleisten. Infolgedessen spiegeln sämtliche Vergleiche der Divisionsergebnisse 2016 und 2015 die neue Struktur wider.

Um darüber hinaus den 2015 abgeschlossenen Transaktionen zur Portfolioumgestaltung Rechnung zu tragen, wies Novartis die Finanzergebnisse des Konzerns 2015 als "fortzuführende" und "aufgegebene" Geschäftsbereiche aus. Sofern nicht anders angegeben, beziehen sich alle Vergleiche zwischen 2016 und 2015 auf die fortzuführenden Geschäftsbereiche. Eine genaue Erläuterung findet sich auf Seite 38 der in englischer Sprache vorhandenen Kurzfassung des finanziellen Zwischenberichts.

Drittes Quartal

Fortzuführende Geschäftsbereiche

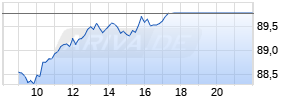

Kurse

|

Der Nettoumsatz belief sich im dritten Quartal auf USD 12,1 Milliarden (-1%, -1% kWk). Dabei wurden Volumensteigerungen von 5 Prozentpunkten durch den negativen Einfluss der Generikakonkurrenz (-4 Prozentpunkte) und Preissenkungen (-2 Prozentpunkte) mehr als absorbiert. Die Wachstumsprodukte[5] steuerten USD 4,3 Milliarden bzw. 36% zum Nettoumsatz bei und legten gegenüber dem Vorjahresquartal um 20% (USD) zu.

Das operative Ergebnis betrug USD 2,3 Milliarden (+2%, +1% kWk). Die Anpassungen zur Berechnung des Kernergebnisses lagen mit USD 1,1 Milliarden (2015: USD 1,3 Milliarden) weitgehend auf dem Niveau des Vorjahresquartals.

Das operative Kernergebnis betrug USD 3,4 Milliarden (-3%, -3% kWk). Die operative Kerngewinnmarge ging bei konstanten Wechselkursen um 0,6 Prozentpunkte zurück. Dies war vor allem auf Investitionen in Neueinführungen und in den Wachstumsplan für Alcon zurückzuführen, die durch Produktivitätssteigerungen teilweise wettgemacht wurden. Bei einem positiven Währungseffekt von 0,1 Prozentpunkten ergab sich ein Nettorückgang der operativen Kerngewinnmarge in US-Dollar um 0,5 Prozentpunkte auf 27,9% des Nettoumsatzes.

Der Reingewinn erreichte USD 1,9 Milliarden (+7%, +7% kWk) und stieg vor allem aufgrund des höheren Ertrags aus assoziierten Gesellschaften stärker als das operative Ergebnis.

Der Gewinn pro Aktie belief sich auf USD 0,81 (+8%, +8% kWk) und stieg aufgrund der reduzierten Anzahl ausstehender Aktien stärker als der Reingewinn.

Der Kernreingewinn betrug USD 2,9 Milliarden (-4%, -4% kWk) und folgte damit weitgehend der Entwicklung des operativen Kernergebnisses.

Der Kerngewinn pro Aktie belief sich auf USD 1,23 (-3%, -3% kWk) und sank aufgrund der reduzierten Anzahl ausstehender Aktien weniger stark als der Kernreingewinn.

Der Free Cashflow lag bei USD 2,6 Milliarden (-7% USD), was einen Rückgang um USD 0,2 Milliarden gegenüber dem Vorjahresquartal darstellt. Dieser Rückgang beruhte auf höheren Nettoinvestitionen in immaterielle Vermögenswerte, vor allem infolge der Meilensteinzahlung für Ofatumumab, was die höheren Geldflüsse aus operativer Tätigkeit mehr als kompensierte.

Die Division Innovative Medicines (ehemalige Division Pharmaceuticals) erzielte im dritten Quartal einen Nettoumsatz von USD 8,2 Milliarden (-1%, -1% kWk). Volumensteigerungen trugen 5 Prozentpunkte zur Umsatzentwicklung bei. Generikakonkurrenz hatte einen negativen Effekt von 5 Prozentpunkten, und auch die Preise wirkten sich mit 1 Prozentpunkt negativ aus. Beides war vor allem auf die Einführung einer generischen Version von Glivec/Gleevec in den USA zurückzuführen. Mit einer Steigerung um 21% (kWk) auf USD 3,8 Milliarden erwirtschafteten die Wachstumsprodukte 46% des Nettoumsatzes der Division.

Das operative Ergebnis belief sich auf USD 2,0 Milliarden (+8%, +9% kWk). Das operative Kernergebnis betrug USD 2,7 Milliarden (-2%, -1% kWk). Die operative Kerngewinnmarge blieb bei konstanten Wechselkursen unverändert. Ein negativer Währungseffekt von 0,3 Prozentpunkten führte zu einem Nettorückgang der operativen Kerngewinnmarge um 0,3 Prozentpunkte auf 32,7% des Nettoumsatzes.

Der Nettoumsatz der Division Sandoz belief sich im dritten Quartal auf USD 2,5 Milliarden (-1%, -1% kWk), wobei Volumensteigerungen von 5 Prozentpunkten durch den Preisverfall von 6 Prozentpunkten absorbiert wurden. Im Vergleich zum starken Vorjahresquartal war die Performance von deutlich weniger Produkteinführungen in den USA beeinträchtigt. Der Umsatz der Biopharmazeutika[6] stieg weltweit um 41% (kWk) auf USD 262 Millionen. Der Umsatz der Antiinfektiva (Verkäufe unter Partner-Labels sowie von Fertigarzneimitteln) betrug USD 339 Millionen (-2% kWk) und war durch die Aufgabe von Produkten mit geringen Margen geprägt.

Das operative Ergebnis belief sich auf USD 354 Millionen (-9%, -9% kWk). Das operative Kernergebnis betrug USD 530 Millionen (0%, +1% kWk). Die operative Kerngewinnmarge stieg bei konstanten Wechselkursen um 0,2 Prozentpunkte. Bei einem positiven Währungseffekt von 0,1 Prozentpunkten ergab sich insgesamt eine Nettoerhöhung der operativen Kerngewinnmarge auf 21,1% des Nettoumsatzes.

Der Nettoumsatz der Division Alcon belief sich im dritten Quartal auf USD 1,4 Milliarden (-2%, -3% kWk). Der Umsatz des Augenchirurgiebereichs (-4% kWk) war durch geringere Verkäufe von Intraokularlinsen (IOL) beeinträchtigt, was vor allem auf Konkurrenzdruck zurückzuführen war. Hinzu kam ein weiterer Rückgang bei den Ausrüstungen für die Kataraktchirurgie, vor allem beim System LenSx, das in seinem Marktsegment eine hohe Durchdringung erreicht hat. Die starke Basis an installierten Ausrüstungen für die Kataraktchirurgie sorgte weiterhin für ein solides Wachstum beim Verbrauchsmaterial (+4% kWk). Im Bereich Vision Care (0% kWk) blieb der Umsatz unverändert. Die Kontaktlinsen erzielten im dritten Quartal dank der anhaltend starken Performance von Dailies Total1 erneut einen Zuwachs, der einen leichten Rückgang in der Kontaktlinsenpflege wettmachte. Die Einführung von Dailies Total1 Multifocal in den USA und der EU wird den Wachstumskurs der Kontaktlinsen voraussichtlich fortsetzen.

Im dritten Quartal 2016 wurde ein operativer Verlust von USD 50 Millionen verzeichnet, gegenüber einem operativen Gewinn von USD 57 Millionen im Vorjahresquartal. Das operative Kernergebnis betrug USD 206 Millionen (-32%, -35% kWk) und war vor allem durch rückläufige Umsätze und höhere Investitionen in Marketing und Verkauf im Zusammenhang mit dem Wachstumsplan geprägt. Die operative Kerngewinnmarge ging bei konstanten Wechselkursen um 6,8 Prozentpunkte zurück. Infolge eines positiven Währungseffekts von 0,5 Prozentpunkten ergab sich insgesamt ein Nettorückgang der operativen Kerngewinnmarge um 6,3 Prozentpunkte auf 14,3% des Nettoumsatzes.

Total Konzern

Auf der Ebene des Gesamtkonzerns belief sich der Reingewinn auf USD 1,9 Milliarden und entsprach damit weitgehend dem Niveau des Vorjahresquartals. Der unverwässerte Gewinn pro Aktie betrug USD 0,81.

Der Free Cashflow des Gesamtkonzerns belief sich auf USD 2,6 Milliarden, gegenüber USD 2,8 Milliarden im Vorjahresquartal.

Neun Monate

Fortzuführende Geschäftsbereiche

Der Nettoumsatz belief sich in den ersten neun Monaten 2016 auf USD 36,2 Milliarden (-2%, 0% kWk). Die Wachstumsprodukte steuerten USD 12,5 Milliarden bzw. 35% zum Nettoumsatz bei und legten gegenüber der Vorjahresperiode um 21% (USD) zu.

Das operative Ergebnis betrug USD 6,8 Milliarden (-7%, -3% kWk). Die Anpassungen zur Berechnung des Kernergebnisses lagen mit USD 3,2 Milliarden (2015: USD 3,4 Milliarden) weitgehend auf dem Niveau des Vorjahreszeitraums.

Das operative Kernergebnis betrug USD 10,0 Milliarden (-7%, -4% kWk). Die operative Kerngewinnmarge ging bei konstanten Wechselkursen um 1,2 Prozentpunkte zurück. Dies war vor allem auf den Verlust der Exklusivrechte an Gleevec sowie auf Investitionen in Neueinführungen und den Wachstumsplan für Alcon zurückzuführen. Bei einem negativen Währungseffekt von 0,3 Prozentpunkten ergab sich ein Nettorückgang der operativen Kerngewinnmarge um 1,5 Prozentpunkte auf 27,6% des Nettoumsatzes.

Der Reingewinn betrug USD 5,8 Milliarden (-4%, +1% kWk), wobei der Anstieg im Verhältnis zum Rückgang des operativen Ergebnisses auf den höheren Ertrag aus assoziierten Gesellschaften zurückzuführen ist.

Der Gewinn pro Aktie belief sich auf USD 2,42 (-2%, +2% kWk) und stieg aufgrund der reduzierten Anzahl ausstehender Aktien stärker als der Reingewinn.

Der Kernreingewinn betrug USD 8,7 Milliarden (-7%, -4% kWk) und folgte damit der Entwicklung des operativen Kernergebnisses.

Der Kerngewinn pro Aktie belief sich auf USD 3,63 (-6%, -3% kWk) und verringerte sich aufgrund der reduzierten Anzahl ausstehender Aktien weniger stark als der Kernreingewinn.

Der Free Cashflow betrug USD 6,5 Milliarden (+3% USD) und lag damit um USD 0,2 Milliarden über dem Niveau der Vorjahresperiode. Diese Zunahme war bedingt durch geringere Nettoinvestitionen in Sachanlagen und immaterielle Vermögenswerte, denen niedrigere Geldflüsse aus operativer Tätigkeit gegenüberstanden.

Der Nettoumsatz der Division Innovative Medicines belief sich in den ersten neun Monaten auf USD 24,3 Milliarden (-2%, 0% kWk). Dabei wurden Volumensteigerungen (+6 Prozentpunkte) durch den Einfluss von Generikakonkurrenz (-6 Prozentpunkte) vollständig absorbiert. Die Preisgestaltung hatte einen unerheblichen Effekt auf die Umsatzentwicklung.

Das operative Ergebnis belief sich auf USD 6,1 Milliarden (-4%, 0% kWk). Das operative Kernergebnis betrug USD 7,9 Milliarden (-6%, -2% kWk). Die operative Kerngewinnmarge ging bei konstanten Wechselkursen um 0,7 Prozentpunkte zurück. Dies war vor allem auf die Investitionen in die Einführung von Entresto und Cosentyx zurückzuführen, die durch Produktivitätssteigerungen teilweise wettgemacht wurden. Dazu kam ein negativer Währungseffekt von 0,6 Prozentpunkten, sodass sich insgesamt ein Nettorückgang der operativen Kerngewinnmarge um 1,3 Prozentpunkte auf 32,7% des Nettoumsatzes ergab.

Der Nettoumsatz der Division Sandoz belief sich in den ersten neun Monaten auf USD 7,5 Milliarden (0%, +2% kWk), wobei Volumensteigerungen von 8 Prozentpunkten den Preisverfall von 6 Prozentpunkten mehr als wettmachten. Der Umsatz der Biopharmazeutika stieg weltweit um 32% (kWk) auf USD 724 Millionen, wozu die Performance der im Vorjahr in den USA eingeführten Produkte (Glatopa im Juni 2015 und Zarxio im September 2015) beitrug. Der Bereich der Antiinfektiva verzeichnete einen Umsatz von USD 1,0 Milliarden (-2% kWk) und war geprägt durch die Aufgabe von Produkten mit geringen Margen sowie die schwache Grippesaison im ersten Quartal.

Das operative Ergebnis belief sich auf USD 1,1 Milliarden (+7%, +12% kWk). Das operative Kernergebnis betrug USD 1,5 Milliarden (0%, +4% kWk). Die operative Kerngewinnmarge stieg bei konstanten Wechselkursen um 0,3 Prozentpunkte. Bei einem negativen Währungseffekt von 0,3 Prozentpunkten ergab sich insgesamt eine unveränderte operative Kerngewinnmarge von 20,6% des Nettoumsatzes.

Die Division Alcon erzielte in den ersten neun Monaten einen Nettoumsatz von USD 4,4 Milliarden (-4%, -2% kWk). Der Umsatz des Augenchirurgiebereichs (-3% kWk) spiegelte die schwächere Performance der Intraokularlinsen wider (vor allem aufgrund des Konkurrenzdrucks) sowie den Rückgang bei den Ausrüstungsverkäufen (vor allem LenSx in der Kataraktchirurgie und Wavelight in der refraktiven Chirurgie). Diese Faktoren wurden durch das anhaltend solide Wachstum beim Verbrauchsmaterial für die Kataraktchirurgie (+4% kWk) teilweise wettgemacht. Im Bereich Vision Care (-1% kWk) war der Umsatz durch den Konkurrenzdruck in den USA beeinträchtigt, was durch das anhaltend starke globale Wachstum der Dailies Total1 teilweise aufgewogen wurde.

In den ersten neun Monaten 2016 wurde ein operativer Verlust von USD 12 Millionen verzeichnet, gegenüber einem operativen Gewinn von USD 252 Millionen im Vorjahreszeitraum. Das operative Kernergebnis betrug USD 687 Millionen (-29%, -25% kWk). Das Ergebnis war vor allem durch höhere Investitionen in Marketing und Verkauf sowie Forschung und Entwicklung im Zusammenhang mit dem Wachstumsplan sowie durch den Umsatzrückgang geprägt. Die operative Kerngewinnmarge ging bei konstanten Wechselkursen um 5,1 Prozentpunkte zurück. Dazu kam ein negativer Währungseffekt von 0,6 Prozentpunkten, sodass sich insgesamt ein Nettorückgang der operativen Kerngewinnmarge um 5,7 Prozentpunkte auf 15,7% des Nettoumsatzes ergab.

Total Konzern

Auf der Ebene des gesamten Konzerns belief sich der Reingewinn in den ersten neun Monaten 2016 auf USD 5,8 Milliarden, gegenüber USD 16,7 Milliarden in der Vorjahresperiode. Der unverwässerte Gewinn pro Aktie ging von USD 6,94 auf USD 2,42 zurück. Der Vorjahreszeitraum hatte vom Reingewinn aus aufgegebenen Geschäftsbereichen profitiert, der ausserordentliche Veräusserungsgewinne vor Steuern von USD 12,8 Milliarden aus den Transaktionen zur Portfolioumgestaltung sowie zusätzliche transaktionsbedingte Aufwendungen vor Steuern von USD 0,5 Milliarden beinhaltet hatte.

Der Free Cashflow des Gesamtkonzerns belief sich auf USD 6,5 Milliarden, gegenüber USD 6,0 Milliarden in den ersten neun Monaten 2015.

Entscheidende Wachstumstreiber

Die Finanzergebnisse im dritten Quartal beruhen auf einer anhaltenden Fokussierung auf entscheidende Wachstumstreiber wie Gilenya, Tasigna, Cosentyx, Tafinlar + Mekinist, Jakavi, Promacta/Revolade und Entresto sowie Biopharmazeutika und Wachstumsmärkte.

Wachstumsprodukte

- Die Wachstumsprodukte, ein Indikator für die laufende Verjüngung des Portfolios, erwirtschafteten im dritten Quartal 36% des Nettoumsatzes des Konzerns und legten um 20% (USD) zu. In der Division Innovative Medicines lieferten die Wachstumsprodukte im dritten Quartal 46% des Nettoumsatzes der Division, wobei der Umsatz dieser Produkte um 21% (kWk) stieg.

- Gilenya (USD 790 Millionen, +15% kWk) zur einmal täglichen oralen Verabreichung bei schubförmig verlaufender multipler Sklerose erzielte vor allem dank Volumensteigerungen weiterhin zweistellige Zuwächse.

- Tasigna (USD 441 Millionen, +8% kWk) verzeichnete im dritten Quartal solide Umsatzsteigerungen, obwohl in den USA mehrere generische Versionen von Gleevec auf den Markt kamen.

- Cosentyx (USD 301 Millionen) setzte im Zuge der weiteren Einführung seinen starken Wachstumskurs im dritten Quartal fort. Im Rahmen seiner Vermarktung wurde Cosentyx bisher zur Behandlung von mehr als 50 000 Patienten eingesetzt, wobei alle drei zugelassenen Indikationen berücksichtigt sind.

- Tafinlar + Mekinist (USD 172 Millionen, +29% kWk) erzielte vor allem in Europa weiterhin kräftige Zuwächse als erste zugelassene Kombinationstherapie für Patienten mit BRAF-V600-Mutation-positivem, inoperablem oder metastasierendem Melanom.

- Promacta/Revolade (USD 168 Millionen, +44% kWk) erzielte einen starken zweistelligen Zuwachs, da das Produkt nach wie vor weltweit zunehmende Akzeptanz findet. Die Umsatzentwicklung profitierte ausserdem vom Wachstum der Thrombopoietin-Klasse zur Behandlung chronischer Immunthrombozytopenie (auch bekannt als Morbus Werlhof oder idiopathische immunthrombozytopenische Purpura).

- Das Wachstum von Jakavi (USD 149 Millionen, +47% kWk) war weltweit getragen von der steigenden Zahl behandelter Patienten in der Indikation Myelofibrose sowie von der Neueinführung in der Indikation Polycythaemia vera in wichtigen Märkten.

- Entresto (USD 53 Millionen) wuchs kontinuierlich weiter. Es wurde bisher in 64 Ländern zugelassen und erzielte weltweit weitere Fortschritte bei den Kostenerstattungen. In den USA wird der allgemeinmedizinische Aussendienst derzeit ausgebaut, während das Produkt in Europa nach wie vor schneller aufgenommen wird. Der Jahresumsatz mit Entresto wird sich 2016 voraussichtlich auf rund USD 0,2 Milliarden belaufen.

- Die Biopharmazeutika von Sandoz (USD 262 Millionen, +41% kWk), einschliesslich Glatopa und Zarxio, erzielten kräftige Umsatzsteigerungen.

Wachstumsmärkte

- In den Wachstumsmärkten - sie umfassen alle Märkte ausser den USA, Kanada, Westeuropa, Japan, Australien und Neuseeland - stieg der Nettoumsatz im dritten Quartal um 6% (kWk), angeführt von China (+6% kWk), Russland (+9% kWk) und Indien (+10% kWk).

Innovation stärken

Mit positiven Zulassungsentscheidungen und Veröffentlichungen bedeutender Daten aus klinischen Studien wurden im dritten Quartal weitere Fortschritte in der Pipeline erzielt. Die wichtigsten Entwicklungen werden im folgenden Abschnitt vorgestellt.

Neuzulassungen und positive Gutachten

- Die US-Gesundheitsbehörde (FDA) bewilligte gleichzeitig drei Zulassungserweiterungen für Ilaris (Canakinumab) zur Behandlung von drei seltenen, unterschiedlichen Formen von periodischen Fiebersyndromen.

- Der Ausschuss für Humanarzneimittel (CHMP) der Europäischen Arzneimittelagentur empfahl im Oktober die Zulassung von Lucentis (Ranibizumab) zur Behandlung von Patienten mit Beeinträchtigungen des Sehvermögens infolge choroidaler Neovaskularisation (CNV) mit anderen Ursachen als neovaskuläre altersbedingte Makuladegeneration oder choroidale Neovaskularisation bei Myopie (Kurzsichtigkeit).

- Die FDA bewilligte die Zulassung für das Etanercept-Biosimilar von Sandoz, Erelzi (Etanercept-szzs), für alle Indikationen, die in der Fachinformation des Referenzprodukts aufgeführt sind.

- Alcon erhielt die Zulassung der FDA für CyPass Micro-Stent zur minimal-invasiven operativen Behandlung von Kataraktpatienten mit leichtem bis mittelschwerem Glaukom.

- AcrySof IQ Toric IOL mit UltraSert von Alcon, eine vorgeladene, Astigmatismus korrigierende Intraokularlinse für die Kataraktchirurgie, wurde in den USA zugelassen.

Zulassungsanträge

- Die FDA stufte LEE011 (Ribociclib) in Kombination mit Letrozol als therapeutischen Durchbruch (Breakthrough Therapy) zur Primärbehandlung von Frauen mit postmenopausalem HR-positivem/HER2-negativem fortgeschrittenem oder metastasierendem Brustkrebs ein. Sie stützte sich dabei auf positive Ergebnisse aus der Phase-III-Studie MONALEESA-2.

- Für die Kombinationstherapie Tafinlar + Mekinist (Dabrafenib + Trametinib) wurden Zulassungsanträge zur Behandlung von Patienten mit BRAF-V600E-Mutation-positivem nicht-kleinzelligem Lungenkarzinom (NSCLC) bei der europäischen Arzneimittelagentur (EMA) und der Swissmedic eingereicht. Auch bei der FDA wurde ein Zulassungsantrag für dieselbe Indikation eingereicht.

- Für PKC412 (Midostaurin) wurde ein Zulassungsantrag zur Behandlung neu diagnostizierter FLT3-Mutation-positiver akuter myeloischer Leukämie und fortgeschrittener systemischer Mastozytose bei der EMA und der Swissmedic eingereicht. In den USA läuft die schrittweise Einreichung des entsprechenden Zulassungsantrags.

Ergebnisse wichtiger klinischer Studien und andere bedeutende Entwicklungen

- Laut Ergebnissen aus der zulassungsrelevanten Phase-III-Studie MONALEESA-2 verlängerte LEE011 plus Letrozol das progressionsfreie Überleben (PFS) signifikant im Vergleich zur Standardtherapie Letrozol als Primärbehandlung für Frauen nach der Menopause mit fortgeschrittenem HR-positivem/HER2-negativem Brustkrebs. LEE011 plus Letrozol reduzierte das Progressions- oder Sterberisiko gegenüber Letrozol allein um 44% und führte bei allen Untergruppen der Patientinnen zu einer signifikanten Verlängerung des progressionsfreien Überlebens.

- In der Phase-III-Studie EXPAND mit BAF312 (Siponimod) in der Behandlung sekundär progredienter multipler Sklerose wurde der primäre Endpunkt erreicht. BAF312 senkte das Risiko der über drei Monate bestätigten Behinderungsprogression um 21% und das Risiko der über sechs Monate bestätigten Behinderungsprogression um 26% gegenüber Placebo. In allen Untergruppen, auch bei schubfreien Patienten, wurde eine konsequente Senkung des Risikos einer bestätigten Behinderungsprogression festgestellt.

- In der Phase-III-Studie ARISE mit dem vollständig humanen monoklonalen Antikörper AMG 334 (Erenumab) zur Prävention episodischer Migräne wurde der primäre Endpunkt einer statistisch signifikanten Reduktion der Anzahl der "Migränetage" pro Monat im Vergleich zu Placebo erreicht. AMG 334 wird von Novartis und Amgen gemeinsam entwickelt. Novartis besitzt Vermarktungsrechte für AMG 334 ausserhalb der USA, Kanadas und Japans.

- Laut Daten aus der Nachbeobachtung der Phase-III-Studie SCULPTURE führte Cosentyx (Secukinumab) bei Patienten mit mittelschwerer bis schwerer Plaque-Psoriasis in einem Zeitraum bis zu vier Behandlungsjahren zu einer hochgradigen und lang anhaltenden Klärung des Hautbildes.

- Das Journal of the American Academy of Dermatology publizierte Ergebnisse aus der Vergleichsstudie CLEAR, die die Überlegenheit von Cosentyx gegenüber Stelara® (Ustekinumab) belegten. Dabei ging es darum, bei Erwachsenen mit mittelschwerer bis schwerer Psoriasis während einer einjährigen Behandlung nachhaltig ein symptomfreies oder nahezu symptomfreies Hautbild zu erreichen.

- Laut Post-hoc-Analysen der Daten aus der Studie PARADIGM-HF berichteten Patienten, die wegen Herzinsuffizienz stationär behandelt worden waren und Entresto (Sacubitril/Valsartan) erhielten, eine höhere relative Lebensqualität in Bezug auf die Gesundheit als stationär behandelte Patienten, die den ACE-Hemmer Enalapril erhielten.

- Daten aus der Nachbeobachtung einer Phase-III-Studie mit der Kombinationstherapie aus Tafinlar + Mekinist bei Patienten mit fortgeschrittenem BRAF-V600E/K-Mutation-positivem Melanom belegten nach drei Jahren einen Vorteil im Hinblick auf das Gesamtüberleben.

- In der Phase-III-Studie ASCEND-4 mit Zykadia (Ceritinib) bei zuvor unbehandelten erwachsenen Patienten mit anaplastische-Lymphom-Kinase-positivem (ALK+) nicht-kleinzelligem Lungenkarzinom (NSCLC) wurde der primäre Endpunkt erreicht, wobei eine klinisch signifikante Verbesserung des progressionsfreien Überlebens (PFS) im Vergleich zur Standardchemotherapie, einschliesslich Erhaltungstherapie, gezeigt werden konnte.

- Laut Ergebnissen aus einer Phase-II-Studie zu QAW039 (Fevipiprant), die in der Zeitschrift Lancet Respiratory Medicine veröffentlicht wurden, senkte Fevipiprant bei Patienten mit schwerem Asthma die Eosinophilen im Auswurf im Vergleich zu Placebo signifikant.

- Zusätzliche Analysen der Daten aus der Studie FLAME zeigten, dass Ultibro Breezhaler (Indacaterol/Glycopyrronium) im Vergleich zu Seretide® die Häufigkeit aller Exazerbationen bei chronisch-obstruktiver Lungenerkrankung in verschiedenen Patienten-Untergruppen reduzierte, den Bedarf der Patienten an einer Notfallmedikation verringerte sowie ein besseres Risiko-Nutzen-Profil mit weniger Belegen für systemische Wirkungen aufwies.

- Topline-Ergebnisse zur konfirmatorischen Phase-III-Studie mit dem Biosimilar Infliximab von Sandoz belegten eine äquivalente Wirksamkeit im Vergleich zum Referenzprodukt Remicade®, gemessen anhand des ACR20-Ansprechens (American College of Rheumatology 20) nach 14 Wochen. Sandoz erwarb die Rechte für den Europäischen Wirtschaftsraum im ersten Quartal 2016 von Pfizer.

Die Performance von Alcon verbessern

Alcon erhöhte im dritten Quartal die Investitionen, um Innovation und Verkauf zu beschleunigen, Kundenbeziehungen zu stärken und grundlegende Abläufe zu verbessern.

Im Innovationsbereich erzielte die Division bedeutende Fortschritte mit Zulassungen der FDA für CyPass Micro-Stent und UltraSert Toric IOL, mit der Einführung des 3D-Visualisierungssystems NGENUITY für die Vitreoretinalchirurgie sowie mit der Einführung der Kontaktlinsen Dailies Total1 Multifocal in den USA und der EU.

Im Geschäftsbereich Vision Care investierte Alcon weiter in direkte Verbraucherwerbung für entscheidende Marken. Die Kontaktlinsen erzielten im dritten Quartal weitere Zuwächse und profitierten von der anhaltend starken Performance von Dailies Total1.

Im Augenchirurgiebereich investierte Alcon weiter in die Einführung neuer Intraokularlinsen in Europa (UltraSert pre-loaded und PanOptix trifocal), während die starke Basis an installierten Ausrüstungen für die Kataraktchirurgie weiterhin für ein solides Wachstum beim entsprechenden Verbrauchsmaterial sorgte.

Ausserdem verstärkte die Division kontinuierlich ihre Basis, um Kunden besser bedienen zu können. Zu diesem Zweck wurden der Aussendienst ausgebaut, die Lieferkette verbessert sowie Investitionen in neue kommerzielle Möglichkeiten und Systeme getätigt.

Divisionenübergreifende Synergien nutzen

Novartis hat im dritten Quartal ihre Initiativen zur Produktivitätssteigerung vorangetrieben, was zur Unterstützung der Margen des Konzerns beigetragen hat.

- Die Novartis Business Services (NBS) verfolgten weiter ihre Prioritäten, um die Effizienz zu steigern und Prozesse konzernübergreifend zu standardisieren und zu vereinfachen. Die Kosten innerhalb des Tätigkeitsbereichs der NBS blieben im Vergleich zum Vorjahr stabil, während die selektive Auslagerung von Dienstleistungen an die fünf Global Service Centers fortgesetzt wurde. Neben der Konsolidierung der Facilities Services von über 100 Dienstleistern auf nur noch drei weltweit, steigern die NBS auch die Effizienz durch eine Konsolidierung der IT-Anbieter und -Verträge.

- Im Beschaffungswesen erzielte Novartis durch die Nutzung von Skaleneffekten Einsparungen von rund USD 0,5 Milliarden.

- In der zentralisierten Technical-Operations-Organisation, die seit dem 1. Juli in Betrieb ist, schreitet die Planung für die Transformation der Produktion in den einzelnen Technologieplattformen voran. Die Organisation nach Technologieplattformen soll im gesamten Netzwerk die Möglichkeiten verbessern, Kapazitäten optimal zu planen und die Kosten durch Vereinfachung, Standardisierung und Optimierung externer Ausgaben zu senken. Die Einheit Technical Operations[7] umfasst rund 28 000 Mitarbeitende und 67 Produktionsstandorte.

- Die globale Entwicklungsorganisation (Global Drug Development, GDD), die seit dem 1. Juli in Betrieb ist, hat eine Überprüfung des gesamten Arzneimittelportfolios abgeschlossen. Die Überprüfung hat es ermöglicht, Ressourcen für die Arzneimittelentwicklung nach dem erwarteten Nutzen jedes Projekts für den Gesamtkonzern zuzuteilen, statt wie bisher basierend auf den Vorteilen für einen einzelnen Geschäftsbereich. Ausserdem hat GDD die Integration des grössten Teils seiner globalen Funktionen abgeschlossen. Dies wird voraussichtlich dazu beitragen, die Kapazitäten zu verstärken, funktionale Ressourcen effizienter zu nutzen und externe Ausgaben zu optimieren. Die Organisation ist auf dem besten Weg, die Integration der restlichen globalen Funktionen bis Ende 2016 abzuschliessen. Die globale Entwicklungsorganisation beschäftigt weltweit rund 10 000 Mitarbeitende.

Insgesamt erzielte Novartis mit den Initiativen zur Produktivitätssteigerung im dritten Quartal Bruttoeinsparungen von rund USD 0,6 Milliarden.

Eine leistungsstärkere Organisation aufbauen

Novartis setzt sich im Rahmen ihrer Strategie zur Qualitätssicherung nach wie vor proaktiv für eine hohe Regelkonformität, verlässliche Produktqualität und nachhaltige Effizienz ein. In den ersten neun Monaten 2016 fanden weltweit insgesamt 127 (im dritten Quartal 53) Inspektionen durch Gesundheitsbehörden statt, wovon 17 (im dritten Quartal vier) von der FDA durchgeführt wurden. Mit drei Ausnahmen kamen alle Inspektionen zu einem guten oder zufriedenstellenden Ergebnis. Die drei folgenden kamen zu keinem guten oder zufriedenstellenden Ergebnis: Die Inspektion der britischen Landesorganisation durch die Medicines & Healthcare Products Regulatory Agency (MHRA) in Grossbritannien, über die im ersten Quartal 2016 berichtet wurde, kam zu einem unbefriedigenden Ergebnis. Ursache dafür waren Probleme mit dem Zugriff auf klinische Daten. Darauf wird im Rahmen eines bestehenden Projekts eingegangen. Ein Standort von Sandoz in Warschau (Polen) erhielt nicht sofort ein GMP-Zertifikat der russischen Gesundheitsbehörden, weil es eine Diskrepanz in der Registrierung eines Produkts gab, die derzeit angegangen wird. Der erneute Zulassungsantrag macht Fortschritte, und es wird zu gegebener Zeit mit einem GMP-Zertifikat gerechnet. Das Ergebnis einer Inspektion der EMA an einem Standort von Sandoz in Holzkirchen (Deutschland) steht noch aus.

Kapitalausstattung und Nettoschulden

Eine gute Ausgewogenheit zwischen Investitionen in die Geschäftsentwicklung, einer starken Kapitalausstattung und attraktiven Aktionärsrenditen bleibt vorrangig. Novartis strebt ein AA-Kreditrating an.

In den ersten neun Monaten 2016 wurden 12,8 Millionen eigene Aktien als Folge ausgeübter Optionen und Lieferungen von Aktien im Zusammenhang mit aktienbasierten Mitarbeiterbeteiligungsprogrammen ausgegeben. Um den Verwässerungseffekt dieser Transaktionen teilweise zu kompensieren, kaufte Novartis über die zweite Handelslinie an der SIX Swiss Exchange sowie von Mitarbeitenden 11,2 Millionen Aktien zurück. Novartis beabsichtigt, den in den ersten neun Monaten durch aktienbasierte Mitarbeiterbeteiligungsprogramme verzeichneten Verwässerungseffekt im restlichen Verlauf des Jahres durch weitere Aktienrückkäufe zu kompensieren.

Ausserdem gab Novartis im dritten Quartal 2016 zwei in Euro denominierte Anleihen im Umfang von insgesamt USD 2,0 Milliarden aus. Eine 2009 begebene, in Euro denominierte Anleihe im Umfang von insgesamt USD 1,7 Milliarden wurde im zweiten Quartal bei Fälligkeit zurückgezahlt.

Die Nettoverschuldung stieg im Vergleich zum 31. Dezember 2015 von USD 16,5 Milliarden um USD 2,3 Milliarden auf USD 18,8 Milliarden per 30. September 2016. Die Erhöhung der Nettoverschuldung war vor allem auf die Dividendenausschüttung von USD 6,5 Milliarden, Zahlungen im Zusammenhang mit Akquisitionen und Desinvestitionen sowie Aktienrückkäufe zurückzuführen, die durch den in den ersten neun Monaten 2016 generierten Free Cashflow in Höhe von USD 6,5 Milliarden nur teilweise wettgemacht wurden.

Die langfristige Bonität des Unternehmens von AA (Moody's Aa3; Standard & Poor's AA-; Fitch AA) bleibt unverändert.

Ausblick 2016

Vorbehaltlich unvorhersehbarer Ereignisse

Auf Konzernebene wird nach wie vor mit einem Nettoumsatz weitgehend auf dem Niveau des Vorjahres (kWk) gerechnet, wobei die Wachstumsprodukte die Einbussen durch Generikakonkurrenz wettmachen.

Das operative Kernergebnis wird voraussichtlich weitgehend auf Vorjahresniveau liegen oder um einen niedrigen einstelligen Prozentsatz (kWk) zurückgehen.

Vergleichsbasis sind die fortzuführenden Geschäftsbereiche 2015.

Sollten sich die Wechselkurse im restlichen Jahresverlauf auf dem Durchschnittsniveau von Anfang Oktober halten, rechnet Novartis mit einem negativen Effekt von 1 Prozentpunkt auf den Umsatz bzw. 3 Prozentpunkten auf das operative Kernergebnis im Gesamtjahr.

| Zusammenfassung der finanziellen Performance | |||||||||

| Fortzuführende Geschäftsbereiche[8] | 3. Quartal 2016 | 3. Quartal 2015 | Veränderung in % | 9 Monate 2016 | 9 Monate 2015 | Veränderung in % | |||

| Mio. USD | Mio. USD | USD | kWk | Mio. USD | Mio. USD | USD | kWk | ||

| Nettoumsatz | 12 126 | 12 265 | -1 | -1 | 36 196 | 36 894 | -2 | 0 | |

| Operatives Ergebnis | 2 269 | 2 234 | 2 | 1 | 6 813 | 7 300 | -7 | -3 | |

| In % des Nettoumsatzes | 18,7 | 18,2 | 18,8 | 19,8 | |||||

| Operatives Kernergebnis | 3 381 | 3 489 | -3 | -3 | 9 974 | 10 733 | -7 | -4 | |

| In % des Nettoumsatzes | 27,9 | 28,4 | 27,6 | 29,1 | |||||

| Reingewinn | 1 945 | 1 812 | 7 | 7 | 5 762 | 5 974 | -4 | 1 | |

| Gewinn pro Aktie (USD) | 0,81 | 0,75 | 8 | 8 | 2,42 | 2,48 | -2 | 2 | |

| Free Cashflow | 2 591 | 2 788 | -7 | 6 479 | 6 317 | 3 | |||

| Innovative Medicines | 3. Quartal 2016 | 3. Quartal 2015[9] | Veränderung in % | 9 Monate 2016 | 9 Monate 2015[9] | Veränderung in % | |||

| Mio. USD | Mio. USD | USD | kWk | Mio. USD | Mio. USD | USD | kWk | ||

| Nettoumsatz | 8 173 | 8 254 | -1 | -1 | 24 289 | 24 847 | -2 | 0 | |

| Operatives Ergebnis | 2 020 | 1 872 | 8 | 9 | 6 066 | 6 316 | -4 | 0 | |

| In % des Nettoumsatzes | 24,7 | 22,7 | 25,0 | 25,4 | |||||

| Operatives Kernergebnis | 2 676 | 2 724 | -2 | -1 | 7 947 | 8 451 | -6 | -2 | |

| In % des Nettoumsatzes | 32,7 | 33,0 | 32,7 | 34,0 | |||||

| Sandoz | 3. Quartal 2016 | 3. Quartal 2015[9] | Veränderung in % | 9 Monate 2016 | 9 Monate 2015[9] | Veränderung in % | |||

| Mio. USD | Mio. USD | USD | kWk | Mio. USD | Mio. USD | USD | kWk | ||

| Nettoumsatz | 2 517 | 2 542 | -1 | -1 | 7 539 | 7 516 | 0 | 2 | |

| Operatives Ergebnis | 354 | 388 | -9 | -9 | 1 080 | 1 009 | 7 | 12 | |

| In % des Nettoumsatzes | 14,1 | 15,3 | 14,3 | 13,4 | |||||

| Operatives Kernergebnis | 530 | 528 | 0 | 1 | 1 550 | 1 548 | 0 | 4 | |

| In % des Nettoumsatzes | 21,1 | 20,8 | 20,6 | 20,6 | |||||

| Alcon | 3. Quartal 2016 | 3. Quartal 2015[9] | Veränderung in % | 9 Monate 2016 | 9 Monate 2015[9] | Veränderung in % | |||

| Mio. USD | Mio. USD | USD | kWk | Mio. USD | Mio. USD | USD | kWk | ||

| Nettoumsatz | 1 436 | 1 469 | -2 | -3 | 4 368 | 4 531 | -4 | -2 | |

| Operatives Ergebnis | -50 | 57 | n.a. | n.a. | -12 | 252 | n.a. | n.a. | |

| In % des Nettoumsatzes | -3,5 | 3,9 | -0,3 | 5,6 | |||||

| Operatives Kernergebnis | 206 | 302 | -32 | -35 | 687 | 971 | -29 | -25 | |

| In % des Nettoumsatzes | 14,3 | 20,6 | 15,7 | 21,4 | |||||

| Corporate | 3. Quartal 2016 | 3. Quartal 2015 | Veränderung in % | 9 Monate 2016 | 9 Monate 2015 | Veränderung in % | |||

| Mio. USD | Mio. USD | USD | kWk | Mio. USD | Mio. USD | USD | kWk | ||

| Operatives Ergebnis | -55 | -83 | 34 | 9 | -321 | -277 | -16 | -34 | |

| Operatives Kernergebnis | -31 | -65 | 52 | 26 | -210 | -237 | 11 | -8 | |

| Aufgegebene Geschäftsbereiche | 3. Quartal 2016 | 3. Quartal 2015 | Veränderung in % | 9 Monate 2016 | 9 Monate 2015 | Veränderung in % | |||

| Mio. USD | Mio. USD | USD | kWk | Mio. USD | Mio. USD | USD | kWk | ||

| Nettoumsatz | 14 | 601 | |||||||

| Operatives Ergebnis | 45 | 12 571 | |||||||

| In % des Nettoumsatzes | n.a. | n.a. | |||||||

| Operativer Kernverlust | - 49 | - 223 | |||||||

| In % des Nettoumsatzes | n.a. | n.a. | |||||||

| Total Konzern[10] | 3. Quartal 2016 | 3. Quartal 2015 | Veränderung in % | 9 Monate 2016 | 9 Monate 2015 | Veränderung in % | |||

| Mio. USD | Mio. USD | USD | kWk | Mio. USD | Mio. USD | USD | kWk | ||

| Reingewinn | 1 945 | 1 895 | 3 | 3 | 5 762 | 16 738 | -66 | -64 | |

| Gewinn pro Aktie (USD) | 0,81 | 0,79 | 3 | 4 | 2,42 | 6,94 | -65 | -64 | |

| Free Cashflow | 2 591 | 2 788 | -7 | 6 479 | 6 027 | 7 | |||

n.a. = nicht anwendbar

Eine Kurzfassung des finanziellen Zwischenberichts mit den im nachstehenden Inhaltsverzeichnis aufgeführten Informationen ist auf der Website von Novartis in englischer Sprache abrufbar unter http://hugin.info/134323/R/2051043/767329.pdf.

Novartis - Kurzfassung des finanziellen Zwischenberichts für das dritte Quartal und die ersten neun Monate 2016 - Ergänzende Daten

| INHALT | Seite |

| OPERATIVE PERFORMANCE DES KONZERNS UND DER DIVISIONEN (3. Quartal und 9 Monate 2016) | |

| Konzern | 2 |

| Innovative Medicines | 6 |

| Sandoz | 14 |

| Alcon | 16 |

| GELDFLUSS UND BILANZ DES KONZERNS | 19 |

| AKTUELLER STAND DER INNOVATIONEN | 22 |

| KURZFASSUNG DES KONSOLIDIERTEN ZWISCHENABSCHLUSSES | |

| Kurzfassung der konsolidierten Erfolgsrechnungen | 29 |

| Kurzfassung der konsolidierten Gesamtergebnisrechnungen | 31 |

| Kurzfassung der konsolidierten Bilanzen | 32 |

| Kurzfassung der Veränderungen des konsolidierten Eigenkapitals | 33 |

| Kurzfassung der konsolidierten Geldflussrechnungen | 34 |

| Anhang zur Kurzfassung des konsolidierten Zwischenabschlusses, einschliesslich des aktuellen Stands der Rechtsfälle | 36 |

| ERGÄNZENDE INFORMATIONEN | 46 |

| KERNERGEBNISSE | |

| Überleitung der nach IFRS ausgewiesenen Ergebnisse zu den Kernergebnissen | 48 |

| Konzern | 50 |

| Innovative Medicines | 52 |

| Sandoz | 54 |

| Alcon | 56 |

| Corporate | 58 |

| Aufgegebene Geschäftsbereiche | 60 |

| ZUSÄTZLICHE INFORMATIONEN | |

| Kurzfassung der Veränderungen der konsolidierten Nettoschulden/Aktieninformationen | 61 |

| Free Cashflow | 62 |

| Nettoumsätze der 20 führenden Produkte von Innovative Medicines | 63 |

| Innovative Medicines: Umsätze nach Geschäftsbereichen | 65 |

| Nettoumsatz nach Regionen | 67 |

| Wechselkurse | 69 |

| Ertrag aus assoziierten Gesellschaften | 70 |

| DISCLAIMER | 71 |

Disclaimer

Diese Mitteilung enthält in die Zukunft gerichtete Aussagen, die bekannte und unbekannte Risiken, Unsicherheiten und andere Faktoren beinhalten, die zur Folge haben können, dass die tatsächlichen Ergebnisse wesentlich von den erwarteten Ergebnissen, Leistungen oder Errungenschaften abweichen, wie sie in den zukunftsbezogenen Aussagen enthalten oder impliziert sind. Einige der mit diesen Aussagen verbundenen Risiken sind in der englischsprachigen Version dieser Mitteilung und dem jüngsten Dokument 'Form 20-F' der Novartis AG, das bei der 'US Securities and Exchange Commission' hinterlegt wurde, zusammengefasst. Dem Leser wird empfohlen, diese Zusammenfassungen sorgfältig zu lesen.

Bei den Produktbezeichnungen in kursiver Schrift handelt es sich um eigene oder in Lizenz genommene Warenzeichen der Novartis Konzerngesellschaften. Seretide® ist eine eingetragene Marke von GlaxoSmithKline Ltd. Enbrel® ist eine eingetragene Marke von Amgen Inc. Jakafi® ist eine eingetragene Marke der Incyte Corporation. Stelara® und Remicade® sind eingetragene Marken von Janssen Biotech, Inc.

Über Novartis

Novartis bietet innovative medizinische Lösungen an, um damit auf die sich verändernden Bedürfnisse von Patienten und Gesellschaften einzugehen. Novartis, mit Hauptsitz in Basel (Schweiz), verfügt über ein diversifiziertes Portfolio, um diese Bedürfnisse so gut wie möglich zu erfüllen: mit innovativen Arzneimitteln, Produkten für die Augenheilkunde und kostengünstigen generischen Medikamenten. Novartis ist das einzige Unternehmen mit weltweit führenden Positionen in diesen Bereichen. Im Jahr 2015 erzielte der Konzern einen Nettoumsatz von USD 49,4 Milliarden und wies Kosten für Forschung und Entwicklung in Höhe von rund USD 8,9 Milliarden (USD 8,7 Milliarden unter Ausschluss von Wertminderungen und Abschreibungen) aus. Die Novartis Konzerngesellschaften beschäftigen rund 118 000 Mitarbeitende (Vollzeitstellenäquivalente). Die Produkte von Novartis sind in über 180 Ländern weltweit erhältlich. Weitere Informationen finden Sie im Internet unter http://www.novartis.com.

Wichtige Termine

| 25. Januar 2017 | Ergebnisse des vierten Quartals und des Geschäftsjahres 2016, einschliesslich R&D Update, Basel, Schweiz, mit Live-Video-Webcast |

| 28. Februar 2017 | Ordentliche Generalversammlung der Aktionäre |

| 25. April 2017 | Ergebnisse des ersten Quartals 2017 |

| 30.-31. Mai 2017 | "Meet Novartis Management" Investorenveranstaltung in Boston, MA (USA) |

| 18. Juli 2017 | Ergebnisse des zweiten Quartals 2017 |

| 24. Oktober 2017 | Ergebnisse des dritten Quartals 2017 |

[1] Die Definition der Wachstumsprodukte befindet sich auf Seite 3. Die Definition der Biopharmazeutika befindet sich auf Seite 4.

[2] Die Angaben in konstanten Wechselkursen (kWk), die Kernergebnisse und der Free Cashflow sind keine in den IFRS definierten Angaben. Erläuterungen der Nicht-IFRS-Kennzahlen finden sich auf Seite 46 der in englischer Sprache vorhandenen Kurzfassung des finanziellen Zwischenberichts. Sofern nicht anders angegeben, beziehen sich alle in dieser Mitteilung erwähnten Wachstumsraten auf den Vergleichszeitraum des Vorjahres.

[3] Die Angaben in konstanten Wechselkursen (kWk), die Kernergebnisse und der Free Cashflow sind keine in den IFRS definierten Angaben. Erläuterungen der Nicht-IFRS-Kennzahlen finden sich auf Seite 46 der in englischer Sprache vorhandenen Kurzfassung des finanziellen Zwischenberichts. Sofern nicht anders angegeben, beziehen sich alle in dieser Mitteilung erwähnten Wachstumsraten auf den Vergleichszeitraum des Vorjahres.

[4] Bezieht sich auf fortzuführende Geschäftsbereiche gemäss Definition auf Seite 38 der in englischer Sprache vorhandenen Kurzfassung des finanziellen Zwischenberichts.

[5] Die "Wachstumsprodukte" sind ein Indikator für die Verjüngung des Portfolios und umfassen die Produkte, die 2011 oder später in einem der wichtigsten Märkte (EU, USA, Japan) eingeführt wurden oder in den wichtigsten Märkten noch mindestens bis 2020 durch Exklusivrechte geschützt sind. Dies gilt nicht für die Angaben zu Sandoz, die nur Produkte umfassen, die in den letzten 24 Monaten eingeführt wurden. Die Wachstumsprodukte beinhalten den Effekt der Übernahme des Onkologiebereichs von GSK.

[6] Die Biopharmazeutika umfassen Biosimilars, biopharmazeutische Auftragsproduktion und Glatopa.

[7] Ohne die Division Alcon, die über zusätzliche Standorte (16) und Mitarbeitende (13 000) verfügt

[8] Die fortzuführenden Geschäftsbereiche umfassen die Aktivitäten der Divisionen Innovative Medicines (ehemalige Division Pharmaceuticals), Alcon und Sandoz sowie Aktivitäten von Corporate wie auch - seit dem 2. März 2015 - die Ergebnisse der von GSK übernommenen neuen Onkologiebereiche und der 36,5%igen Beteiligung an GSK Consumer Healthcare Holdings Ltd. (Letztere wird als Teil des Ertrags aus assoziierten Gesellschaften ausgewiesen). Eine genaue Erläuterung findet sich auf Seite 38 der in englischer Sprache vorhandenen Kurzfassung des finanziellen Zwischenberichts.

[9] In Übereinstimmung mit den International Financial Reporting Standards (IFRS) wurde die Segmentberichterstattung sowohl für das laufende Jahr als auch für das Vorjahr im Hinblick auf die am 27. Januar 2016 bekannt gegebene neue divisionale Struktur aktualisiert, um die Vergleichbarkeit der Ergebnisse beider Jahre zu gewährleisten.

[10] Der Reingewinn und der Gewinn pro Aktie des gesamten Konzerns 2015 beinhalten den Effekt der ausserordentlichen Desinvestitionsgewinne sowie die operativen Ergebnisse der aufgegebenen Geschäftsbereiche. Der Free Cashflow des gesamten Konzerns umfasst den Free Cashflow der fortzuführenden und aufgegebenen Geschäftsbereiche.

The issuer of this announcement warrants that they are solely responsible for the content, accuracy and originality of the information contained therein.

Source: Novartis International AG via Globenewswire

--- Ende der Mitteilung ---

Novartis International AG

Postfach Basel Schweiz

WKN: 904278;ISIN: CH0012005267;

Mehr Nachrichten zur Novartis Aktie kostenlos abonnieren

(Mit der Bestellung akzeptierst du die Datenschutzhinweise)

Hinweis: ARIVA.DE veröffentlicht in dieser Rubrik Analysen, Kolumnen und Nachrichten aus verschiedenen Quellen. Die ARIVA.DE AG ist nicht verantwortlich für Inhalte, die erkennbar von Dritten in den „News“-Bereich dieser Webseite eingestellt worden sind, und macht sich diese nicht zu Eigen. Diese Inhalte sind insbesondere durch eine entsprechende „von“-Kennzeichnung unterhalb der Artikelüberschrift und/oder durch den Link „Um den vollständigen Artikel zu lesen, klicken Sie bitte hier.“ erkennbar; verantwortlich für diese Inhalte ist allein der genannte Dritte.