Original-Research: windeln.de SE - von Montega AG Einstufung von Montega AG zu windeln.de SE Unternehmen: windeln.de SE ISIN: DE000WNDL110 Anlass der Studie: Update Empfehlung: Kaufen seit: 09.11.2018 Kursziel: 2,00 Kursziel auf Sicht von: 12 Monaten Letzte Ratingänderung: - Analyst: Frank Laser Schwäche im Chinageschäft setzt sich auch in Q3 fort windeln.de hat gestern Zahlen für das 3. Quartal 2018 veröffentlicht, die sowohl umsatz- als auch ergebnisseitig leicht unter unseren Erwartungen und insbesondere aufgrund der anhaltenden Nachfrageschwäche in China deutlich unter den Vorjahreswerten lagen. [Tabelle] Umsatz in China erneut signifikant gesunken: Der Umsatz i.H.v. 22,2 Mio. Euro lag um 53% unter dem Vorjahreswert sowie knapp 6% unter dem Q2-Niveau (23,5 Mio. Euro). Dabei entsprachen die deutlich niedrigeren Erlöse in der DACH-Region (-42,2% auf 5,7 Mio. Euro) und bei Bebitus (-56,0% auf 4,7 Mio. Euro) aufgrund der Straffung des Produktsortiments und der Neupositionierung des Unternehmens (u.a. Schließung des italienischen Webshops) den Erwartungen. Der Umsatzrückgang in China (11,8 Mio. Euro, -55,8%) als Nachwirkung des Angebotsüberhangs bei Milchpulver, verstärkter Zollprüfungen sowie reduzierter Marketingaktionen mit Tmall fiel hingegen stärker aus als von uns antizipiert. Deutlich niedrigeres Kostenniveau kompensiert Umsatzeinbruch: Trotz des Umsatzeinbruchs lag das bereinigte EBIT mit -4,9 Mio. Euro nur leicht unter dem Vorjahreswert und unseren Prognosen, was insbesondere auf die nennenswerte Reduzierung der Vertriebs- und Verwaltungskosten um 9,3 Mio. Euro zurückzuführen ist. Die schwache Umsatzentwicklung des hochmargigen chinesischen Markts mündete jedoch in einer deutlichen Verringerung sowohl der Rohertrags- (Q3: 22,2% vs. 25,7%) als auch der Contribution-Marge (1,8% vs. 7,1%). Als Folge dessen reduzierte sich auch der Cash-Bestand auf 13,0 Mio. Euro (-4,1 Mio. Euro im Vergleich zum 30.06.2018), trotz einer erneuten Vorratsverringerung auf 9,6 Mio. Euro (Juni 2018: 12,9 Mio. Euro). Break-Even hängt insbesondere von China ab: Vor dem Hintergrund einer erwarteten Markterholung in China, Erfolgen bei der Restrukturierung des Europa-Geschäftes sowie weiteren Kostensenkungspotenzialen strebt windeln.de nach wie vor das Erreichen des Break-Even auf EBIT-Ebene an. Allerdings verzichtete das Unternehmen auf die Bestätigung, dass dieses Ziel bereits zu Beginn des Jahres 2019 realisiert werden soll, was sich mit unseren Annahmen deckt. Fazit: Das China-Geschäft sorgte abermals für ein schwaches Quartal. Für Q4 rechnen wir durch die zu erwartende Nachfrageerholung in diesem für windeln.de wichtigen Absatzmarkt mit einer Aufhellung des Newsflows. Dennoch ist die Equity Story nach wie vor vom Erreichen des Break-Even abhängig, der zu einer deutlichen Kurserholung führen sollte. Hierfür ist das Unternehmen in den nächsten Quartalen jedoch den Nachweis schuldig. +++ Diese Meldung ist keine Anlageberatung oder Aufforderung zum Abschluss bestimmter Börsengeschäfte. Bitte lesen Sie unseren RISIKOHINWEIS / HAFTUNGSAUSSCHLUSS unter http://www.montega.de +++ Über Montega: Die Montega AG ist eines der führenden bankenunabhängigen Researchhäuser mit klarem Fokus auf den deutschen Mittelstand. Das Coverage-Universum umfasst Titel aus dem MDAX, TecDAX, SDAX sowie ausgewählte Nebenwerte und wird durch erfolgreiches Stock-Picking stetig erweitert. Montega versteht sich als ausgelagerter Researchanbieter für institutionelle Investoren und fokussiert sich auf die Erstellung von Research-Publikationen sowie die Veranstaltung von Roadshows, Fieldtrips und Konferenzen. Zu den Kunden zählen langfristig orientierte Value-Investoren, Vermögensverwalter und Family Offices primär aus Deutschland, der Schweiz und Luxemburg. Die Analysten von Montega zeichnen sich dabei durch exzellente Kontakte zum Top-Management, profunde Marktkenntnisse und langjährige Erfahrung in der Analyse von deutschen Small- und MidCap-Unternehmen aus. Die vollständige Analyse können Sie hier downloaden: http://www.more-ir.de/d/17161.pdf Kontakt für Rückfragen Montega AG - Equity Research Tel.: +49 (0)40 41111 37-80 Web: www.montega.de E-Mail: research@montega.de -------------------übermittelt durch die EQS Group AG.------------------- Für den Inhalt der Mitteilung bzw. Research ist alleine der Herausgeber bzw. Ersteller der Studie verantwortlich. Diese Meldung ist keine Anlageberatung oder Aufforderung zum Abschluss bestimmter Börsengeschäfte.=

Top-News

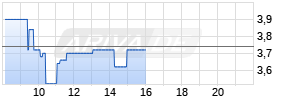

Original-Research: windeln.de SE (von Montega AG): Kaufen

Freitag, 09.11.2018 10:57 von Equitystory - Aufrufe: 171

Werbung

Mehr Nachrichten kostenlos abonnieren

E-Mail-Adresse

Bitte überprüfe deine die E-Mail-Adresse.

Benachrichtigungen von ARIVA.DE

(Mit der Bestellung akzeptierst du die Datenschutzhinweise)

(Mit der Bestellung akzeptierst du die Datenschutzhinweise)

-1

Vielen Dank, dass du dich für unseren Newsletter angemeldet hast. Du erhältst in Kürze eine E-Mail mit einem Aktivierungslink.

Hinweis: ARIVA.DE veröffentlicht in dieser Rubrik Analysen, Kolumnen und Nachrichten aus verschiedenen Quellen. Die ARIVA.DE AG ist nicht verantwortlich für Inhalte, die erkennbar von Dritten in den „News“-Bereich dieser Webseite eingestellt worden sind, und macht sich diese nicht zu Eigen. Diese Inhalte sind insbesondere durch eine entsprechende „von“-Kennzeichnung unterhalb der Artikelüberschrift und/oder durch den Link „Um den vollständigen Artikel zu lesen, klicken Sie bitte hier.“ erkennbar; verantwortlich für diese Inhalte ist allein der genannte Dritte.