Original-Research: STEICO SE - von Montega AG

Einstufung von Montega AG zu STEICO SE

Unternehmen: STEICO SE ISIN: DE000A0LR936

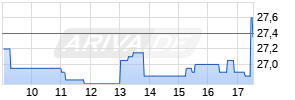

Anlass der Studie: Update Empfehlung: Kaufen seit: 20.02.2024 Kursziel: 37,00 EUR Kursziel auf Sicht von: 12 Monaten Letzte Ratingänderung: - Analyst: Patrick Speck (CESGA)

Solider Ausblick - Operative Talsohle sollte durchschritten sein

STEICO hat am Montag nach Börsenschluss vorläufige Eckwerte zum Geschäftsjahr 2023 vorgelegt. Wenngleich die Zahlen etwas unterhalb unserer Erwartungen lagen, deutet der solide Ausblick u.E. darauf hin, dass dem Unternehmen im laufenden Jahr eine Trendumkehr im Ergebnis gelingt.

Umsatz verfehlt Zielbandbreite, aber Anzeichen für Stabilisierung verdichten sich: Auf Gesamtjahressicht erzielte STEICO Erlöse i.H.v. 365,3 Mio. EUR. Der Rückgang zum Vorjahr fiel mit -17,9% yoy etwas stärker aus als vom Vorstand zuletzt avisiert (-15 bis -17% yoy), sodass auch unsere defensive Prognose (369,9 Mio. EUR) und der Konsens (378,1 Mio. EUR) unterschritten wurden. Trotz der schwachen Gesamtkonjunktur im Bau konnte STEICO jedoch im Schlussquartal den Umsatzschwund auf -13,9% yoy begrenzen (9M: -19,1% yoy) und mit 82,9 Mio. EUR ein Erlösniveau einfahren, das beispielsweise deutlich über jenem aus Q4 2019 lag (65,7 Mio. EUR). Zugleich gab das Unternehmen an, dass die übermäßigen Lagerbestände bei Händlern und Holzbaufirmen mittlerweile auf ein Normalmaß zurückgefahren seien und sich eine beginnende Belebung der Sanierungstätigkeit zeige. Vor diesem Hintergrund erwartet das Management, dass sich die zum Jahresende 2023 festgestellte Stabilisierung über den Jahresauftakt hinweg fortsetzt.

Profitabilität im Rahmen der Erwartungen: Mit einem EBIT i.H.v. 30,1 Mio. EUR und einer EBIT-Marge von 8,2% (bzw. 8,4% bezogen auf die Gesamtleistung) blieb STEICO auch ergebnisseitig etwas hinter den Erwartungen zurück (EBIT MONe: 31,3 Mio. EUR; Konsens: 30,8 Mio. EUR). Nichtsdestotrotz bewegte sich die Profitabilität damit noch deutlich innerhalb der Guidance-Spanne (8 bis 10% bezogen auf die GL).

Ausblick lässt Ergebnisanstieg erwarten: Im laufenden Geschäftsjahr strebt STEICO einen Umsatz auf Vorjahresniveau sowie im Verhältnis zur Gesamtleistung eine EBIT-Marge zwischen 9 und 11% an. Dies deckt sich mit unseren Erwartungen (2024e: Umsatz -0,9% yoy; EBIT-Marge 9,1%), die zugleich aber weiterhin vorsichtig anmuten. Aufgrund der u.E. nach wie vor eingeschränkten Visibilität für den diesjährigen Jahresverlauf, die insbesondere aus dem Einbruch der Neubautätigkeit in Deutschland resultiert, halten wir an unseren Prognosen jedoch zunächst unverändert fest.

Sentiment könnte umschlagen: Außer den Risiken aus der Baukonjunktur für STEICOs Top Line ergeben sich jedoch auch einige Chancen, die u.E. neben den noch nicht vollends abschätzbaren (Synergie-)Effekten mit Kingspan sowie dem zunehmenden Direktvertrieb über DIY-Märkte in einer Reaktivierung der Förderungen für energetische Sanierungen und klimafreundlichen Neubau liegen. So läuft ein entsprechendes KfW-Förderprogramm im Volumen von 762 Mio. EUR aktuell wieder an und weitere Aufstockungen sind laut Bundesbauministerium denkbar. Nicht zuletzt dürften die latente Übernahmephantasie und die zu erwartende hohe Kostendisziplin die Kurs- und Ergebnisentwicklung bei STEICO stützen. Denn gemäß der Earn-Out-Komponente steht dem ehemaligen Mehrheitsaktionär Udo Schramek eine Nachzahlung für das zum Jahreswechsel veräußerte Aktienpaket (51,0% für 35,00 EUR je Aktie) von bis zu weiteren35,00 EUR je Aktie zu. Die genaue Höhe der Kaufpreisaufstockung bemisst sich u.E. linear an der Ergebnisverbesserung, die STEICO bis 2025 erzielt (EBITDA von 60-120 Mio. EUR)

Fazit: STEICO dürfte operativ die Talsohle durchschritten haben. Allein das Tempo der Ergebnisverbesserung halten wir in Anbetracht des Marktumfelds für noch wenig visibel und bleiben defensiv positioniert. Mit Blick auf die mittelfristigen Perspektiven erachten wir die Aktie jedoch als zu günstig und bestätigen Rating und Kursziel.

+++ Diese Meldung ist keine Anlageberatung oder Aufforderung zum Abschluss bestimmter Börsengeschäfte. Bitte lesen Sie unseren RISIKOHINWEIS / HAFTUNGSAUSSCHLUSS unter http://www.montega.de +++

Über Montega:

Die Montega AG ist eines der führenden bankenunabhängigen Researchhäuser mit klarem Fokus auf den deutschen Mittelstand. Das Coverage-Universum umfasst Titel aus dem MDAX, TecDAX, SDAX sowie ausgewählte Nebenwerte und wird durch erfolgreiches Stock-Picking stetig erweitert. Montega versteht sich als ausgelagerter Researchanbieter für institutionelle Investoren und fokussiert sich auf die Erstellung von Research-Publikationen sowie die Veranstaltung von Roadshows, Fieldtrips und Konferenzen. Zu den Kunden zählen langfristig orientierte Value-Investoren, Vermögensverwalter und Family Offices primär aus Deutschland, der Schweiz und Luxemburg. Die Analysten von Montega zeichnen sich dabei durch exzellente Kontakte zum Top-Management, profunde Marktkenntnisse und langjährige Erfahrung in der Analyse von deutschen Small- und MidCap-Unternehmen aus.

Die vollständige Analyse können Sie hier downloaden: http://www.more-ir.de/d/28941.pdf

Kontakt für Rückfragen Montega AG - Equity Research Tel.: +49 (0)40 41111 37-80 Web: www.montega.de E-Mail: research@montega.de LinkedIn: https://www.linkedin.com/company/montega-ag

-------------------übermittelt durch die EQS Group AG.-------------------

Für den Inhalt der Mitteilung bzw. Research ist alleine der Herausgeber bzw. Ersteller der Studie verantwortlich. Diese Meldung ist keine Anlageberatung oder Aufforderung zum Abschluss bestimmter Börsengeschäfte.