Original-Research: CR Capital Real Estate AG - von GBC AG

Einstufung von GBC AG zu CR Capital Real Estate AG

Unternehmen: CR Capital Real Estate AG ISIN: DE000A2GS625

Anlass der Studie: Research Note Empfehlung: Kaufen Kursziel: 35,40 Euro Kursziel auf Sicht von: 31.12.2019 Letzte Ratingänderung: Analyst: Cosmin Filker, Matthias Greiffenberger

Das erste Halbjahr 2018 war bei der CR Capital Real Estate AG (CR AG) in erster Linie von der planmäßigen Entwicklung des ersten Bauabschnittes des Projektes in Schkeuditz bei Leipzig geprägt, wodurch eine deutliche Ausweitung der Umsatzerlöse auf 12,83 Mio. EUR (VJ: 0,31 Mio. EUR) erreicht wurde. Seit April 2018 wurde mit der Übergabe der ersten fertiggestellten Objekte begonnen. Dabei soll die vollständige Übergabe des insgesamt 96 zwei- und dreigeschossige Reihenhäuser umfassenden Projekts bis zum Herbst des laufenden Geschäftsjahres erfolgen und folglich auch im zweiten Halbjahr für entsprechende Umsatzerlöse und Liquiditätszuflüsse sorgen.

Parallel zum starken Ausbau des Veräußerungsergebnisses verzeichnete die Gesellschaft einen ebenso deutlichen Anstieg des Mietergebnisses auf 0,42 Mio. EUR (VJ: 0,05 Mio. EUR). Hier wird der im Geschäftsjahr 2017 durch den Erwerb des in Leipzig-Lausen ansässigen medizinischen Versorgungszentrums 'MED' erfolgte Ausbau des Mietbestandes wiedergegeben. Allerdings hat die CR AG die günstigen Marktopportunitäten genutzt und hat dieses Objekt nach dem Bilanzstichtag veräußert, was in den Folgeperioden zu einer Reduktion der Mieteinnahmen führen wird.

Auf dieser Grundlage ist das erwirtschaftete EBIT in Höhe von 3,67 Mio. EUR (VJ: 0,98 Mio. EUR) als ein Beleg für die hohe Rentabilität des Schkeuditzer Projektes zu verstehen. Allerdings gilt es dabei die ergebniswirksamen Zeitwerterträge in Höhe von 1,79 Mio. EUR zu berücksichtigten, wobei das bereinigte EBIT in Höhe von 1,88 Mio. EUR eine gute Projektrentabilität indiziert.

Die Basis für unsere bisherigen Prognosen bilden die bereits gesicherten Projekte sowie die im Bestand befindlichen Objekte. Vor allem das bei Leipzig in Schkeuditz angesiedelte Projekt ist der wichtigste Treiber unserer Prognosen. Noch bis zum Oktober 2018 soll der erste Bauabschnitt an die privaten und institutionellen Investoren vollständig übergeben sein. Entsprechend rechnen wir für das zweite Halbjahr mit weiteren Umsatz- und Ergebnisbeiträgen aus diesem Teilprojekt. Ab Herbst 2018 dürfte der Projektbeginn des zweiten Bauabschnittes in Schkeuditz erfolgen, für den der Verkaufsstart bereits erfolgt ist. Das Gesamtvolumen dieses rund 180 Einheiten umfassenden Projektes belief sich bislang auf insgesamt ca. 40 Mio. EUR, welches überwiegend im kommenden Geschäftsjahr 2019 realisiert werden sollte. Zusätzlich hierzu wurde im Rahmen einer Erweiterung des Erschließungsvertrages eine Erweiterung des zweiten Bauabschnittes um knapp über 10 Mio. EUR erreicht. Ein Teil dieses zusätzlichen Umsatzvolumens soll gemäß POC-Darstellung bereits im laufenden Geschäftsjahr gehoben werden. Daher haben wir die konkreten 2018er und 2019er Prognosen (bisherige Prognosen siehe Researchstudie vom: 17.08.2018) um diese zusätzlichen Potenziale angepasst.

Unverändert sollte das kommende Geschäftsjahr 2019 zudem von dem Ende 2017 erworbenen Baugrundstück im Berliner Umland geprägt sein, welches bis Ende 2019 entwickelt und final übergeben werden dürfte. Im Rahmen dieses Projektes sollen 60 Doppelhäuser mit einem Projektvolumen von insgesamt 15 Mio. EUR entstehen.

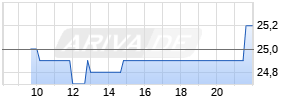

Auf Grundlage der angehobenen Prognosen haben wir in unserem aktualisierten DCF-Bewertungsmodell ein neues Kursziel in Höhe von 35,40 EUR (bisher: 31,00 EUR) ermittelt. Ausgehend vom aktuellen Kursniveau in Höhe von 28,20 EUR vergeben wir damit weiterhin das Rating KAUFEN.

Die vollständige Analyse können Sie hier downloaden: http://www.more-ir.de/d/17029.pdf

Kontakt für Rückfragen Jörg Grunwald Vorstand GBC AG Halderstraße 27 86150 Augsburg 0821 / 241133 0 research@gbc-ag.de ++++++++++++++++ Offenlegung möglicher Interessenskonflikte nach § 85 WpHG und Art. 20 MAR Beim oben analysierten Unternehmen ist folgender möglicher Interessenkonflikt gegeben: (5a,11); Einen Katalog möglicher Interessenkonflikte finden Sie unter: http://www.gbc-ag.de/de/Offenlegung.htm +++++++++++++++ Datum (Zeitpunkt)Fertigstellung: 05.10.18 (14:07 Uhr) Datum (Zeitpunkt) erste Weitergabe: 08.10.18 (10:00 Uhr)

-------------------übermittelt durch die EQS Group AG.-------------------

Für den Inhalt der Mitteilung bzw. Research ist alleine der Herausgeber bzw. Ersteller der Studie verantwortlich. Diese Meldung ist keine Anlageberatung oder Aufforderung zum Abschluss bestimmter Börsengeschäfte.