Netflix Prices Offerings of Senior Notes

PR Newswire

LOS GATOS, Calif., April 23, 2020

LOS GATOS, Calif., April 23, 2020 /PRNewswire/ -- Netflix, Inc. (Nasdaq: NFLX) today announced the pricing of $500 million aggregate principal amount of its 3.625% senior notes due 2025 and €470 million aggregate principal amount of its 3.000% senior notes due 2025 (together, the "Notes"). The Notes are being offered to persons reasonably believed to be qualified institutional buyers pursuant to Rule 144A under the Securities Act of 1933, as amended (the "Securities Act"), and outside the United States to non-U.S. persons pursuant to Regulation S under the Securities Act. The sale of the Notes is expected to close on April 28, 2020, subject to the satisfaction of customary closing conditions. Interest on each series of the Notes will be payable in cash semi-annually in arrears, beginning on December 15, 2020.

Each series of Notes will mature on June 15, 2025, unless earlier repurchased or redeemed. Holders of each series of Notes may require Netflix to repurchase such Notes upon the occurrence of certain change of control events at a purchase price equal to 101% of the principal amount thereof plus accrued and unpaid interest, if any.

Netflix may redeem either series of Notes, in whole or in part, at a price equal to 100% of the principal amount thereof plus a "make-whole" premium and accrued and unpaid interest, if any. On and after March 15, 2025, Netflix may redeem the Notes at 100% of the principal amount plus accrued and unpaid interest, if any.

Netflix intends to use the net proceeds from this offering for general corporate purposes, which may include content acquisitions, production and development, capital expenditures, investments, working capital and potential acquisitions and strategic transactions.

This announcement does not constitute an offer to sell or a solicitation of an offer to buy the Notes, nor shall there be any offer, solicitation or sale in any state or jurisdiction in which such an offer, solicitation or sale would be unlawful. The Notes have not been registered under the Securities Act or any state securities laws and may not be offered or sold in the United States absent registration or an applicable exemption from such registration requirements.

![]() View original content to download multimedia:http://www.prnewswire.com/news-releases/netflix-prices-offerings-of-senior-notes-301046441.html

View original content to download multimedia:http://www.prnewswire.com/news-releases/netflix-prices-offerings-of-senior-notes-301046441.html

ARIVA.DE Börsen-Geflüster

Weiter abwärts?

| Kurzfristig positionieren in Netflix | ||

|

UM2AG3

| Ask: 7,62 | Hebel: 18,56 |

| mit starkem Hebel |

Zum Produkt

| |

|

UM2S1P

| Ask: 1,12 | Hebel: 7,88 |

| mit moderatem Hebel |

Zum Produkt

| |

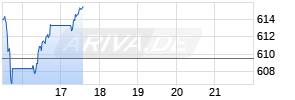

Kurse

|

SOURCE Netflix, Inc.

Mehr Nachrichten zur Netflix Aktie kostenlos abonnieren

(Mit der Bestellung akzeptierst du die Datenschutzhinweise)

Hinweis: ARIVA.DE veröffentlicht in dieser Rubrik Analysen, Kolumnen und Nachrichten aus verschiedenen Quellen. Die ARIVA.DE AG ist nicht verantwortlich für Inhalte, die erkennbar von Dritten in den „News“-Bereich dieser Webseite eingestellt worden sind, und macht sich diese nicht zu Eigen. Diese Inhalte sind insbesondere durch eine entsprechende „von“-Kennzeichnung unterhalb der Artikelüberschrift und/oder durch den Link „Um den vollständigen Artikel zu lesen, klicken Sie bitte hier.“ erkennbar; verantwortlich für diese Inhalte ist allein der genannte Dritte.