Es wundert nicht, dass Anleger seit einiger Zeit auf die Rezession warten. Also, wo ist sie denn nun, die Rezession?

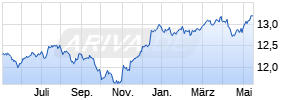

Juli 2023 - Seit 40 Jahren sind Inflation und Zinsen nicht mehr so stark gestiegen wie jetzt. Da wundert es nicht, dass Anleger seit einiger Zeit auf die Rezession warten.

Doch nach den jüngsten Zahlen ist sie zumindest verschoben. Gerade erst wurde das US-Wachstum im 1. Quartal nach oben korrigiert. Die Haushaltseinkommen wachsen ordentlich, die Erstanträge auf Arbeitslosengeld fallen wieder, die Bestellungen langlebiger Güter legen zu. Alles in allem scheint es den Verbrauchern recht gut zu gehen. Bei diesen Zahlen kann man kaum glauben, dass wir erst vor wenigen Monaten eine Mini-Bankenkrise überstanden haben – zumal das Kreditangebot kaum zurückgegangen ist.

Die Frühindikatoren sind aber nicht ganz so gut. Ich halte eine Rezession daher noch immer für den wahrscheinlichsten Fall. Aber es bleibt unklar, wann es so weit ist.

Frühindikatoren verheißen nichts Gutes

Inverse Zinsstrukturkurve

Seit dem Zweiten Weltkrieg war die Steigung der Zinsstrukturkurve (gemessen an der Differenz zwischen aktuellem und in 18 Monaten erwartetem 3-Monats- Zins) ein perfekter Rezessionsindikator.

Spätfolgen der massiven Zinserhöhungen

Man kann sich kaum vorstellen, dass Zinserhöhungen der Fed um über 500 Basispunkte zusammen mit der Bilanzsummenverringerung der Fed und anderer Notenbanken keinen Abschwung verursachen.

Geldmenge

Die Geldmenge, etwa M2, ist im Vorjahresvergleich gefallen. Das gab es zuletzt in den 1940ern und 1950ern.

Frühindikatoren

Der Index des Conference Board ist 14 Monate in Folge gefallen.

Kreditbedingungen der Banken

Die Standards sind sehr viel straffer geworden.

Also, wo ist denn nun die Rezession?

Sie steht sicher nicht unmittelbar bevor. Schließlich braucht es Zeit, bis die Geldpolitik die Realwirtschaft wirklich beeinflusst. Viele Unternehmen schließen Verträge mit zwölf, 18 oder 24 Monaten Laufzeit. Die Fed kann die Zinsen in dieser Zeit kräftig anheben, ohne dass es gravierende Folgen hätte. Die vollen Auswirkungen bekommt man vielleicht erst in zwölf bis 24 Monaten zu spüren. In diesem Zeitfenster befinden wir uns jetzt.

Notenbanken gewinnen Glaubwürdigkeit zurück

Die Notenbanken wissen, dass sie Glaubwürdigkeit verspielt haben. Zu lange haben sie darauf bestanden, dass die Inflation vorübergehend und nur die Folge pandemiebedingter Lieferkettenstörungen sei. Ich fürchte daher, dass sie es jetzt übertreiben und überraschend lange an einer straffen Geldpolitik festhalten.

So gesehen scheint die anhaltende Stärke des US-Arbeitsmarkts nicht mit dem Ziel vereinbar, die Inflation wieder einzudämmen. Wenn der Arbeitsmarkt stabil ist und die Einkommen kräftig steigen, können die Verbraucher mehr Geld ausgeben. Die Inflation würde dann hoch bleiben – und sich sicher nicht in die Richtung entwickeln, die die Fed möchte. Der Arbeitsmarkt muss schwächer werden, damit die Fed ihr Inflationsziel erreicht.

Es bleibt abzuwarten, ob die Fed heute genauso entschlossen ist wie zu Zeiten des legendären Notenbankchefs Paul Volcker in den 1980ern. Wird sie auch dann an hohen Leitzinsen festhalten, wenn die Wirtschaft einbricht – weil sie glaubt, die Inflation nur so eindämmen zu können? Oder wird sie das Gleiche tun wie in den letzten 30 Jahren, also die Geldpolitik bei den ersten Schwächezeichen lockern und damit den sogenannten Fed Put noch einmal verlängern? Das werden wir wohl erst wissen, wenn das Wachstum nachlässt und sich die Inflation über dem Zielwert verfestigt.

Dann haben die Notenbanken die Wahl zwischen zwei Übeln. Sie können die Rezession verschärfen, indem sie bei einer restriktiven Geldpolitik bleiben, oder die Inflation wieder anfachen, indem sie zu früh lockern.

Und die Märkte?

Die Zinsen können meiner Meinung nach nur dann deutlich fallen, wenn die Arbeitslosigkeit steigt, die Inflation überraschend schnell zurückgeht und die Fed signalisiert, dass die Zinserhöhungen jetzt vorbei sind. Trotz der vielversprechenden Inflations- und Arbeits-marktzahlen vom Juni glaube ich aber, dass die Fed die Geldpolitik wohl erst dann wieder lockert, wenn diese Entwicklung noch mehrere Monate anhält.

Anmerkungen

Die hier dargestellten Meinungen sind die des Autors/der Autoren und können sich jederzeit ändern. Sie dienen ausschließlich Informationszwecken und dürfen nicht als Empfehlung oder Aufforderung zum Kauf eines Wertpapiers oder als Anlageberatung verstanden werden. Prognosen sind keine Garantien.