Aktueller Marktkommentar von Markus Blaschzok für den GoldSilberShop.de

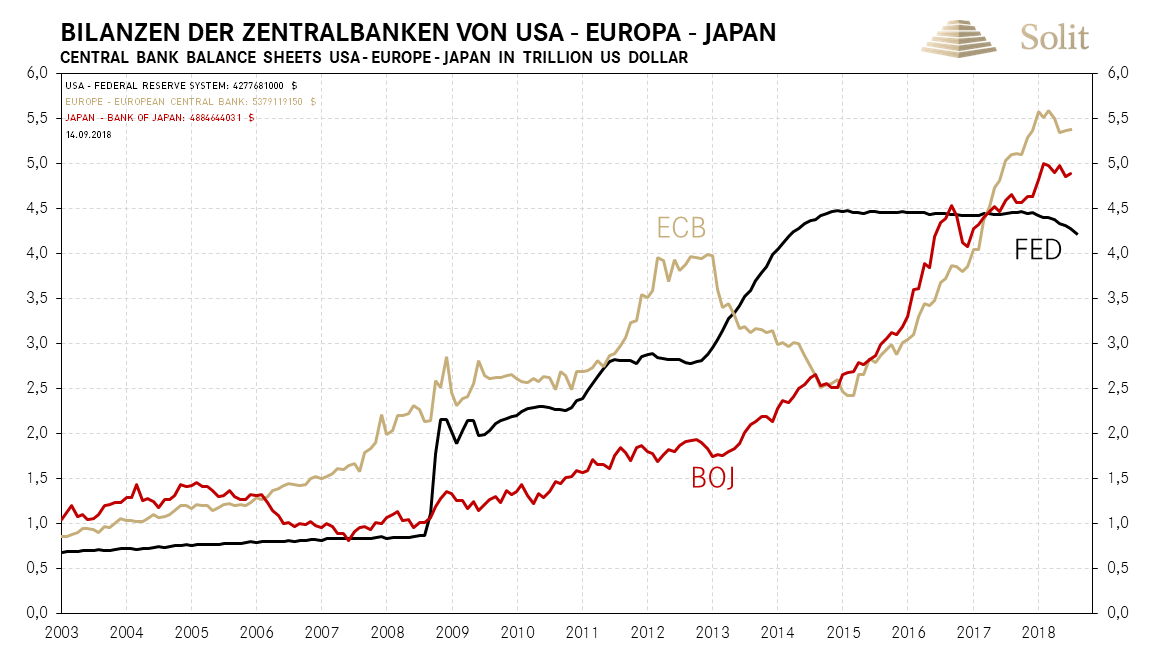

Die Europäische Zentralbank (EZB) gab diese Woche bekannt, die monatlichen Anleihekäufe im Volumen von 30 Mrd. Euro ab Oktober auf 15 Mrd. Euro halbieren zu wollen. Dieser Schritt folgte ihrem Plan, der weiterhin vorsieht, die Ankäufe zum Jahresende völlig einzustellen. Seit Anfang 2015 hatte die EZB durch die Aufnahme von Staats- und Unternehmensanleihen in ihre Bücher, die Bilanz der Notenbank auf 5,4 Billionen US Dollar mehr als verdoppelt, während die US Notenbank FED ihre Stützung für das Bankensystem Ende 2015 einstellte.

Je mehr Geld eine Notenbank druckt, desto mehr verliert das Papiergeld an Kaufkraft, was letztlich die Ersparnisse der Menschen in Luft auflöst. Je mehr das Papiergeld an Wert verliert, desto mehr steigen die Preise aller Waren und Dienstleistungen in einer Volkswirtschaft. Allen voran steigen dabei die Preise der Edelmetalle, die mit zunehmender Inflation durch steigende physische Nachfrage zusätzlich an Kaufkraft gewinnen können. Die unverantwortlich lockere Geldpolitik ist und bleibt das Hauptargument für ein langfristiges Investment in Edelmetalle.

Zum Vergrößern hier klicken

Die Europäische Zentralbank wird zum Jahreswechsel die Liquidität für die Märkte einstellen.Weitere Großbank warnt vor Wirtschaftskrise

Die EZB hielt sich jedoch eine Hintertür offen, indem sie daran festhielt, die Ankäufe nur einstellen zu wollen, wenn sich die wirtschaftliche Tätigkeit bis dahin nicht eintrübt. Wir hatten im letzten Marktkommentar gezeigt, dass es sich bei dem Wirtschaftswachstum in der Europäischen Union lediglich um eine Scheinblüte handelt und das BIP pro Kopf in den vergangenen Jahren gefallen ist. Das Bankensystem in der EU ist weiterhin gefährdet und die Konjunktur pfeift im zehnten Jahr des Aufschwungs längst aus dem letzten Loch. Nach Goldman Sachs und Morgan Stanley warnte in dieser Woche nun auch die Großbank Société Générale vor einer neuen Rezession und malte dunkle Sturmwolken an den Konjunkturhimmel. Die EZB ist sich der prekären Lage bewusst und daher verwundert es nicht, dass sie sich die Hintertüre für eine Ausweitung des Aufkaufprogramms offengelassen hat. Eine Zinsanhebung will man frühestens Mitte 2019 durchführen, doch angesichts der Probleme in der Eurozone, halten wir das für eine leere Worthülse. Die Europäische Zentralbank wird erst dann die Zinsen nachhaltig anheben, wenn die Teuerung in ein paar Jahren aufgrund neuer QE-Programme durch die Decke schießen wird.

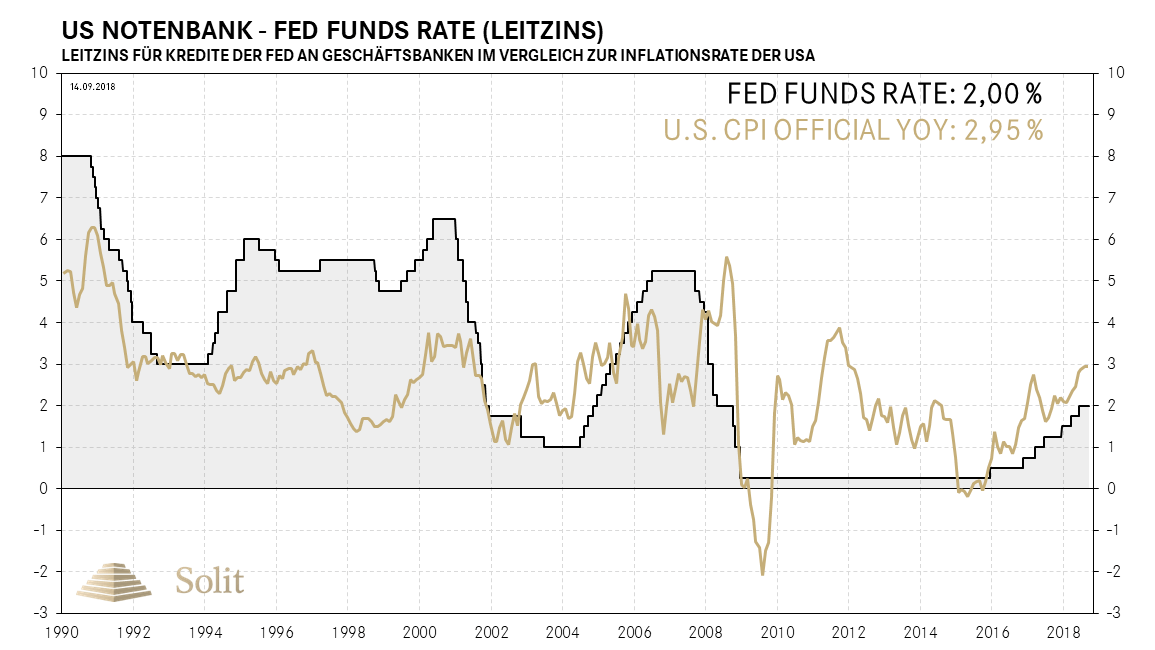

Folgende Charts zeigen, dass die US Notenbank mit ihren Leitzinsen der offiziellen Teuerungsrate, die aktuell bei fast 3 Prozent liegt, folgte. Die reale Teuerung in den USA liegt nach der alten Berechnungsmethode von 1980 jedoch fast 8% höher als die offizielle Rate, weshalb die offiziellen Daten täuschen. Diese finanzielle Repression der Bürger über die Druckerpresse benötigt der amerikanische Staat, um die wachsenden Ausgaben finanzieren und das Bankensystem rekapitalisieren zu können. Die Auswirkungen dieser Inflationspolitik sind mit einer Verarmung der Gesellschaft und der Zerstörung des Mittelstandes jedoch extrem teuer.

Zum Vergrößern hier klicken

Die US Notenbank folgt mit den Leitzinsen der steigenden Teuerung.

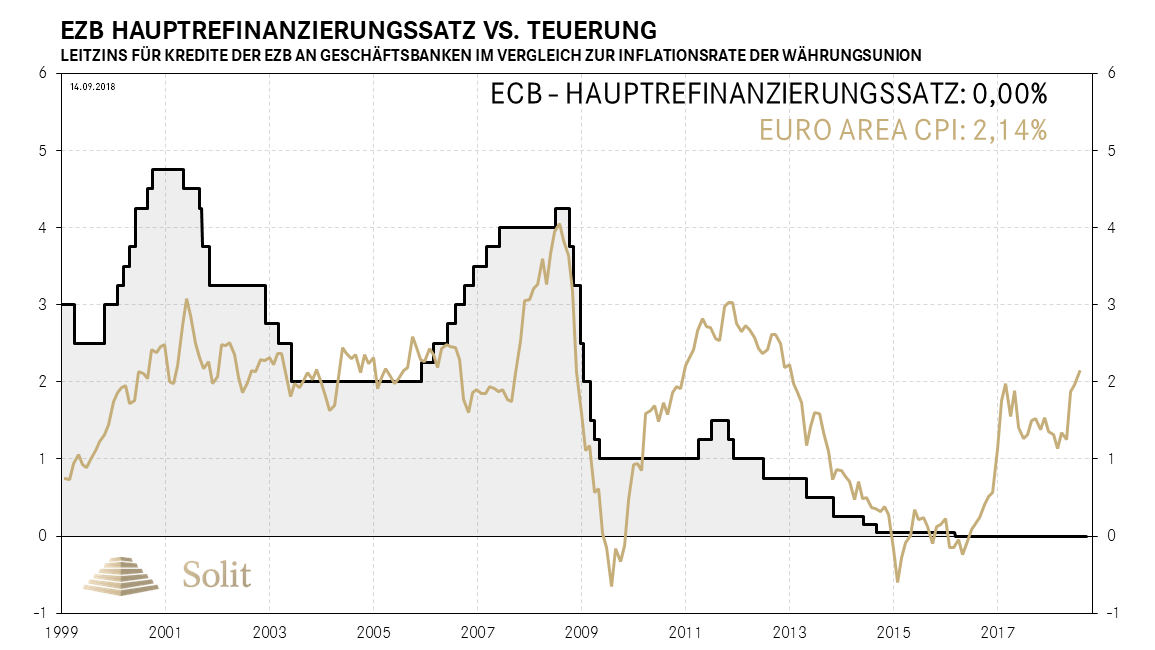

Da die amerikanische Wirtschaft aufgrund ihrer freiheitlicheren Ordnung flexibler ist und die Trump-Regierung Reformen eingeleitet hat, läuft es über dem Teich viel besser als in Europa, wo man diametral gegensätzlich auf mehr Regulierungen und Zentralisierung setzt. Dies ist der Grund, warum sich die EZB bisher nicht traute, die Leitzinsen mit den Marktzinsen anzuheben, obwohl die Teuerung mittlerweile auf 2,1% angestiegen ist.

Zum Vergrößern hier klicken

Die Europäische Zentralbank hält ihre Leitzinsen trotz steigender Inflationsraten niedrig.

Im Elfenbeinturm der EZB fürchtet man, steigende Zinsen könnten sofort eine neue Banken-, Euro-, und Wirtschaftskrise auslösen, weshalb man einfach die Hände in den Schoss legt und abwartet, bis erneut die Hölle losbricht, um dann wieder einfach mehr Geld zu drucken. So dumm wie es sich anhört, ist diese Makroklempnerei der Gottspieler im planwirtschaftlichen Geldmonopol der politischen EU auch. Die nächste Krise steht unmittelbar vor der Türe und womöglich ist man bereits auf der Suche nach einem Sündenbock, dem man die Schuld für Massen an Arbeitslosen und einer verarmten Bevölkerung in die Schuhe schieben kann. Ein neuer Krieg im mittleren Osten, der für steigende Ölpreise sorgt, konnte man den Menschen schon einmal in den 70er Jahren als Grund für die Rezession und die hohe Inflation (Stagflation) verkaufen. Selbst Sonntags-Fahrverbote auf den Autobahnen, wie dumm es sich in der Retrospektive auch anhören mag, konnte man damals als vermeintliche Lösung gegen die hausgemachte Stagflation verkaufen. Im Zeitalter des Internets dürfte es jedoch schwer werden, solche absurden Erklärungen zu verkaufen, ohne jegliche Glaubwürdigkeit völlig zu verlieren.

Sollte es in Syrien tatsächlich zu einem Konflikt der Großmächte kommen, so würde der Goldpreis sofort nach oben schnellen. Weiterhin würden die Inflationsraten und die Zinsen nach oben schnellen und die Rezession würde losbrechen. Gold und Silber schützen in dieser instabilen und unsicheren Zeit und helfen Vermögen nicht nur zu bewahren, sondern auch zu mehren. Gold und vor allem Silber sind die unterbewerteten Investments für die kommende Dekade.Edelmetalle kurz vor einem starken Anstieg

Palladium hatte bereits vor einem Monat ein charttechnisches Kaufsignal erzeugt und war seither um 17% angestiegen. Palladium hatte zuvor extreme relative Stärke am Terminmarkt gezeigt, weshalb der starke Anstieg so auch von uns erwartet wurde. Die Rallye des letzten Monats bei Palladium ist nun womöglich die Blaupause für einen kurz bevorstehenden Anstieg bei Gold, Silber und Platin.

In dieser Woche hatte der Platinpreis versucht seinen Abwärtstrend bei 811$ zu überwinden – gelingt dies in den nächsten Tagen, so ergäbe dies ein Kaufsignal. Gold hatte bekanntlich am 24. August bereits seinen Abwärtstrend überwinden können, doch fehlt die Bestätigung des Ausbruchs mit einem Anstieg des Preises über 1.215$ je Feinunze. Auch Silber ist nur noch 25 US-Cent von seinem Abwärtstrend entfernt, wobei ein Anstieg über 14,60$ auch hier ein kurzfristiges charttechnisches Kaufsignal liefern würde.

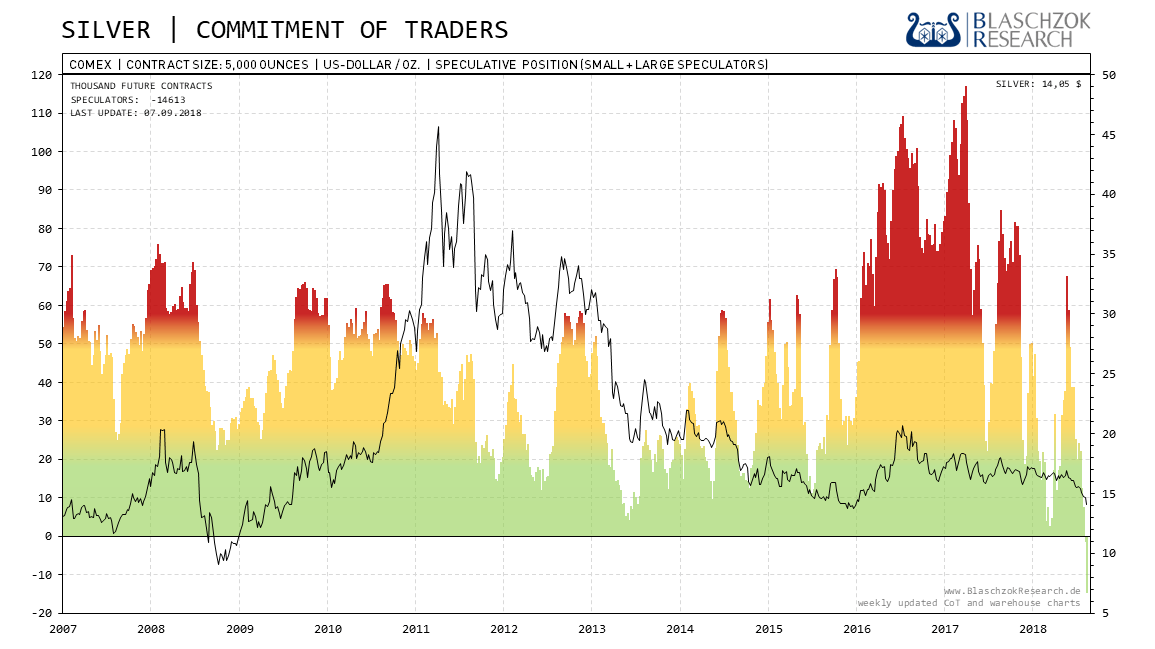

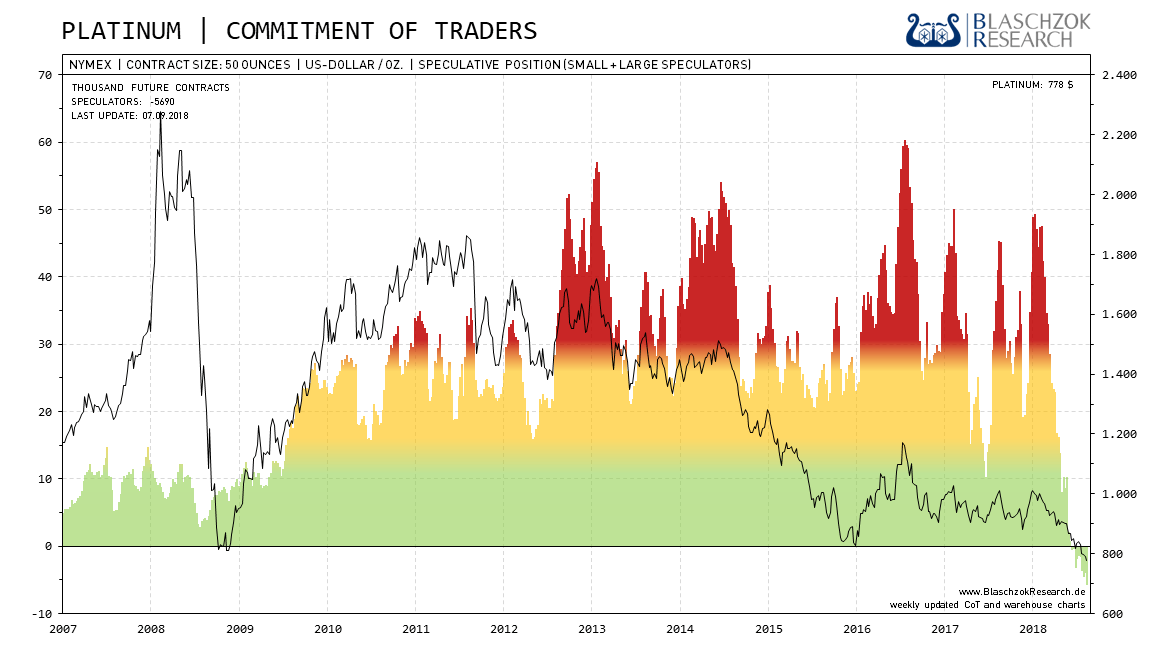

Erstmals in der Geschichte halten die Produzenten bei Gold, Silber und Platin gleichzeitig eine Netto-Longposition am Terminmarkt, was extrem bullisch ist. Weiterhin notieren alle vier Edelmetalle unmittelbar unterhalb wichtiger Widerstände. Sobald diese überwunden werden, könnte es zu einem starken Anstieg kommen, der durch massive Eindeckungen von Shortpositionen noch zusätzlich beschleunigt wird. Die nächsten beiden Monate könnten daher explosiv mit stark steigenden Edelmetallpreisen werden. Eine Rallye steht wahrscheinlich unmittelbar bevor!

Zum Vergrößern hier klicken

Noch nie waren die CoT-Daten für Silber so gut.

Zum Vergrößern hier klicken

Platin halten die Produzenten erstmals eine Netto-Longposition.