In diesem Jahr sieht es bislang so aus, dass die europäische Wirtschaft langsam an Wachstumstempo verliert, während die US-Wirtschaft weiter aufs Gas drückt. Dies zeigen auch die endgültigen Werte der Einkaufsmanagerindizes für den Monat Mai.

US-Wirtschaft gibt Gas, Eurozone schwächelt

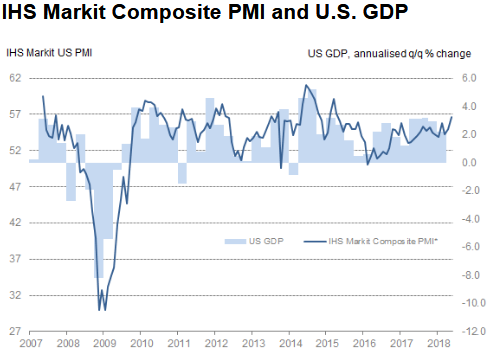

Gestern wurden die Schellschätzungen zur Eurozone mit 54,1 Punkten lediglich bestätigt (April: 55,1), womit weiterhin das schwächste Wachstum seit eineinhalb Jahren angedeutet wird. Gleichzeitig wurden die Werte aus den USA deutlich nach oben korrigiert. Anstatt der ursprünglich gemeldeten 55,7 Punkte erhöhte sich der Gesamteinkaufsmanagerindex (also Industrie und Dienstleistungen zusammen = Composite-PMI) von IHS Markit sogar auf 56,6 Zähler, nach 54,9 im April.

(Quelle: IHS Markit)

Ein solcher Wert wurde zuletzt vor mehr als drei Jahren (im April 2015) erreicht und signalisiert so eine annualisierte Wachstumsrate für die US-Wirtschaft von 3,5 %. Damit würde das Wachstum der USA doppelt so hoch sein, wie der Einkaufsmanagerindex aktuell für die Wirtschaft der Eurozone anzeigt. Noch besser ist der ISM-Einkaufsmanagerindex für das verarbeitende Gewerbe der USA, der mit aktuell 58,7 Punkten im Mai sogar ein Wachstum von 4,8 % vorhersagt.

US-Notenbank bleibt kaum eine Wahl

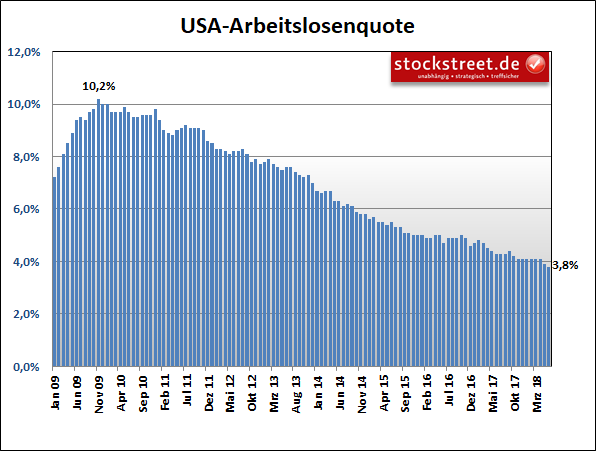

Damit bleibt der US-Notenbank – vor allem im Zusammenspiel mit dem US-Arbeitsmarktbericht vom vergangenen Freitag, den Torsten Ewert in seiner Analyse am vergangenen Montag bereits kurz angesprochen hatte – kaum eine andere Wahl, als den Leitzins auf ihrer kommenden Sitzung am 13. Juni erneut anzuheben. Schließlich befindet sich die Arbeitslosenquote auf dem niedrigsten Stand seit April 2000 mit nur 3,8 %.

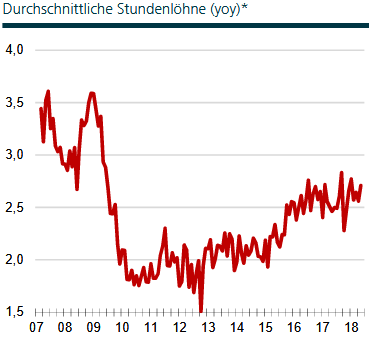

Zuletzt war der Stand Ende der 1960er Jahre so niedrig. (Den niedrigsten Stand mit 2,7 % gab es im April 1953.) Durch das hohe Wirtschaftswachstum in Verbindung mit dem „leergefegten“ Arbeitsmarkt werden die Löhne weiter anziehen. Bereits im Mai stiegen sie mit durchschnittlich +0,3 % gegenüber dem Vormonat schon etwas stärker als erwartet. Die Jahresrate liegt nun wieder bei +2,7 % (siehe Grafik).

(Quelle: DekaBank)

Dadurch werden wiederum sowohl der Konsum, als auch die Preise angetrieben, was in einer höheren Inflation enden wird. Da diese aber schon am Ziel der Fed angelangt ist(siehe auch Börse-Intern vom 16. Mai, wird die Notenbank nun verstärkt gegensteuern müssen um die Entwicklungen in Kontrolle zu halten.

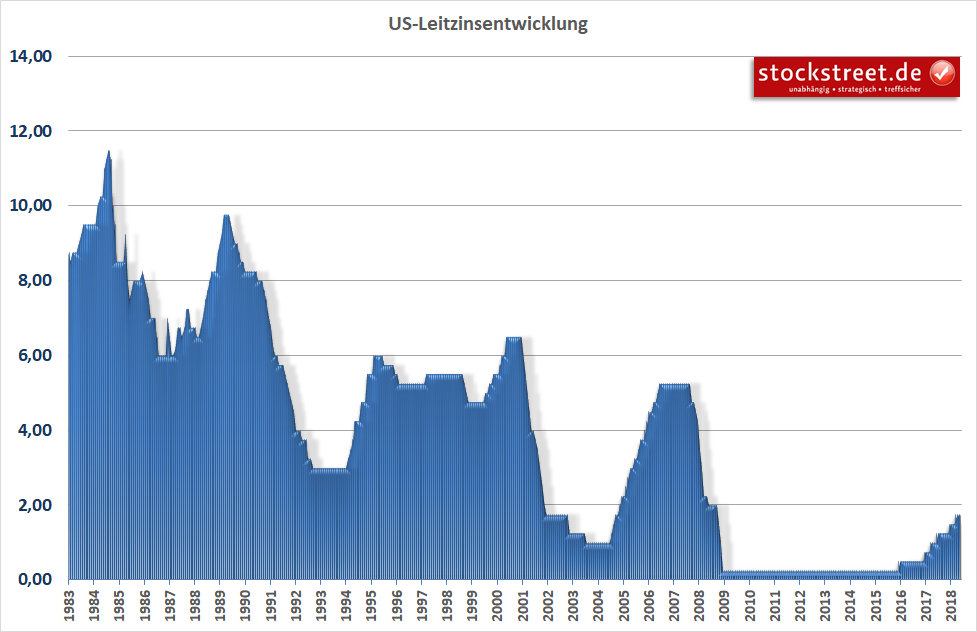

Keinen Zweifel am nächsten Zinsschritt

Entsprechend gibt es kaum einen Zweifel daran, dass es zu einer Anhebung des Leitzinses auf der nächsten Sitzung am 13. Juni auf die Spanne von 1,75 bis 2,00 % geben wird. Die Wahrscheinlichkeit hierfür ist bei den „Fed Funds Futures“ aktuell bei 93,8 %. Zuletzt hob man den Zins im März 2018 an.

Der Schritt davor wurde im Dezember 2017 gemacht. Sollte die Fed an dem Pfad der graduellen Zinsschritte festhalten, dürfte der 13. Juni der logische Termin sein.

Bullishe Entwicklung für den Aktienmarkt

Für die Aktienmärkte handelt es sich hierbei um eine bullishe Entwicklung. Schließlich wächst die US-Wirtschaft wieder stärker und legt dadurch die Basis für steigende Unternehmensgewinne und damit steigende Aktienkurse. Ich muss jedoch an dieser Stelle erneut an die nach wie vor ambitionierte Bewertung der US-Indizes erinnern, wodurch deren Potential weiterhin begrenzt scheint. Entsprechend dürfte die Seitwärtskonsolidierung der vergangenen Wochen an den US-Märkten noch ein Weilchen weitergehen. Zudem stellen höhere Zinsen auch eine zunehmende Belastung für den Aktienmarkt dar.

Ähnlich belastet dürften sich auch die Anleihenmärkte und wegen der zunehmenden Zinsdifferenz zur Eurozone auch der EUR/USD zeigen. Die derzeit noch leicht steigenden Euro-Notierungen resultieren wohl noch aus einer charttechnischen Gegenbewegung. Diese kommt aber auch nicht überraschend. Bereits vor einer Woche schrieb ich, dass sich der EUR/USD bei wichtigen Unterstützungen befindet, „die sich für eine Stabilisierung und Konsolidierung anbieten“. Und seit dieser Analyse steigt der Wechselkurs (grüner Pfeil / grüner Bogen im Chart).

Ich rechne insgesamt damit, dass der EUR/USD weiter in Reichweite der 1,15er Marke konsolidieren wird.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)