Wie lässt sich das Depot durch unruhiges Gewässer steuern?

14.04.2022 - Geopolitische Krisen halten die globalen Aktienmärkte in Atem. Der Healthcare-Sektor hat sich in der Vergangenheit als sicherer Hafen erwiesen. Warum ein Blick auf andere Kontinente neue Investment-Perspektiven eröffnet und warum es auf eine sorgfältige Einzeltitelselektion ankommt, erläutert Andreas Scharf, Investment-Analyst bei der Apo Asset Management GmbH (apoAsset).

Die letzte Dekade war geprägt von stetigem Konjunkturwachstum und selten länger anhaltenden Aktienmarktverlusten. Die Geld- und Fiskalpolitik schuf ein expansives Umfeld, das vor allem für risikobehaftete Assets wie Aktien der perfekte Nährboden schien. Nahezu jeder externe Schock und Kursrücksetzer – ob hervorgerufen durch Brexit, Handelskriege oder Corona-Virus – wurde schnell ausgeglichen und langfristige Kursanstiege schnell wiederaufgenommen. Mit den aktuell zahlreichen Krisen wirkt dieses Phänomen der letzten Jahre jedoch ausgehebelt. So lasten Themen wie geopolitische Risiken durch den Russland-/Ukraine-Konflikt, Stagflationsängste und der damit einhergehende Zinserhöhungszyklus, Lieferkettenproblematiken oder die Corona-Pandemie auf den globalen Aktienmärkten. Nach langen Jahren des ungebremsten Optimismus scheint sich das Sentiment einzutrüben. Der Risikoappetit der Investorinnen und Investoren nimmt ab.

Healthcare – der sichere Hafen?

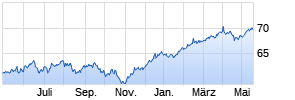

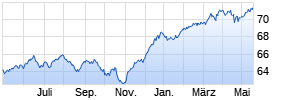

In Phasen erhöhter Unsicherheit hat sich der Sektor Healthcare in der Vergangenheit oft als sicherer Hafen herauskristallisiert. Viele Unternehmen dieser Branche, speziell der Subsektoren In Phasen erhöhter Unsicherheit hat sich der Sektor Healthcare in der Vergangenheit oft als sicherer Hafen herauskristallisiert. Viele Unternehmen dieser Branche, speziell der Subsektoren Pharma und Dienstleister, erzielten weiterhin Gewinne und ließen ihre Aktionärinnen und Aktionäre daran teilhaben. Der defensive, oft nicht zyklische Charakter von Healthcare-Aktien stellt sich in Zeiten wie diesen als besonders vorteilhaft heraus. So haben diese in den letzten drei Zinserhöhungszyklen immer an Wert gewonnen. Auch in Rezessionszyklen, die verlässlich über die invertierte Zinskurve angekündigt wurden, haben Healthcare-Titel den breiten Markt relativ geschlagen. Höhere Wachstumsraten bei gleichzeitig niedriger Konjunkturabhängigkeit machen die Branche besonders attraktiv.

Home Bias und globale Diversifikation

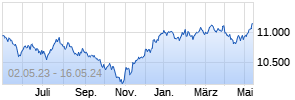

Die Aktienauswahl wird von psychologischen Fallen maßgeblich und dauerhaft begleitet. So konzentrieren wir uns oft zu sehr auf Investments, die in unserem direkten Umfeld – wie z.B. im Heimatland – zu finden sind – der so genannte Die Aktienauswahl wird von psychologischen Fallen maßgeblich und dauerhaft begleitet. So konzentrieren wir uns oft zu sehr auf Investments, die in unserem direkten Umfeld – wie z.B. im Heimatland – zu finden sind – der so genannte Home-Bias. Gewohntes und Bekanntes wird bevorzugt und resultiert in einer Übergewichtung im Portfolio. In Kombination mit dem Status-Quo- Bias, der Tendenz den Ist-Zustand beizubehalten und Veränderungen eher abzulehnen, ist dies eine gefährlich statische Strategie. Dabei lohnt sich vor dem Hintergrund des Ukraine-Konflikts der Blick auf andere Kontinente. Mit der voranschreitenden De-Globalisierung, die mit einem Erstarken des Protektionismus einhergeht, gewinnt die geographische Selektion an Bedeutung und bietet für Investoren Chancen. Viele Emerging Markets, wie dieses Jahr z.B. Brasilien, entwickeln sich daher unabhängiger von den großen globalen Indices und eignen sich hervorragend zur Diversifikation.

Selektion wichtiger denn je

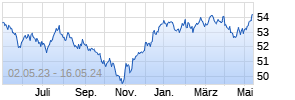

Das aktuelle Umfeld am Kapitalmarkt erfordert und fördert u.E. aktives Investieren. Denn neben der geographischen Diversifikation bedarf es der sorgfältigen Einzeltitelselektion. Unternehmen mit Alleinstellungsmerkmalen, stetig hohen Cashflows, geringer Verschuldung, gutem Management und Preissetzungsmacht sind gegenüber unprofitablen Wachstumswerten in der jetzigen Phase krisenfester. Diese Kriterien werden von vielen großen Pharmatiteln erfüllt. Aber auch Krankenversicherer, die im steigenden Zinsumfeld ihre Prämien gewinnbringender anlegen und gleichzeitig ihre Verbindlichkeiten mit höheren Zinsen abdiskontieren können, fallen hierunter. Das aktuelle Umfeld am Kapitalmarkt erfordert und fördert u.E. aktives Investieren. Denn neben der geographischen Diversifikation bedarf es der sorgfältigen Einzeltitelselektion. Unternehmen mit Alleinstellungsmerkmalen, stetig hohen Cashflows, geringer Verschuldung, gutem Management und Preissetzungsmacht sind gegenüber unprofitablen Wachstumswerten in der jetzigen Phase krisenfester. Diese Kriterien werden von vielen großen Pharmatiteln erfüllt. Aber auch Krankenversicherer, die im steigenden Zinsumfeld ihre Prämien gewinnbringender anlegen und gleichzeitig ihre Verbindlichkeiten mit höheren Zinsen abdiskontieren können, fallen hierunter.

Finden Sie hier weitere Artikel von apoAsset.