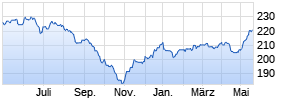

| SJB FondsEcho. Nebenwerte. Europäisch. ODDO BHF Active Small Cap (FR0011606268). Über die letzten zwölf Monate hat der europäische Standardwerte-Index EuroStoxx 50 über 14 Prozent seines Wertes verloren – auch das deutsche Kursbarometer DAX wartet mit einem ähnlich hohen Minus auf. Wenn die Standardtitel unter die Räder kommen, bietet dies insbesondere für antizyklische Investoren oft eine willkommene Gelegenheit, ihre Positionen im Bereich der Nebenwerte aufzustocken. Die Aktien kleinerer europäischer Unternehmen bieten im aktuellen Marktumfeld vergleichsweise hohe Erwartungen beim Gewinnwachstum und können in der volatilen Börsenphase mit attraktiven Bewertungen überzeugen. Setzt sich die Konjunkturerholung in Europa fort, so dürften europäische Nebenwerte in höherem Maße davon profitieren, da sie stärker auf den Binnenmarkt fokussiert sind. FondsManager Guillaume Chieusse vom deutsch-französischen Vermögensverwalter ODDO BHF Asset Management fasst die wichtigsten Argumente für ein Investment in europäische Nebenwerte zusammen: Anleger erhalten Unternehmen mit einem besseren Gewinnwachstumsprofil als der breite Markt und können sich Aktien mit einer angemessenen Bewertung ins Depot legen. Zudem überzeugen europäische „Small Caps“ mit ihrer unter dem Marktdurchschnitt liegenden Verschuldung und profitieren oftmals durch die Identifizierung als potenzielle Übernahmeziele. Für den Aktienstrategen Chieusse haben die europäischen Kleinunternehmen, aus denen er sein FondsPortfolio aufbaut, ein klar definiertes Profil: Sie müssen über weniger als 5.000 Mitarbeiter verfügen, einen Jahresumsatz unterhalb von 1,5 Milliarden EUR aufweisen bzw. eine Bilanzsumme von unter 2 Milliarden EUR besitzen. In diesem Fall qualifizieren sie sich für eine Aufnahme ins Portfolio des ODDO BHF Active Small Cap Fonds, der von einem auf Fundamentalanalysen spezialisierten Management-Team, das bereits viele Jahre zusammenarbeitet, betreut wird. Neben FondsManager Guillaume Chieusse mit seiner 20-jährigen Anlageerfahrung gehören diesem Team auch Yannig Pariset sowie Maxime Prodhomme an. Gemeinsam weisen sie eine ausgewiesene Expertise in der Titelauswahl und Finanzanalyse europäischer Nebenwerte auf, die sie beim Management des ODDO BHF Active Small Cap CR EUR (WKN A2AGGN, ISIN FR0011606268) zur Anwendung bringen. Der europäische Nebenwerte-Fonds wurde am 26. November 2013 aufgelegt, besitzt den Euro als Basiswährung und verfügt aktuell über ein FondsVolumen von 424,8 Millionen Euro. Als Benchmark wird der MSCI Europe Small Cap Hedged Euro Net Return Index verwendet, dessen Wertentwicklung über einen Anlagezeitraum von mindestens fünf Jahren übertroffen werden soll. Diese Zielsetzung konnte der ODDO BHF-Fonds seit Auflegung erreichen: Seit November 2013 verzeichnete der Nebenwerte-Fonds eine kumulierte Wertentwicklung von +81,02 Prozent in Euro und generierte damit eine Mehrrendite von 14 Prozentpunkten gegenüber dem Vergleichsindex, der eine Performance von +67,2 Prozent erwirtschaftete. Einer FondsRendite von +13,0 Prozent p.a. auf Eurobasis steht damit eine jährliche Rendite der MSCI-Benchmark von +11,2 Prozent gegenüber. Wie stellt sich die so erfolgreiche Anlagestrategie des ODDO BHF-Produkts im Detail dar? FondsStrategie. Stockpicking. Praktiziert. Der ODDO BHF Active Small Cap verfolgt eine diskretionäre Anlagestrategie, die auf einer fundierten Titelselektion („Stock Picking“) und der rigorosen Auswahl europäischer Wachstumswerte basiert. Bevorzugt werden Unternehmen, deren Ergebnisse höher liegen als das durchschnittliche Gewinnwachstum des Marktes. Zudem wird von FondsManager Guillaume Chieusse darauf geachtet, die überdurchschnittlich wachsenden Werte des FondsPortfolios nicht zu teuer einzukaufen („Growth at Reasonable Price“). Mindestens 75 Prozent des Anlagevermögens werden stets in Aktien kleiner und mittlerer Marktkapitalisierung investiert, die von KMU (kleinen und mittleren Unternehmen) oder mittelständischen Unternehmen mit Sitz in der Europäischen Union oder im Europäischen Wirtschaftsraum ausgegeben werden. Bei der Auswahl der Branchen und Sektoren ist das FondsManagement frei. Aktienstratege Chieusse führt bei seiner Portfoliokonstruktion einen fünfstufigen Prozess zur Ideenfindung mit einem klaren Fokus auf die Titelauswahl durch: Zuerst wird eine Filterung des Investmentuniversums anhand der Kriterien Wachstum und Finanzstärke vorgenommen, darauf folgt eine Filterung der Unternehmen nach Sektoren und Themen. Sind die wichtigsten Wachstumsthemen identifiziert, werden Fundamentalanalysen zur Abschätzung des versteckten Werts einer Aktie vorgenommen. Die so ermittelte interne Bewertung, das zugrundeliegende Momentum und die Liquiditätssituation dienen dann zur Festlegung der Aktiengewichtung im Portfolio sowie zur Identifizierung von Risiken. Abgeschlossen wird die Portfoliokonstruktion durch Momentum-Analysen auf Einzelwertbasis. ODDO BHF-Experte Chieusse beschreibt seine Investmentstrategie zusammenfassend als Bottom-up-Ansatz mit Fokus auf Wachstumspotenzial zu einer angemessenen Bewertung. Wie ist sein FondsPortfolio im Einzelnen zusammengesetzt? FondsPortfolio. Frankreich. Favorisiert. Auf Platz eins der Länderallokation des ODDO BHF Active Small Cap befindet sich Frankreich mit 23,9 Prozent Portfolioanteil. Der zweite geographische Schwerpunkt des Nebenwerte-Fonds liegt in Deutschland, wo 18,2 Prozent des FondsVermögens lokalisiert sind. Den dritten Platz in der Ländergewichtung belegt Schweden mit einem Anteil von 13,1 Prozent des FondsVolumens. Dahinter folgt Italien mit 7,5 Prozent, Aktien aus Belgien machen 7,0 Prozent der FondsBestände aus. In Großbritannien sind 6,8 Prozent der Anlegergelder investiert, die Niederlande bringen es in dem ODDO BHF-Fonds auf einen Anteil von 4,2 Prozent. Kleinere Positionen in Österreich (4,0 Prozent) sowie Luxemburg (3,5 Prozent) runden die geographische Zusammensetzung des Fonds ab. Nebenwerte aus sonstigen EU-Ländern sind mit 7,7 Prozent im Portfolio gewichtet. In der Branchenallokation des ODDO BHF-Nebenwerte-Fonds liegen Industrieunternehmen mit 24,8 Prozent Portfolioanteil vorn. Auch die größte Einzelposition des Fonds, der belgische Bildschirm-Produzent Barco N.V., entstammt diesem Sektor. Den zweiten Platz in der Branchenstruktur nehmen Technologietitel mit 19,3 Prozent des FondsVermögens ein. Der Verbrauchsgüter-Sektor ist im Portfolio des Small-Cap-Fonds mit 15,7 Prozent gewichtet, unter den Top 10 durch die schwedische Thule Group (Transportsysteme) vertreten. Dienstleister decken 13,4 Prozent vom FondsVolumen ab. Grundstoff-Produzenten machen 9,3 Prozent des Portfolios aus, Finanzwerte repräsentieren 8,3 Prozent des deutsch-französischen FondsProdukts. Aktien aus dem Gesundheitswesen (6,1 Prozent) sowie Öl- und Gas-Unternehmen (2,5 Prozent) runden das Nebenwerte-Portfolio des ODDO BHF-Fonds ab. FondsVergleichsindex. Korrelation. Deutlich. Der ODDO BHF Active Small Cap wird in unserer unabhängigen SJB FondsAnalyse dem MSCI Europe Small Cap EUR NETR als Vergleichsindex gegenübergestellt. Das Ergebnis der Korrelationsanalyse zeigt eine deutliche Übereinstimmung der Kursverläufe. Die Korrelation zwischen Fonds und Referenzindex liegt über drei Jahre bei 0,88, für ein Jahr ist sie mit 0,87 kaum schwächer ausgeprägt. Die Kursentwicklung des ODDO BHF-Fonds und der von der SJB gewählten Benchmark vollzieht sich weitgehend parallel, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,77, über ein Jahr geht sie auf 0,76 zurück. Damit haben sich mittelfristig 23 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 24 Prozent. Hier zeigt sich, dass FondsManager Chieusse mit seiner individuellen Länder- und Branchenselektion zuletzt etwas stärker von der MSCI-Benchmark abgewichen ist. Der moderate Tracking Error von 6,79 Prozent über drei Jahre belegt, dass der Small-Cap-Experte keine hohen Risiken im Vergleich zum Gesamtmarkt eingeht – über ein Jahr liegt die Spurabweichung mit 7,31 Prozent nur wenig höher. Mit welchen Volatilitätswerten wartet der deutsch-französische Nebenwertefonds auf? FondsRisiko. Volatilität. Erhöht. Der ODDO BHF Active Small Cap weist für drei Jahre eine Volatilität von 14,98 Prozent auf, die leicht oberhalb des Niveaus liegt, das der MSCI Europe Small Cap EUR NETR mit 12,76 Prozent zu verzeichnen hat. Über ein Jahr präsentiert sich der europäische Nebenwerte-Fonds deutlich volatiler als seine MSCI-Benchmark: Die „Vola“ des Fonds beträgt 17,35 Prozent, während der Referenzindex eine Schwankungsbreite von 12,16 Prozent aufzuweisen hat. Die kurzfristige Volatilitätserhöhung um über fünf Prozentpunkte wird von einer mittelfristig um zwei Prozentpunkte stärkeren Schwankungsfreude ergänzt – in beiden Fällen ist die Schwankungsneigung des aktiv gemanagten Aktienfonds kräftiger als diejenige der passiven Benchmark. Die stärkeren Kursschwankungen führen dazu, dass der Small-Cap-Fonds mit Blick auf das Risikoprofil gegenüber dem Referenzindex für europäische Nebenwerte im Nachteil ist. Welche Erkenntnisse liefert die Analyse der Beta-Werte des Fonds? Der ODDO BHF Active Small Cap hat im letzten Dreijahreszeitraum ein über Marktniveau liegendes Beta von 1,06 zu verzeichnen. Über zwölf Monate legt die Risikokennzahl noch weiter zu und erreicht einen Wert von 1,36 – ein Betrag, der deutlich höher als der marktneutrale Wert von 1,00 ausfällt. Damit reagiert der Nebenwerte-Fonds vergleichsweise stärker auf die Kursbewegungen des Gesamtmarktes. Das war jedoch nicht immer so: Der rollierende Zwölfmonatsvergleich der Beta-Werte über die letzten drei Jahre demonstriert, dass historisch betrachtet bei dem Oddo BHF-Fonds die Phasen einer geringeren Schwankungsneigung in der Mehrheit waren: In 24 der letzten 36 betrachteten Einzelzeiträume lag die Risikokennziffer unter dem Marktrisikofixwert von 1,00 und nahm dabei Werte von zutiefst 0,74 an. Dem stehen lediglich 12 Zeitspannen gegenüber, in denen sich das FondsProdukt volatiler als der Gesamtmarkt präsentierte und Beta-Werte bis 1,36 in der Spitze generierte. Die Tendenz zu vergleichsweise höheren Schwankungswerten hat sich demnach erst in der jüngsten Marktphase ausgeprägt - als Gesamtergebnis der Beta-Analyse ist eine im Vergleich zur MSCI-Benchmark günstigere Risikostruktur des aktiv gemanagten Nebenwerte-Fonds zu konstatieren. Welche Renditen kann FondsManager Chieusse auf dieser Basis erwirtschaften? FondsRendite. Alpha. Negativ. Über drei Jahre hat der ODDO BHF Active Small Cap eine kumulierte Wertentwicklung von +5,02 Prozent in Euro und damit eine Rendite von +1,64 Prozent p.a. aufzuweisen (Stand 29.10.2018). Der MSCI Europe Small Cap EUR NETR als von der SJB ausgewählter Vergleichsindex weist das noch bessere Performanceergebnis auf: Dieser hat im letzten Dreijahreszeitraum eine Gesamtrendite von +11,67 Prozent in Euro erwirtschaftet, was einem Ergebnis von +3,74 Prozent p.a. entspricht. Über ein Jahr rutschen sowohl der Nebenwerte-Fonds als auch die Benchmark angesichts der jüngsten Börsenentwicklungen ins Minus: Hier fällt die Wertentwicklung des Small-Cap-Fonds mit -21,37 Prozent in Euro noch schwächer als die des MSCI-Referenzindex aus, der es auf eine Performance von -7,49 Prozent bringt. In beiden untersuchten Zeithorizonten gelingt dem FondsProdukt von ODDO BHF leider nicht, was es seit der FondsAuflegung 2013 schaffte: Eine attraktive Mehrrendite zum Gesamtmarkt europäischer Small Caps zu erzielen. Trotzdem sollte FondsManager Chieusse mit seinem nach Bottom-up-Kriterien zusammengestellten FondsPortfolio am Ende der aktuellen Marktturbulenzen wieder gute Chancen besitzen, an die Zeiten der langfristigen Outperformance anzuknüpfen. Die jüngste Performanceschwäche des ODDO BHF Active Small Cap findet ihre Bestätigung beim Blick auf die Alpha-Werte des Fonds. Über drei Jahre fällt die Renditekennzahl mit -0,16 negativ aus, auf Jahressicht schiebt sich das Alpha mit -1,00 noch weiter in den roten Bereich. Doch genau wie bei der Volatilitätsentwicklung, hellt auch hier bei der Performanceanalyse der Blick auf die längerfristige Entwicklung das Bild auf: Im rollierenden Zwölfmonatsvergleich der Alpha-Werte über drei Jahre zeigt sich, dass der deutsch-französische Nebenwerte-Fonds mehrheitlich erfolgreicher als die Benchmark agierte: In 30 der letzten 36 Einzelperioden konnte ein positives Alpha bis 1,16 in der Spitze generiert werden. Dem stehen lediglich sechs Einjahreszeiträume gegenüber, in denen die Renditekennzahl mit zutiefst -1,00 negativ ausfiel. Insgesamt liegt der ODDO BHF-Fonds in der Alpha-Analyse gegenüber der MSCI-Benchmark deutlich vorn – nur in den besonders volatilen Marktphasen wie zuletzt vermag er seine Outperformance gegenüber dem Gesamtmarkt nicht zu erzielen. Trotz der insgesamt überzeugenden Rendite-Risiko-Struktur des Investmentproduktes befindet sich die Information Ratio über den letzten Dreijahreszeitraum mit -0,29 leicht im negativen Bereich. SJB Fazit. ODDO BHF Active Small Cap. Die vielfältigen Vorzüge der Aktien von europäischen Kleinunternehmen, die sich besonders in einer Marktphase mit schwächelnden Standardtiteln offenbaren, vermag der ODDO BHF Active Small Cap gewinnbringend zu nutzen: Attraktiv bewertete Titel, deren überdurchschnittliches Gewinnwachstum durch eine stärkere Fixierung auf die Binnenkonjunktur weniger korrekturanfällig ist, machen den Großteil des Nebenwerte-Portfolios aus. FondsManager Chieusse hat es seit FondsAuflegung geschafft, den MSCI-Vergleichsindex für europäische Small-Cap-Titel hinter sich zu lassen – das nach Bottom-up-Kriterien zusammengestellte Portfolio mit seinem Fokus auf Aktien von Wachstumsunternehmen bietet beste Chancen, diese Zeit der Mehrrendite nach Abschluss der jüngsten Marktturbulenzen fortzusetzen! Erläuterungen Alpha Ist die Kennziffer für die Renditechancen. Das Alpha beziffert jenen Teil der FondsRendite, der auf aktive Titelauswahl zurückzuführen ist. Je höher das Alpha, umso besser hat sich der Fonds im Verhältnis zum Markt entwickelt. Beispiel: Ein Alpha von 5,0 zeigt an, dass der Fonds im Vergleich zu seiner Benchmark in den gewählten Betrachtungszeiträumen einen durchschnittlichen Mehrertrag von 5,0 Prozent erzielt hat. Ein positives Alpha deutet darauf hin, dass durch aktives Portfoliomanagement eine Mehrrendite für den Investor erwirtschaftet wurde. Insofern ist die Kennziffer ein Leistungsindikator für erfolgreiches FondsManagement. Gerade im Wettbewerb mit passiven ETFs ist das Alpha das Aushängeschild für Fonds. Beta Gilt als Risikomaß. Das Beta ist ein Indikator dafür, wie stark die Erträge eines Fonds tendenziell auf Wertschwankungen am Markt reagieren. Die Kennzahl bemisst die relative Volatilität eines Investmentfonds in Bezug auf den Gesamtmarkt. Anders ausgedrückt: Beta ist das Resultat eines Risikovergleichs zwischen Fonds und Benchmark. Deshalb wird bei der Investmentanalyse einem Index als Repräsentant des Marktes der feste Wert Beta = 1 zugesprochen. Hat ein Fonds ein Beta von 1, ist sein Risiko identisch mit demjenigen des Index. Ein Beta > 1 bedeutet, das FondsRisiko ist überproportional, seine Wertschwankungen sind ausgeprägter. Ein unter 1 liegendes Beta lässt auf geringere Kursschwankungen eines Fonds schließen, er ist risikoärmer. Ein Beispiel: Weicht die Volatilität des Fonds um 15 Prozent nach unten ab, ist sein Beta 0,85, weicht sie 15 Prozent nach oben ab, ist es 1,15. Ein hohes Beta bedeutet potentiell höhere Erträge, aber auch ein gesteigertes Risiko. Ein niedriges Beta zeigt an, dass der Fonds potentiell geringere Erträge erzielt, dabei aber auch ein niedrigeres Risiko eingeht. Ein negatives Beta bedeutet, dass sich der Fonds gegenläufig zur Marktentwicklung verhält. Dividendenrendite Die Dividendenrendite ist eine klassische Kennzahl zur Bewertung einer Aktie und misst die Dividende einer Aktie im Verhältnis zum Aktienkurs zum Zeitpunkt der Ausschüttung. Sie wird in Prozent angegeben. Je höher der Wert, desto mehr Anteil an der Unternehmensleistung erhalten Aktionäre in Form der Dividende. Diese Erträge sind unabhängig von der Kursentwicklung an der Börse. Im Gegensatz zum Kurs-Gewinn-Verhältnis KGV werden hier die Erträge als Maßstab für die Rendite genommen, die tatsächlich den Anteilseignern zugute kommen. Hohe Dividendenrenditen können die starke Ertragskraft eines Unternehmens anzeigen, umgekehrt aber auch problematisch sein, da die ausgeschütteten Beträge nicht für Investitionen zur Verfügung stehen. Information Ratio Die Information Ratio ist eine Kennziffer zur Beurteilung der Managementqualität eines Fonds. Sie wird errechnet, indem man die Überrendite (aktive Rendite) durch das aktive Risiko teilt. Insofern ist sie das Barometer für den risikobereinigten Ertrag. Die aktive Rendite wird hierbei mit Alpha gemessen, das aktive Risiko anhand des Tracking Errors. Die Kennzahl liefert eine Aussage, ob das eingegangene Risiko durch die erzielte Mehrrendite gerechtfertigt ist. Ist die Information Ratio positiv, ist dies der Fall. Je höher der Wert, desto besser ist das Management von Rendite und Risiko des untersuchten Fonds. Korrelation Die Korrelation ist die Kennziffer für die wechselseitige Abhängigkeit zweier Investments. Die Korrelationskennziffer gibt Richtung und Stärke des Zusammenhangs an und liegt dabei in einer Bandbreite zwischen 1,0 für Investitionen, deren Wertentwicklung absolut gleich verläuft, und -1,0 für Investments, deren Wertentwicklung sich genau entgegengesetzt darstellt. Bei einer Korrelation von 0,0 besteht keinerlei Übereinstimmung. Die Kennzahl macht eine Aussage zur strukturellen Abhängigkeit der Wertentwicklung eines Fonds von seinem Vergleichsindex. Weisen Fonds und Index eine hohe Korrelation auf, werden sie auf dieselben Marktrisiken und -entwicklungen ähnlich reagieren. Die Korrelation sollte im Zusammenhang mit dem Beta-Faktor betrachtet werden und gibt dessen Güte an. Je höher die Korrelationskennziffer an 1 oder -1 heranreicht, desto größer ist die Aussagekraft des Beta-Faktors. Kurs-Buch-Verhältnis (KBV) Das KBV ist eine Kennzahl für den Substanzwert eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Buchwert je Aktie teilt. Der Buchwert der Aktiengesellschaft ergibt sich durch den Abzug der Verbindlichkeiten von der Summe der Aktiva. Die Aussagekraft der Bücher kann je nach Branche variieren und ist bei Industriefirmen beispielsweise höher als im IT-Sektor. Der Buchwert der Aktie ist das Ergebnis der Division des Unternehmensbuchwerts durch die Anzahl der Aktien. Je niedriger der Wert ist, desto preiswerter ist die Aktie. Wenn der Aktienkurs dem Buchwert entspricht, wird die Aktie zu ihrem „fairen Wert“ gehandelt. Kurs-Cashflow-Verhältnis (KCV) Das KCV ist eine Kennzahl der Liquidität eines Unternehmens. Man erhält es, indem man den Aktienkurs durch den Cashflow je Aktie teilt. Der Cashflow eines Unternehmens bildet die wirklichen Zahlungsflüsse in einer bestimmten Zeitperiode ab. Sein Wert gibt das Volumen der im Unternehmen für Investitionen und das Begleichen von Verbindlichkeiten vorhandenen liquiden Mittel an. Mit dem KCV kann die Entwicklung der Ertragskraft einer Aktiengesellschaft bewertet werden. Dabei gilt eine Aktie als umso preiswerter, je niedriger ihr KCV ist. Kurs-Gewinn-Verhältnis (KGV) Das KGV ist die Kennzahl der Ertragskraft eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Gewinn je Aktie teilt. Hier gilt: Je niedriger die Kennzahl, desto preiswerter ist die Aktie. Ein niedriges KGV wird an der Börse als Einstiegssignal in die Aktie interpretiert. Sie gilt als unterbewertet und hat Aufwärtspotenzial. Liegt das KGV eines Titels hingegen über dem Marktdurchschnitt, kann dies als Ausstiegssignal gewertet werden. Die Aktie gilt als überbewertet, die Wahrscheinlichkeit, dass ihr Kurs fällt, ist hoch. Im Falle korrigierter Gewinnerwartungen kann das KGV zu Fehlinterpretationen führen, da optisch niedrige Kennzahlen die Ertragssituation des Unternehmens nicht mehr richtig wiedergeben. R² Die Kennzahl R² baut auf der Korrelation auf. Sie drückt den Prozentsatz der Bewegungen eines Fonds aus, die durch Bewegungen in seinem Referenzindex erklärt werden können. R² ist das Quadrat der Korrelation. Ein R² von 0,7 bedeutet, dass 70,0 Prozent der Entwicklung des Fonds das Ergebnis der Entwicklung des Referenzindex ist bzw. 30,0 Prozent auf die aktive Auswahl von Aktien zurückgeführt werden können. Je deutlicher die Zahl unterhalb von 1 liegt, umso unabhängiger ist der Ertrag des Fonds vom Referenzindex. R² wird genutzt, um die Aussagekraft von Beta zu bestimmen. Je höher das R², desto signifikanter das Beta, weil klar wird, wie sehr dieses auf aktivem FondsManagement basiert. R² hilft also, den Grad sowie die Qualität der FondsManageraktivität einzuordnen. Sharpe Ratio Die Sharpe Ratio ist ein Maß für das Gesamtrisiko eines Fonds, da sie die Rendite ins Verhältnis zum absoluten Risiko des Fonds setzt. Die nach dem Nobelpreisträger William Sharpe benannte Kennziffer misst die Überschussrendite eines Fonds pro Risikoeinheit. Dabei wird der Fonds mit dem risikolosen Geldmarkt konfrontiert. Liegt die Sharpe Ratio eines Fonds bei 0,40 und damit im positiven Bereich, ist dies ein Indiz dafür, dass die FondsInvestition rentabler ist als die Platzierung des Kapitals am Geldmarkt. Ein negativer Wert bedeutet: Der Fonds ist schlechter als der Geldmarkt. Zu beachten bei der Interpretation dieser Kennzahl ist, dass sich die Definition eines „risikolosen“ Zinses im Zuge der Finanzkrise massiv gewandelt hat. Streng genommen sind risikolose Investments gar nicht mehr existent. Tracking Error Der Tracking Error ist die Kennziffer für die Spurabweichung des Fonds vom Index. Sie misst, wie stark die Positionen und ihre Gewichtung im Portfolio des Fonds prozentual von denen des Index abweichen. Zur Berechnung wird die Standardabweichung der Differenzrendite zwischen dem Fonds und seiner Benchmark ermittelt. Insofern wird der Tracking Error auch als Indikator für aktives Risiko verstanden und dient neben Alpha als Grundlage für die Berechnung der Information Ratio. Je niedriger der Tracking Error, desto stärker orientiert sich der FondsManager am Vergleichsindex. Je höher der Wert ist, desto unabhängiger bewegt sich der FondsManager in seinem Markt. Value-at-risk (VAR) Der Begriff bezeichnet ein Risikomaß für die Wahrscheinlichkeit und den Umfang von Verlusten einer bestimmten Risikoposition (z. B. eines Portfolios von Wertpapieren) in einem gegebenen Zeithorizont. Ein VAR von 10 Mio. Euro bei einer Haltedauer von 1 Tag und einer als Konfidenzniveau bezeichneten Eintrittssicherheit von 97,5 Prozent bedeutet, dass der potenzielle Verlust der betrachteten Risikoposition von einem Tag auf den nächsten mit einer Wahrscheinlichkeit von 97,5 Prozent den Betrag von 10 Mio. Euro nicht überschreiten wird. VAR wurde von J.P. Morgan entwickelt und ist heute ein Standardrisikomaß im Finanzsektor. Autor: Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die wöchentlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de. |

Top-News

SJB FondsEcho. ODDO BHF Active Small Cap .

Mittwoch, 31.10.2018 19:42 von SJB - Aufrufe: 184

Werbung

Mehr Nachrichten kostenlos abonnieren

E-Mail-Adresse

Bitte überprüfe deine die E-Mail-Adresse.

Benachrichtigungen von ARIVA.DE

(Mit der Bestellung akzeptierst du die Datenschutzhinweise)

(Mit der Bestellung akzeptierst du die Datenschutzhinweise)

-1

Vielen Dank, dass du dich für unseren Newsletter angemeldet hast. Du erhältst in Kürze eine E-Mail mit einem Aktivierungslink.

Hinweis: ARIVA.DE veröffentlicht in dieser Rubrik Analysen, Kolumnen und Nachrichten aus verschiedenen Quellen. Die ARIVA.DE AG ist nicht verantwortlich für Inhalte, die erkennbar von Dritten in den „News“-Bereich dieser Webseite eingestellt worden sind, und macht sich diese nicht zu Eigen. Diese Inhalte sind insbesondere durch eine entsprechende „von“-Kennzeichnung unterhalb der Artikelüberschrift und/oder durch den Link „Um den vollständigen Artikel zu lesen, klicken Sie bitte hier.“ erkennbar; verantwortlich für diese Inhalte ist allein der genannte Dritte.