Nach dem Ende der Niedrigzinsphase bietet auch der Green-Bond-Markt wieder attraktive Coupons.

08.05.2023 - Nach dem Ende der Niedrigzinsphase bietet auch der Green-Bond-Markt wieder attraktive Coupons. Das gilt für grüne Staatsanleihen und Unternehmensanleihen gleichermassen. Zwar gibt es bei kurzen Laufzeiten derzeit die höchsten Renditen, wer aber Planungssicherheit braucht, sollte Anleihen mit mittleren Laufzeiten bevorzugen. Wegen der konjunkturellen Abkühlung dürften in den nächsten Monaten die Zinsen von Anleihen weiter fallen, was zu Kursgewinnen führt. Derweil sollten die Risikoprämien von Unternehmensanleihen steigen. Um hier die Kursverluste zu begrenzen, bevorzugen wir im Segment Unternehmensanleihen defensive Sektoren wie Versorger, nicht-zyklische Konsumgüter und Telekommunikation.

Das Umfeld am Anleihenmarkt hat sich in den vergangenen zwölf Monaten deutlich verändert. Neben den stark gestiegenen Renditen sind Anleger und vor allem Banken mit einer inversen Zinsstrukturkurve konfrontiert. Gleichzeitig stehen Emittenten vor deutlich höheren Refinanzierungskosten und müssen Anlegern bei Neuemissionen deutlich attraktivere Coupons bieten. So wurden während der langen Niedrigzinsphase viele negativ rentierende Anleihen mit einem Coupon von 0,00% begeben. In der Konsequenz lag der durchschnittliche Couponertrag des Green-Bond-Marktes Ende 2022 nur noch bei 1,70%. Die im April 2023 emittierte grüne italienische Staatsanleihe mit Fälligkeit im Jahr 2031 schüttet hingegen einen Coupon von 4,00% aus. Unternehmensanleihen wie der Green Bond von Siemens Energy mit Fälligkeit im Jahr 2029 bringen es sogar auf einen Coupon von 4,25%. Entsprechend nutzen Anleger derzeit Neuemissionen, um ihre Couponerträge dem aktuellen Zinsumfeld anzupassen.

Hohe Renditen bei Kurzläufern oder Planungssicherheit bei mittleren Laufzeiten

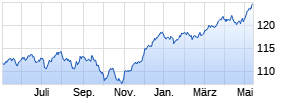

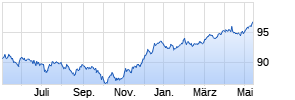

Die jüngsten Green-Bond-Emissionen wurden mehrheitlich im mittleren und langen Laufzeitband begeben. Dies liegt unter anderem an der inversen Zinsstrukturkurve und den höheren Finanzierungskosten für Emittenten bei kurz laufenden Anleihen. Anleger stehen nun vor der Wahl, von den hohen Renditen bei Kurzläufern zu profitieren oder sich für tiefere Renditen bei mittleren Laufzeiten zu entscheiden, um Planungssicherheit zu haben. So bieten deutsche Bundesanleihen mit 1-jähriger Laufzeit eine Rendite von 3,10% und damit etwa 0,80%-Punkte mehr Rendite als 5-jährige Bundesanleihen. Bei US-Treasuries liegt die Renditedifferenz zwischen den entsprechenden Laufzeiten sogar bei 1,20%-Punkten. Sollte unsere Erwartung einer signifikanten Rezession und sinkender Zinsen im Jahresverlauf eintreten, müssen kurz laufende Anleihen im kommenden Jahr auf deutlich tieferen Zinsniveaus reinvestiert werden. Mittlere Laufzeiten hingegen ermöglichen mittelfristig planbare Erträge auf dem aktuellen Zinsniveau, weshalb wir derzeit mittlere Anleihenlaufzeiten bevorzugen.

Hohe laufende Rendite schützt vor steigenden Zinsen und Risikoprämien

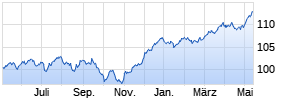

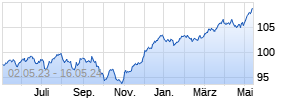

Das Potenzial der aktuell attraktiven laufenden Erträge zeigt sich in der Performance-Attribution des Green-Bond-Marktes: Seit Jahresanfang bis Anfang Mai betrug die Wertenwicklung für den breiten Green-Bond-Markt währungsgesichert in EUR gemäss »ICE BofA Green Bond Index« 2,43%. Davon resultieren 1,18%-Punkte aus der laufenden Verzinsung, während 1,25%-Punkte dem rückläufigen Zinsniveau bei mittleren und langen Anleihenlaufzeiten geschuldet sind. Die Entwicklung der Risikoprämien wirkte sich kaum auf die Performanceentwicklung aus. So hatte die laufende Verzinsung die gleiche Ertragskraft wie die Duration. Damit wird deutlich, dass mit Anleihen auch in Phasen seitwärts gerichteter Zinsen und Risikoprämien attraktive Erträge erwirtschaftet werden können. Gleichzeitig bietet die hohe laufende Rendite einen natürlichen Puffer gegen steigende Zinsen und Risikoprämien. Belegen lässt sich dies durch eine historische Simulation: Von September 2005 bis September 2007 stiegen die Renditen 5-jähriger Bundesanleihen von 2,15% auf 4,15%. In dieser Phase erwirtschafteten 1- bis 10-jährige Investment-Grade-Euro-Anleihen dennoch einen Ertrag von 1,01%.

In den nächsten Monaten dürften die Zinsen grüner Staatsanleihen wegen der konjunkturellen Abkühlung weiter fallen, während die Risikoprämien von Unternehmensanleihen steigen sollten. Entsprechend bevorzugen wir im Segment Unternehmensanleihen defensive Sektoren wie Versorger, nicht-zyklische Konsumgüter und Telekommunikation. Auf der Zinskurve sind wir im mittleren Laufzeitbereich übergewichtet und präferieren hier das ausgewogenere Verhältnis aus Rendite und Zinsrisiko.