Ausblick 2023 - Rezession belastet Aktien und beflügelt Staatsanleihen

21.11.2022 - Die meisten Analysten rechnen in den nächsten Quartalen mit einer weltwirtschaftlichen Abkühlung. Die Meinungen gehen jedoch auseinander, ob es sich dabei um einen milden oder scharfen Abschwung handelt. Tatsächlich dürfte die Weltwirtschaft in eine Rezession schlittern – und die USA sollten sich dabei als treibende Kraft erweisen. Deshalb werden die Aktienmärkte im Jahr 2023 massiv unter Druck geraten, während Top-Staatsanleihen ein Comeback feiern.

Für diese Prognose gibt es gute Gründe. So haben die Notenbanken weltweit die Leitzinsen innerhalb kürzester Zeit so kräftig angehoben wie seit Jahrzehnten nicht mehr. Der daraus resultierende Zinsschock ist der grösste seit den 1980er Jahren. Die Renditen 2‑jähriger US-Treasuries etwa sind innerhalb von nur zwölf Monaten um mehr als 4%‑Punkte nach oben gesprungen. An den Immobilienmärkten sind die Auswirkungen der massiven Zinsbewegung bereits spürbar: In den USA sind die Wohnbauinvestitionen seit dem Hochpunkt inzwischen um 15% eingebrochen, in Deutschland die Bauaufträge um über 20%.

Über kurz oder lang werden auch die Unternehmensinvestitionen in den Abwärtsstrudel geraten, zumal die Unternehmen einer Vielzahl weiterer Belastungen ausgesetzt sind, beispielsweise anziehenden Lohnkosten und hohen Rohstoffpreisen. In der Folge ist der Druck auf die Gewinnmargen so stark wie seit Jahrzehnten nicht mehr. Auch der Konsum steht unter Druck – die Konsumenten der grossen Industrieländer leiden unter Inflationsraten zwischen 6% (Frankreich) und 12% (Italien) und damit einem enormen Kaufkraftentzug. Der Zuwachs des verfügbaren Einkommens kann damit nicht Schritt halten. Zum Ausdruck kommen die massiven Belastungen in unseren vorlaufenden Frühindikatoren, die alle bis weit ins Jahr 2023 steil nach unten gerichtet sind. Der konjunkturelle Tiefpunkt dürfte demnach erst im 2. Halbjahr 2023 durchschritten sein. In Anbetracht dessen gehen wir davon aus, dass das BIP der Eurozone und das der USA ab Ende 2022 mindestens drei Quartale in Folge schrumpft und die Wirtschaftsleistung 2023 um knapp 1,0% zurückgeht. Die Schweiz sollte sich mit 0,0% etwas besser halten, aber selbst dort ist eine Rezession nicht auszuschliessen.

Die Inflation befindet sich zwar übergeordnet weltweit in einem Aufwärtstrend – denn zahlreiche strukturelle Faktoren wie Fachkräftemangel, Deglobalisierung und Dekarbonisierung werden auch in den nächsten Jahren für Teuerungsdruck sorgen. Aber 2023 werden die zyklischen, disinflationären Kräfte überwiegen. Das kommende Jahr wird daher – im Gegensatz zu 2022 – von fallenden Inflationsraten geprägt sein. Dies liegt an den Basiseffekten bei den Energiepreisen und an den die Nachfrage dämpfenden Effekten der Rezession. Deshalb dürfte die Teuerungsrate der Eurozone und die der USA Ende 2023 wieder in Richtung 2,0% zurückfallen.

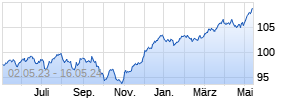

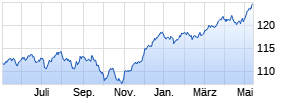

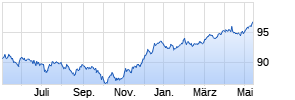

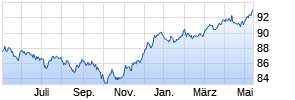

Für die Finanzmärkte ist die Konsequenz dieses Szenarios eine Flucht aus Risikoassets in die sicheren Häfen. Viele Marktteilnehmer rechnen hingegen damit, dass das Schlimmste für Risikoassets bald überstanden sein wird: Leitzinserhöhungen, konjunkturelle Abkühlung, Corona-Pandemie und Ukraine-Krieg. Dies dürfte sich jedoch als fataler Irrtum erweisen. So wird der Zinsschock der Notenbanken konjunkturell wohl erst im 2. Halbjahr 2023 voll zum Tragen kommen. Erst dann werden auch die Aktienmärkte ihren Tiefpunkt durchschritten haben. Unsere Konjunkturprognose legt 2023 einen Rückgang der Unternehmensgewinne in den USA und Europa von 10% bis 20% nahe. Viele Analysten unterstellen dagegen immer noch ein positives Gewinnwachstum. Hier besteht somit erheblicher Korrekturbedarf. Alles in allem besteht an den globalen Aktienmärkten – ausgehend vom aktuellen Kursniveau – ein Rückschlagpotenzial von mindestens 25%. Der DAX sollte daher bis Ende 2023 in Richtung 10.000 Punkte, der SMI in Richtung 8.200 Punkte und der S&P500 in Richtung 3.000 Punkte fallen.

Deutlich besser sind die Aussichten für Top-Staatsanleihen, weil der Leitzinshochpunkt der Notenbanken in greifbare Nähe gerückt ist: Spätestens Anfang 2023 sollte klar sein, dass die Weltwirtschaft in eine Rezession rutscht. Gleichzeitig sollte der Abwärtstrend bei der Inflation sichtbar werden. Deshalb dürften die Notenbanken den Straffungszyklus Ende 2022 auslaufen lassen. Der Leitzins der EZB wird dann bei 2,00% (Depositenrate), derjenige der Fed bei 4,50% (Obergrenze) liegen. Im Vergleich zu dieser Prognose sind an den Terminmärkten zu hohe Leitzinsen eingepreist, zumal die Fed ab Mitte 2023 die Leitzinsen schon wieder senken sollte. Entsprechend sind in den nächsten Monaten Auspreisungen von Leitzinserhöhungen wahrscheinlich. In diesem Zuge dürften die Renditen von Staatsanleihen kräftig fallen. Die Renditen 10-jähriger deutscher Bundesanleihen sehen wir entsprechend Ende 2023 bei 1,00%, 10-jährige Schweizer Eidgenossen dürften dann bei 0,50% rentieren und 10‑jährige US-Treasuries bei 2,50%.

Für inflationsgeschützte Staatsanleihen (Linker) und Rohstoffe, die beide bis ins Frühjahr 2022 hinein zu den Gewinnern an den Finanzmärkten zählten, gilt diese erfreuliche Prognose nicht. Unter der sich abzeichnenden Rezession werden sowohl die Inflationserwartungen als auch die Rohstoffpreise leiden. Anleger sollten sich daher aus beiden Assetklassen temporär zurückziehen.

Dies gilt auch für bonitätsschwache Unternehmensanleihen (High-Yields), die von den in einer Rezession unvermeidlichen Kreditausfällen und Rating-Herabstufungen belastet werden dürften. Die Risikoprämien von europäischen High-Yields werden sich daher im Laufe des Jahres 2023 erheblich ausweiten. Bei Investment-Grade-Unternehmensanleihen dürfte es ebenfalls zu steigenden Risikoprämien kommen. Diese sollten jedoch moderat ausfallen, solange unser Risikoszenario einer sehr schweren Rezession nicht eintritt. Bleibt dieses aus, dürften mit EUR-Unternehmensanleihen der Bonität Investment Grade – nicht zuletzt wegen der mittlerweile hohen Renditen von durchschnittlich 4,00% – zumindest positive Erträge erzielt werden können.

Der US-Dollar hat gegenüber dem Euro im Jahr 2023 leichtes Abwertungspotenzial. Nachteilig für den Greenback dürften sich Spekulationen über Leitzinssenkungen erweisen. Gleichzeitig wird der US-Dollar jedoch weiterhin vom unsicheren globalen Umfeld gestützt.

Fazit

2023 wird ein klassisches Risk-off-Jahr. Das zentrale Thema wird die weltweite Rezession sein. Darunter dürften alle Risikoassets leiden. Top-Staatsanleihen sollten dagegen ein Comeback feiern. Investoren winken in diesem Segment hohe Kursgewinne und erstmals seit langem wieder Zinserträge.