Die Währungshüter entfernen sich immer weiter von einer vorausschauend agierenden Geldpolitik!

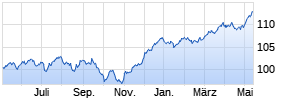

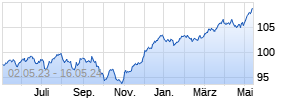

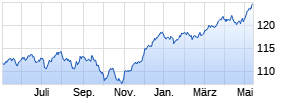

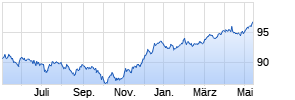

17.04.2023 - Nachdem hochqualitative Staatsanleihen durch die im März begonnenen Turbulenzen im Bankensektor kräftigen Auftrieb erhalten hatten, drehte in den vergangenen Tagen der Wind. Die Renditen 10-jähriger Bundesanleihen machten rund die Hälfte des vorherigen Rückgangs um rund 70 Bp wett. Bei den US-Pendants war die Entwicklung ähnlich, wenn auch nicht ganz so ausgeprägt.

Angetrieben wurden diese Bewegungen unter anderem von inflationskritischen Äusserungen führender Notenbankvertreter. Den Währungshütern ist vor allem die immer noch hohe Kerninflation (ex Energie und Nahrungsmittel) ein Dorn im Auge. In den USA gab das Statistikamt für März einen Anstieg von 5,5% auf 5,6% bekannt. Der im vergangenen Herbst begonnene übergeordnete Abwärtstrend hat sich damit deutlich abgeflacht. In der Eurozone ist gleichzeitig noch gar keine Abschwächung zu erkennen. Aller Voraussicht nach dürfte die Kerninflationsrate in der Währungsunion ausgehend von aktuell 5,7% sogar noch bis Mitte des Jahres weiter geringfügig ansteigen.

Auf den ersten Blick mag es daher nicht verwundern, dass einflussreiche Notenbanker, wie z.B. Fed-Gouverneur Christopher Waller oder EZB-Vize-Präsident Luis de Guindos, die immer noch zu hohe Geldentwertung als grosses Problem bezeichnen und damit weiteren Leitzinsanhebungen das Wort reden. Zumal dieses hawkische Auftreten auch damit begründet werden kann, dass die Notenbanken ihre in den vergangenen Jahren verspielte Glaubwürdigkeit bei der Inflationsbekämpfung zurückgewinnen müssen.

Diese Rechtfertigung ändert aber nichts daran, dass sich die Währungshüter damit immer weiter von einer vorausschauend agierenden Geldpolitik entfernen. Sicherlich stellt die nach wie vor hohe Teuerung eine Herausforderung für die Volkswirtschaften dar. Die Fokussierung auf die aktuelle Inflation und besonders auf die Kerninflation ist jedoch problematisch, weil die Teuerungsentwicklung dem wirtschaftlichen Geschehen hinterherhinkt. Preise und Kosten reagieren zumeist mit Verzögerung auf Änderungen von Angebot und Nachfrage. Bei der Kerninflationsrate ist dieser Nachlauf bekanntermassen sogar ausgeprägter als bei der Headline-Inflation. Orientieren sich die Währungshüter an der Kerninflation, ist mithin die Gefahr sehr gross, zu spät zu agieren, womit die konjunkturellen Zyklen verstärkt würden.

Aus diesem Grund hat sich seit Jahrzehnten bewährt, die Geldpolitik am aktuellen Konjunkturgeschehen und -ausblick auszurichten. Und hier sind vor allem in den USA die Zeichen eindeutig. Nahezu alle offiziellen Frühindikatoren – nicht zuletzt die prominenten ISM-Indizes – zeigen klar nach unten. Zusätzlich zu berücksichtigen sind die wirtschaftlichen Bremseffekte, die in den nächsten Monaten von der grösseren Zurückhaltung der Banken bei der Kreditvergabe ausgehen dürften. Selbst die Volkswirte der Fed werten vor diesem Hintergrund eine Rezession seit Neustem nicht mehr nur als Risikoszenario, sondern sehen sie inzwischen als wahrscheinlich an.

Ob sich bei den kommenden Notenbanksitzungen in Europa und den USA die Falken durchsetzen oder die Tauben, lässt sich gegenwertig nur schwer abschätzen. Aber selbst wenn die Zinserhöhungen zunächst weitergehen, dürfte die Geldpolitik bald einen Kurswechsel vollziehen und die Leitzinsen nicht weiter anheben, sondern sogar senken, am schnellsten in den USA. Denn in einer Rezession, die mit einer steigenden Arbeitslosigkeit einhergeht, werden die Notenbanken nicht umhinkommen, die Wirtschaft aktiv zu stützen. Die bis zuletzt starke Konzentration auf die hohe Inflation dürfte dann auch von den Währungshütern im Nachhinein kritisch beurteilt werden.