Zürich (GodmodeTrader.de) - Der Goldmarkt verzeichnete nach der Wahl von Donald Trump zum US-Präsidenten zunächst umfangreiche Handelsaktivität, die selbst den bisherigen Rekordtag nach dem Brexit-Votum um ein Vierfaches überstieg. Doch bereits einen Tag später notierte das Edelmetall wieder auf dem gleichen Niveau wie vor den Wahlen, zwischenzeitlich ging der Goldpreis sogar zurück. „Was ist also zukünftig zu erwarten?“, fragt John Lambert, Investment Director bei GAM, in einem aktuellen Marktkommentar.

„Der Goldbergbau hat in den letzten Jahren einen schweren Abschwung durchgemacht. Die Kostenfaktoren wurden massiv reduziert, die Wartungsinvestitionen zurückgeschraubt und die Explorationsaktivitäten praktisch komplett eingestellt. Dennoch können Edelmetalle für Anleger immer noch ergiebige Chancen bieten“, erklärt Lambert.

Das Minenangebot dürfte dem Experten zufolge auch in den kommenden Jahren unter erheblichem Druck stehen: „Auf der einen Seite werden die Fundamentaldaten des Goldpreises dadurch gestützt. Der Goldpreis ist jedoch mehr als nur das Verhältnis zwischen Angebot und Nachfrage und wird von gesamtwirtschaftlichen Größen wie Inflation, Zinssätzen und Kreditkonditionen beeinflusst“, so Lambert. Gold gelte traditionell als Absicherung gegen extreme Entwicklungen in Wirtschaft und Politik. Dass es sich bei Goldinvestments um eine Art eine Versicherungspolice für ein defensives Portfolio handle, sei auch in diesem Jahr durch Ereignisse wie die Einführung von Negativzinsen durch die Bank of Japan oder den Brexit bestätigt worden.

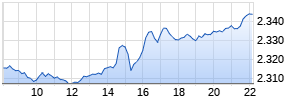

Die Entwicklung des Goldpreises in diesem Jahr deute jedoch auf mehr als ein zufälliges Zusammentreffen unwahrscheinlicher Ereignisse hin, so der Experte. „Gold ist dem Rest von uns häufig ein oder zwei Schritte voraus. Damit stellt sich die Frage, ob der Goldpreis noch etwas Wesentlicheres signalisieren könnte. Konträre Anleger müssen sich also schwierige Fragen stellen. Zum Beispiel, ob das exzessive Gelddrucken der Zentralbanken nun schließlich doch zu einer Inflation führt. Oder was wäre, wenn statt der anhaltenden Stagnation eine langfristige Stagflation einsetzt.“

Dafür gebe es bedeutende Präzedenzfälle, die jedoch außerhalb des Erfahrungsbereichs von fast allen Marktteilnehmern lägen. Die potenzielle Wachstumsrate der US-Wirtschaft sei sehr niedrig, während die Schuldenhöhe des Staats und der Unternehmen unangenehm hoch sei und immer noch steige. „Die Kombination von schwacher Wirtschaftsentwicklung und hohen Schulden ist schlecht. Denn bei einem niedrigen realen Wachstum ist ein nominales Wachstum eigentlich die einzige Alternative. Diese jedoch geht unweigerlich mit einer Inflation einher. Während immer ausgefallenere Alternativen in der Geldpolitik und – zunehmend auch in der Fiskalpolitik – vorgeschlagen werden, scheint der Goldpreis die möglichen Konsequenzen schneller als die meisten anderen erfasst zu haben. Die Fiskalpolitik hat, insbesondere mit Unterstützung durch die Geldpolitik, offensichtlich einen stärker inflationären Effekt als eine quantitative Lockerung“, sagt Lambert.

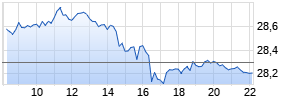

Nicht zu unterschätzen sei auch das Verhältnis zwischen Gold- und Silberpreis. „Die Schätzungen variieren hier stark, aber die US Geological Survey und andere Studien zeigen, dass die Silbervorkommen in der Erdkruste etwa zwanzig Mal größer sind als die Goldvorkommen. Silber hat sich in diesem Jahr besser entwickelt als Gold. Damit ist ein langjähriger entgegengesetzter Trend umgeschlagen, der zu einem historisch strapazierten Verhältnis geführt hat: eine Feinunze Gold war so viel wert wie 80 Unzen Silber“, erläutert Lambert. In früheren Zyklen seien Höchstwerte in diesem Verhältnis nur nach wirtschaftlichen Krisen oder Abschwüngen erreicht worden, zum Beispiel in den Jahren 1992, 2002 und 2009. Da Silber aufgrund seiner stärkeren industriellen Verwendung sensibler auf die Wirtschaftsaktivität reagiere, übernehme es während reflationärer Aufwärtszyklen, in denen beide Preise steigen, in der Regel die Führungsrolle. „Es deutet alles darauf hin, dass dieses wichtige Verhältnis einen neuen Trend gebildet hat und die höhere Inflationswahrscheinlichkeit bestätigt“, schließt Lambert.