Nach einer Phase der Zurückhaltung melden wir uns wieder mit forcierten Kurszielprognosen zu den Indizes. Nach intensiver Analysearbeit präsentiere ich Ihnen im folgenden eine neue BIG Picture Analyse. Der DAX hatte eigentlich soweit unsere Kursziele abgearbeitet. Zwar hatten wir mögliche Zielbereiche von 6.000/6.100 bzw. 6.200/6.400 Punkten genannt, aber bereits Ende 2009 auf bärisch gedreht, Shortempfehlungen inklusive.

Link zu meiner DAX Analysenserie anbei :

DAX - Seven days and one week - Leerverkaufen! Montag 23.11.2009, 01:00 Uhr

Die mittelfristigen Prognosen für den DAX seit Ausbildung des Bärenmarkt-Tiefs bei 3.588 Punkten im März 2009 waren korrekt, die Prognose eines Trendwendeprozesses im 6.000 Punktebereich bisher nicht. Den Zusatz "bisher" kann ich mir eigentlich ersparen, weil der Kursverlauf seit Oktober 2009 bis dato jetzt als bullisch klassifiziert werden kann. Zur übergeordneten charttechnischen Verfassung des DAX kommen wir gleich.

Zunächst noch einige Anmerkungen zum bisherigen Finanzkrisenverlauf.

Wir befinden uns seit 2007/2008 in einem Experiment mit gigantischem Ausmaß. Die US Notenbank hat 2008 den Markt mit Liquität geflutet und tut dies durch anhaltend geringe US Leitzinsen derzeit noch immer. Mit allen Mitteln wird versucht, eine schlecht handelbare Deflation wie beispielsweise 1930 in den USA oder aber seit 1989 in Japan zu verhindern. Der Preis hierfür ist wahrscheinlich die Bildung einer neuen großen Blase. Die Reflationierungsmaßnahmen der US Notenbank FED scheinen aufzugehen. "Never fight the FED", eine Börsianerweisheit, die aktueller mehr dennje ist.

Anbei ein Artikel, der den bisherigen Ablauf der Krise und die bisher absehbaren Folgen, aufzeigt :

Krisenzyklus 2007/10 - Ist das der 100% sichere Trade ?! Freitag 12.03.2010, 23:00 Uhr

Reflationierung bedeutet auch steigende Aktienkurse. Steigende Aktienkurse bedeuten meist eine anziehende Konjunktur. In einem der wenigen Interviews, die Bernanke gegeben hat, beschreibt er seine Vorgehensweise. Es sei unabdingbar das Bankensystem wieder auf die Füße zu stellen. Ohne ein funktionierendes Bankensystem könne es keine gesamtkonjunkturelle Erholung geben. Man muß sich mal vorstellen, was der Mann für eine Macht hat. An dem, wie er die Lage einschätzt und wie er dementsprechend handelt, hängt seit 2 Jahren das konjunkturelle Schicksal der Weltgemeinschaft. Zugegebenermaßen überspitzt formuliert und skizziert, aber Sie wissen, was ich meine.

Mal angenommen Bernanke hätte die US-Dollar-Gießkanne nicht herausgeholt und hätte, wie Jim Rogers und Mark Faber meines Erachtens etwas populistisch forderten, eine Reihe von großen Banken und Hypothekenfinanzierer insolvent gehen lassen, ich bin mir nicht sicher, ob dann überhaupt noch etwas funktioniert hätte. Morgan Stanley ist der größte Rohstoffhändler weltweit. Wäre auch das Institut kaputtgegangen, wäre der Rohstoffhandel zusammengebrochen. Die deutsche Bank ist einer der größten Player am Devisenmarkt oder einer der größten Prime Broker. Wäre das Haus insolvent gegangen, wären damit automatisch große Teile der Hedgefundsindustrie mit einem Schlag von der Bildfläche verschwunden. Ich würde Herrn Rogers gerne einmal fragen, wie er sich das vorgestellt hätte. Wie hätte man ein solch komplexes Handelsgefüge auf die Schnelle ersetzen sollen ?

Wenn man die Positionierungsdaten der großen Hedgefunds auswertet, fällt auf, dass das Gros von ihnen auf ein Revival des US Bankensektors und des Immobiliensektors setzt und darüberhinaus die "Gold als Inflationshedge" Story spielt. Aktien wie J.P. Morgan, Bank of America, Citigroup, Well Fargo, etc. führen die von Goldman Sachs im Rahmen ihres Hedgefunds Monitors erstellte VIP Liste an. Einige große Hedgefunds halten enorm hohe Goldbestände, physisch, per ETF und dazu noch Goldminenaktien. In der aktuellen Ausgabe des Hedgefunds Monitors von Merrill Lynch wird außerdem ersichtlich, dass sich diese großen mittelfristig aktiven Marktakteure, stark bullisch am Ölmarkt positionieren.

Der Clou an der Sache ist der, dass die übergeordneten Chartbilder dieser HF Positionierung entsprechen. In den USA haben die beiden Indizes, die den Bankensektor abbilden, große 2-jährige Bodenbildungsprozesse bullisch ausgelöst. Der Hausbausektor befindet sich in einem allmählichen Bodenbildungsprozess und die Preise für Bauholz springen wieder an. Die Finanzmärkte sind vorauslaufende Konjunkturindikatoren, vergessen wir das Mal nicht.

Wenden wir uns jetzt dem übergeordneten Chartbild des DAX zu. Mit dieser BIG PICTURE Analyse nehme ich wie eingangs berichtet das übergeordnete bullische Bias wieder auf. Wohlgemerkt, es handelt sich um die großen, übergeordneten Kursziele, die ich nennen werde. Um kurzfristige Nuancen soll es nicht gehen.

Intern in meinem Traderteam stehen mir Rocco Gräfe, Marko Strehk, Alexander Paulus, Andre Rain bezüglich der Prognose nahe, unser Elliottwellen Experte Andre Tiedje äußert sich noch defensiver. Das ist ein ganz normaler Vorgang. Bei Auswertung in einem Team teilweise mit unterschiedlichen Methoden können nicht alle zum gleichen Ergebnis kommen.

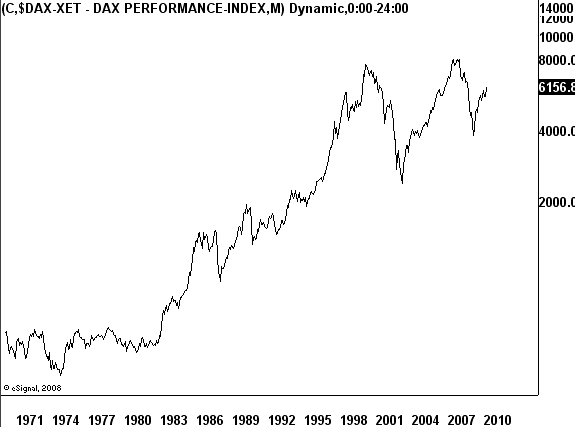

Kursverlauf des DAX seit 1971 als Übersichtsdarstellung.

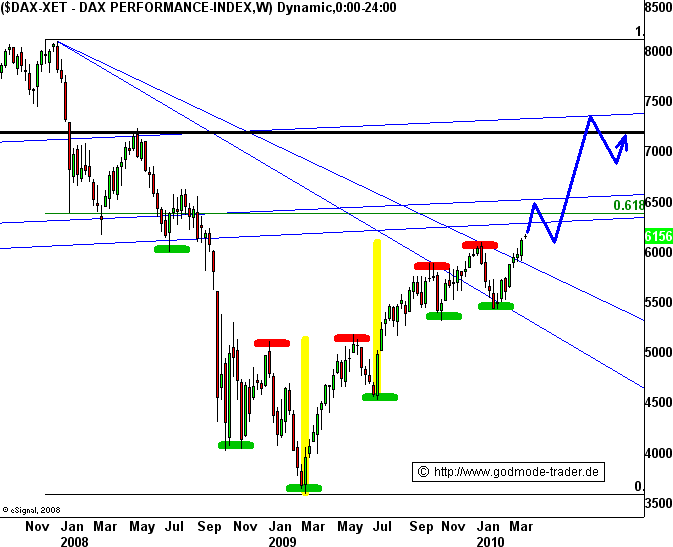

Kursverlauf seit Oktober 2007 (Kerzendarstellung / 1 Kerze = 1 Woche)

Oktober 2008 bis Mai 2009 kam es zur Ausbildung eines untypischen inversen SKS Bodenmusters. Das Muster zeigt 2 links Schultern, einen Kopf mit V-Topcharakter und eine verkümmerte kleine rechte Schulter. Mit den vertikalen gelben Balken ist der projezierte Kurszielbereich von 6.100-6.200 Punkten dargestellt.

Der Aufwärtstrend seit März 2009 ausgehend von 3.588 Punkten trifft im Bereich von 6.275 - 6.520 Punkten auf ein breites Widerstandsband. Darin liegt auch das 61,8 Fibonacci Retracement bezogen auf den gesamten Abverkauf der Finanzkrise seit 2008. Im Bereich dieses breiten Widerstandbandes besteht die Möglichkeit einer Korrektur, hier könnten die Kursnotierungen zurückschwingen. Angesichts des vorgelagerten volatilen, bullisch zu wertenden Anstiegsmuster seit Oktober 2009 besteht aber auch die Möglichkeit eines relativ direkten Anstiegs. Deshalb würden wir mit Leerverkäufen vorsichtig agieren. Die übergeordnete Trendrichtung weist nach oben. Und Countertrends, sprich zwischengeschaltete Korrekturen, sind in der aktuellen Marktphase schwierig zu handeln.

Aus heutiger Sicht liegt die maßgebliche Unterstützung im DAX bei 5.430 Punkten. Solange der DAX darüber notiert, sind die Bullen federführend und der übergeordnete Aufwärtstrend intakt. Das ist Fakt. Die 5.430er Punktemarke ist für mich im DAX der Dreh- und Angelpunkt nach unten. Ein nachhaltiges Unterschreiten würde mich vom übergeordneten Bullen zum Bären werden lassen.

Neben dem übergeordneten Kursziel von 6.500 Punkten, liegt bei 7.300 Punkten ein weiteres. Steigt der DAX auf Monatsschlußkursbasis über 6.500 Punkte an, liegt ein Kaufsinal mit 7.300 Punkte-Kursziel vor.

Herzlichst,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

GodmodeTrader ist ein Service der BörseGo AG : http://www.boerse-go.ag