Warum die Preissetzungsmacht in 2022 für globale Aktien entscheidend sein wird.

30.11.2021

- Die Disruption der Lieferketten ist zwar beträchtlich, sie sollte aber im Verlauf des Jahres 2022 abnehmen.

- In zahlreichen Branchen bleibt die Inflation ein bedeutendes Risiko. Höhere Inputkosten, vor allem Energiekosten, sind im System bereits vorhanden und wirken sich auf Verbraucherpreise und Löhne aus.

- Die Margen dürften unter Druck geraten, weshalb die Preismacht maßgeblich ist.

Weitreichende Beruhigung der Versorgungslage im kommenden Jahr

Die Engpässe in der Lieferkette von 2021 sind größtenteils auf Covid-19-bedingte Shutdowns und die Engpässe im Transportwesen zurückzuführen. Die Situation wird sich 2022 jedoch bessern.

Historisch betrachtet erholt sich die Lieferkette von Rückständen nach problembehafteten Zeitabschnitten recht schnell, da der Markt auf die gestiegene Nachfrage reagiert und neue Bestände aufbaut. Wir sehen keinen Grund, warum das 2022 anders sein sollte. Die Frachtraten beginnen bereits zu fallen.

Die Energiepreise werden hingegen aus verschiedenen Gründen hoch bleiben. Die Konjunkturerholung steigert die Öl- und Gasnachfrage, während das Angebot stagniert. Die Regierungen halten Energieunternehmen dazu an, verstärkt in erneuerbare Energien zu investieren, wodurch die Ausgaben für die üblichen Explorations- und Produktionsvorhaben geringer ausfielen. Die Folge dieser fehlenden Investitionen ist, dass das Angebot nicht nur knapp ist, sondern in vielen Fällen rasch abnehmen wird, insbesondere angesichts der zu erreichenden Emissionsziele. Die Konsequenz: Die Energiepreise dürften eine beträchtliche Zeit hoch bleiben.

Außerdem besteht kein Zweifel daran, dass die nicht geförderten Öl- und Gasvorkommen künftig einen Bruchteil des heutigen impliziten Wertes haben werden. Vorerst dürften die traditionellen Energiekonzerne überdurchschnittliche Cashflows und Gewinne erzielen. Wir glauben nicht, dass es sich dabei um eine Konsensansicht handelt.

Inflation bleibt weiterhin ein Thema

Schon seit geraumer Zeit befürchten Fondsmanager, dass die Inflation mehr als nur eine vorübergehende Erscheinung sein könnte. Die Zeichen stehen nicht gut. Die Teuerungsrate der Erzeugerpreise in den USA betrug im Oktober schockierende 8,6 %. Sie spiegelt die Auswirkung des Preisauftriebs im gesamten Spektrum wider – von höheren Energie- und Rohstoffpreisen bis hin zu schnell wachsenden Arbeitskosten.

Letzteres Phänomen hat viele Ökonomen überrascht: Denn ein bedeutender Anteil der Arbeitskräfte in den USA und in Europa muss erst noch an den Arbeitsplatz zurückkehren. Der Mangel an Arbeitskräften wirkt sich auf Löhne und Gehälter aus. Der durchschnittliche Stundenlohn in den USA ist mittlerweile um 5 % gestiegen. Er wird noch weiter zunehmen, da Arbeitnehmer mit steigenden Treibstoff-, Wohn- und Energiekosten konfrontiert werden.

Trotz der Abnahme der Versorgungsprobleme steht der Preisdruck im Vordergrund. Der Inflationsanstieg der Verbraucherpreise im Oktober erreichte 6,2 % – der höchste Zuwachs seit 1982 –, was uns nicht überraschte. Ein Richtungswechsel in der Preisentwicklung ist kaum abzusehen, denn die Dynamik der Konjunkturerholung scheint in allen wichtigen Regionen weltweit solide zu sein.

Margendruck wächst in vielen Branchen

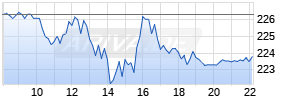

2021 verzeichneten Unternehmen bemerkenswerte Gewinnzuwächse. Die ultralockere Geld- und Fiskalpolitik stützte den schnellen Anstieg der Geschäftsaktivität nach der Zulassung der Covid-19-Impfstoffe Ende letzten Jahres. Die US-Unternehmen im S&P 500 werden 2021 voraussichtlich eine Dividende von 225 US-Dollar je Aktie ausschütten. Das entspricht einem Zuwachs von 65 % gegenüber 2020.

Die diesjährigen hohen Gewinne sind höchstwahrscheinlich ein Hinweis auf erhebliche Herausforderungen im nächsten Jahr. Einerseits haben US-Margen inzwischen Rekordstände erreicht, aber andererseits haben sich die höheren Inputkosten noch nicht ausgewirkt. Auf dem Arbeitsmarkt buhlen verschiedene Branchen um Fachkräfte. Dadurch erhöht sich der Druck auf die Margen noch zusätzlich, allen voran im Dienstleistungssektor. Damit wird es noch schwieriger, rentabel zu wirtschaften.

Preissetzungsmacht entscheidend in den kommenden ein bis zwei Jahren

Angesichts dieser Tatsachen stehen Aktien im kommenden Jahr klare Risiken bevor, zumal die Bewertungen mittlerweile verhältnismäßig ausgereizt sind (besonders in den USA). Die alte Maxime, dass Bullenmärkte nicht an Altersschwäche sterben, scheint sich derzeit zu bewahrheiten.

Ebenso ist es denkbar, dass Unternehmen in den kommenden zwölf Monaten irgendwie zurechtkommen. Sie geben Preissteigerungen an die Verbraucher weiter, deren Finanzlage generell gut ist und die angesichts steigender Löhne eine Teuerungsrate von 5 % durchaus tolerieren könnten.

Unternehmen in fragmentierten Branchen mit geringer oder keiner Produktdifferenzierung werden ihre erhöhten Kosten jedoch nicht weitergeben können.

Infolge der kräftigen Preiserhöhung von Grundrohstoffen wie Getreide, Zucker, Stahl und Kupfer scheinen aktuell die Sektoren Basiskonsumgüter und Industrie am anfälligsten. Diese Industriezweige sind zudem durch einen starken Wettbewerb gekennzeichnet.

Es gibt allerdings zwei Ausnahmen. Nestlé erhöhte die Preise um über 4 % im dritten Quartal 2021 gegenüber 2020, was sein robustes globales Kaffee-Franchise ermöglichte. Unilever und Proctor & Gamble, die im gleichen Sektor tätig sind, konnten ihre Preise hingegen nicht anheben.

Möglicherweise finden sich die besten Beispiele einer Preismacht im Technologiesektor, insbesondere bei den dominierenden Mega-Cap-Plattformen. Softwareunternehmen wie Microsoft oder Adobe, die Unternehmen, Regierungen und Haushalten wichtige Tools zur Verfügung stellen, sind in der einzigartigen Lage, ihre Abonnementgebühren jedes Jahr erhöhen zu können.

Währenddessen dominieren einige sehr große Internetplattformen den digitalen Werbemarkt, der inzwischen der wichtigste Werbekanal für Werbetreibende ist. Wir verweisen insbesondere auf Alphabet, der Muttergesellschaft von Google. In den ersten neun Monaten des Jahres sind die Umsätze von Google, gestützt durch robuste Preise, gegenüber dem Vorjahr um 45 % gestiegen.

Viele andere Software-, Internet- und Halbleiterunternehmen können regelmäßige Preiserhöhungen einplanen und gleichzeitig das Kostenwachstum äußerst niedrig halten. Im kommenden Jahr wird es sich lohnen, in diesen Bereichen nach Wachstum Ausschau zu halten.

Megatrends gewinnen an Fahrt

Lässt man die unmittelbaren Herausforderungen einmal beiseite, so gibt es zahlreiche strukturelle Faktoren, die sich im kommenden Jahrzehnt und darüber hinaus erheblich auf die Aktienmärkte auswirken dürften.

Die meisten dieser Trends (auch Megatrends bezeichnet) sind alles andere als neu. Klimawandel, Energiewende, demografischer Wandel, Gesundheitsinnovationen, Digitalisierung, Automatisierung und Urbanisierung sind seit vielen Jahren relevant. Doch nimmt ihre Bedeutung exponentiell mit dem Bevölkerungswachstum zu. In einigen Fällen hat die Pandemie den Wandel noch beschleunigt.

Selbstverständlich gibt es große Herausforderungen, die weltweit gemeistert werden müssen. Es gibt aber auch viele Gründe, die für eine erfolgreiche Bewältigung dieser Probleme sprechen. Die Entwicklung und Produktion eines revolutionären Impfstoffs nur neun Monate nach dem Ausbruch von Covid-19 zeigt, dass wir im goldenen Zeitalter der Innovation leben.

Das Zusammentreffen zahlreicher Technologien von Verarbeitungsleistung, Konnektivität, Bandbreite und Speicher bis hin zu Stromversorgung und Software löste in vielen Branchen eine Innovationswelle aus. Viele dieser Entwicklungen wären vor wenigen Jahren noch undenkbar gewesen.

Ohne die DNA-Sequenzierungstechnologie gäbe es keinen Impfstoff gegen Covid-19. In gleicher Weise ist jetzt die Energiewende möglich, und zwar dank der Fortschritte bei der Batterieleistung, der Elektrizitätserzeugung durch erneuerbare Energieträger und der Netztechnologie. Die weltweite Transformation ist im Gange, breit angelegt, allgegenwärtig und von Dauer.

Aus Investitionssicht sind die Chancen enorm. Wenn wir mit den Auswirkungen der Megatrends richtig liegen, könnte eine Investition in die betreffenden Unternehmen deutlich höhere Renditen erzeugen als ein herkömmlicher Aktienindex.

Fazit: Eine aktive Einflussnahme zahlt sich aus

Wie schon das alte englische Sprichwort sagt: „Wer nicht spricht, der weiß nichts.“ Das gilt auf jeden Fall bei Investitionen. Dennoch ist es überraschend, wie oft Anleger und Geschäftsleitungen nicht miteinander im Dialog stehen. Aktienanleger entscheiden sich gewöhnlich dazu, ihre Ansichten in erster Linie über die Stimmrechtsvertretung auszudrücken. Sie stimmen in der Regel im Einklang mit der Unternehmensleitung ab und werden dies auch weiterhin tun.

Die Welt ist komplex und verändert sich ständig. Daher ist ein regelmäßiger und konstruktiver Dialog zwischen Kapitalgebern und -Nehmern unerlässlich. Unter Umständen versteht die Geschäftsleitung nicht, welche Bedeutung ein Thema wie Nachhaltigkeit oder Sozialfürsorge für Anleger hat.

Anleger hingegen sind sich vielleicht nicht der Anstrengungen bewusst, die ein Unternehmen bei der Entwicklung eines Geschäftsmodells unternimmt, um die oben genannten Herausforderungen zu bewältigen. Die Investition hört nicht mit dem Kauf einer Aktie auf. Das aktive Engagement ist ein Muss.

Finden Sie hier weitere Artikel und Informationen von Schroders.

Die hierin geäußerten Ansichten und Meinungen stammen von dem Autor und stellen nicht notwendigerweise die in anderen Mitteilungen, Strategien oder Fonds von Schroders oder anderen Marktteilnehmern ausgedrückten oder aufgeführten Ansichten dar. Diese können sich ändern.