KORREKTUR/IPO/'WSJ': WeWork erwägt für Börsengang niedrigere Bewertung

(Korrigiert wurde in der Meldung vom 9.9.2019 um 8.37 Uhr der letzte Satz des 1. Absatzes. Es muss richtig heißen: WeWork wurde bei seiner jüngsten Finanzierungsrunde Anfang des Jahres laut US-Medienberichten mit 47 Milliarden Dollar bewertet.)

NEW YORK (dpa-AFX) - Der US-amerikanische Büroraum-Anbieter WeWork fasst angesichts weitreichender Skepsis seiner Investoren laut einem Pressebericht eine deutlich niedrigere Bewertung für den geplanten Börsengang ins Auge als zunächst angenommen. Die Muttergesellschaft denke über eine Summe nach, die sogar unter der 20 Milliarden-Dollar-Marke liegen könnte, berichtete das "Wall Street Journal" am Sonntagabend unter Berufung auf mit der Angelegenheit vertraute Personen. WeWork wurde bei seiner jüngsten Finanzierungsrunde Anfang des Jahres laut US-Medienberichten mit 47 Milliarden Dollar (Dollarkurs) bewertet.

Sorgen würde den potenziellen Anlegern unter anderem die Unternehmensführung bereiten - aber auch das Geschäftsmodell sowie die Fähigkeit, Profite bei anhaltendem Wachstum zu generieren, schreibt das Blatt. So hatte das Unternehmen im vergangenen Geschäftsjahr einen Verlust von 1,61 Milliarden Dollar ausgewiesen. Dazu habe Mitgründer und Unternehmenschef Adam Neumann zuletzt hunderte Millionen Dollar an eigenen Aktien und Darlehen verkauft. Darüber hinaus kontrolliere er eine Mehrheit aller Stimmrechte und habe sein Gewicht an sogenannten "Supervoting-Shares" zuletzt verdoppelt, heißt es in dem Bericht.

Der Start einer Roadshow zur Bewerbung des Börsengangs sei aktuell trotz allem für diesen Montag geplant, hieß es weiter im 'WSJ'. Parallel dazu würde sich die Muttergesellschaft aber mit ihren Investoren treffen, um Maßnahmen für eine größeres Interesse potenzieller Anleger auszuloten. Das Unternehmen stehe unter anderem in Gesprächen mit seinem größten Investor Softbank

Die Pläne für den WeWork-Börsengang waren bereits Ende April bekannt geworden. So hatte das Unternehmen im Dezember einen entsprechenden Antrag bei der SEC eingereicht. Im September hatte WeWork laut Bloomberg einen Emissionserlös zwischen drei und vier Milliarden Dollar ins Auge gefasst. Damit würde es sich um den zweitgrößten Börsengang des Jahres handeln, nach dem des Fahrdienstleisters Uber

ARIVA.DE Börsen-Geflüster

Weiter abwärts?

| Kurzfristig positionieren in Uber Technologies Inc. | ||

|

HS4W7U

| Ask: 1,03 | Hebel: 18,44 |

| mit starkem Hebel |

Zum Produkt

| |

|

HS4W7Y

| Ask: 2,24 | Hebel: 4,24 |

| mit moderatem Hebel |

Zum Produkt

| |

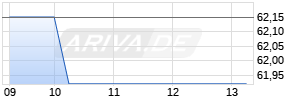

Kurse

|

Mehr Nachrichten zur Uber Technologies Inc. Aktie kostenlos abonnieren

(Mit der Bestellung akzeptierst du die Datenschutzhinweise)

Hinweis: ARIVA.DE veröffentlicht in dieser Rubrik Analysen, Kolumnen und Nachrichten aus verschiedenen Quellen. Die ARIVA.DE AG ist nicht verantwortlich für Inhalte, die erkennbar von Dritten in den „News“-Bereich dieser Webseite eingestellt worden sind, und macht sich diese nicht zu Eigen. Diese Inhalte sind insbesondere durch eine entsprechende „von“-Kennzeichnung unterhalb der Artikelüberschrift und/oder durch den Link „Um den vollständigen Artikel zu lesen, klicken Sie bitte hier.“ erkennbar; verantwortlich für diese Inhalte ist allein der genannte Dritte.