Die alte Börsenweisheit "Sell in may and go away" hat durchaus eine statistische Berechtigung. Wie wirkt sich dies auf den DAX-Start zur neuen Handelswoche aus?

Die vergangene Handelswoche stand im Zeichen der Notenbanken. Bereits im Vorfeld glänzte der Aktienmarkt mit hohen Aufschlägen und entwickelte sich sehr positiv:

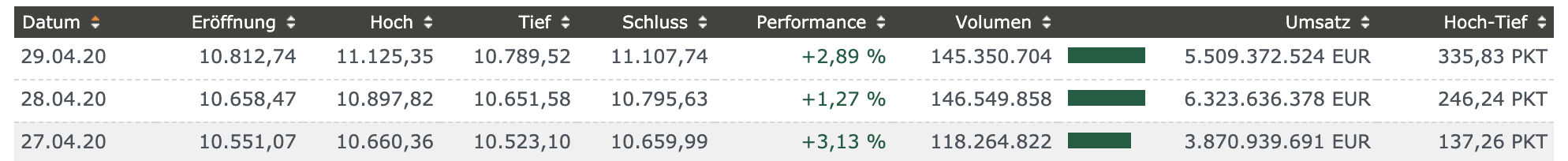

Entwicklung der DAX-Handelstage vor der FED-Sitzung

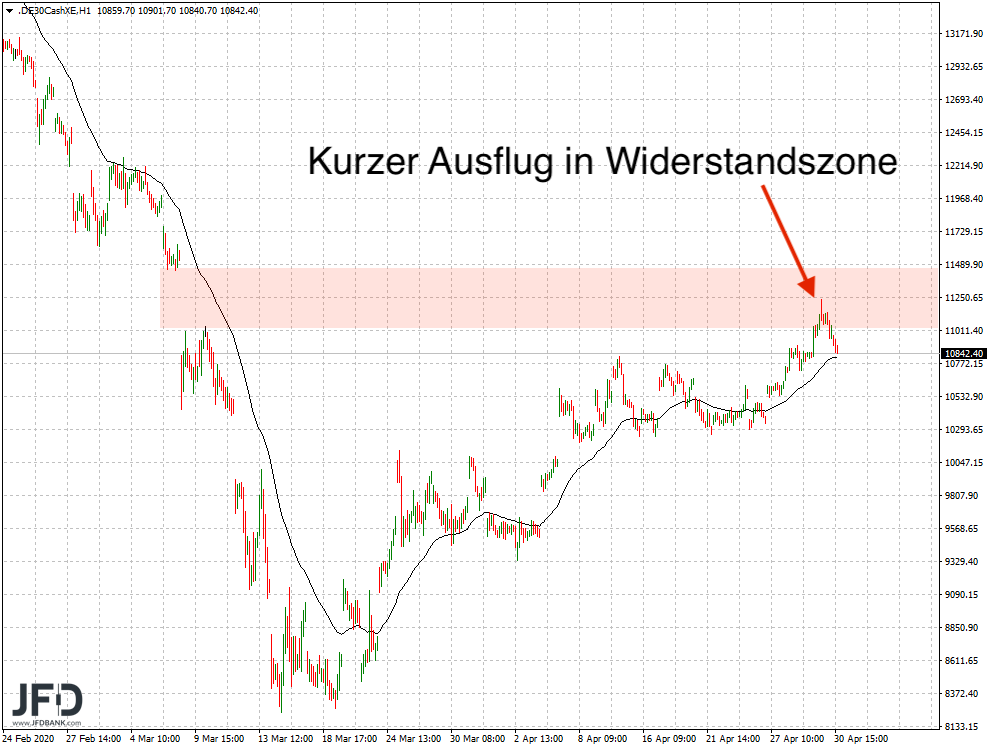

Entwicklung der DAX-Handelstage vor der FED-Sitzung Mit dem Überspringen der runden 11.000er-Marke am Mittwoch stand der DAX sogar direkt an seiner Widerstandszone und dem größeren GAP im mittelfristigen Chartbild (Rückblick Mittwochabend):

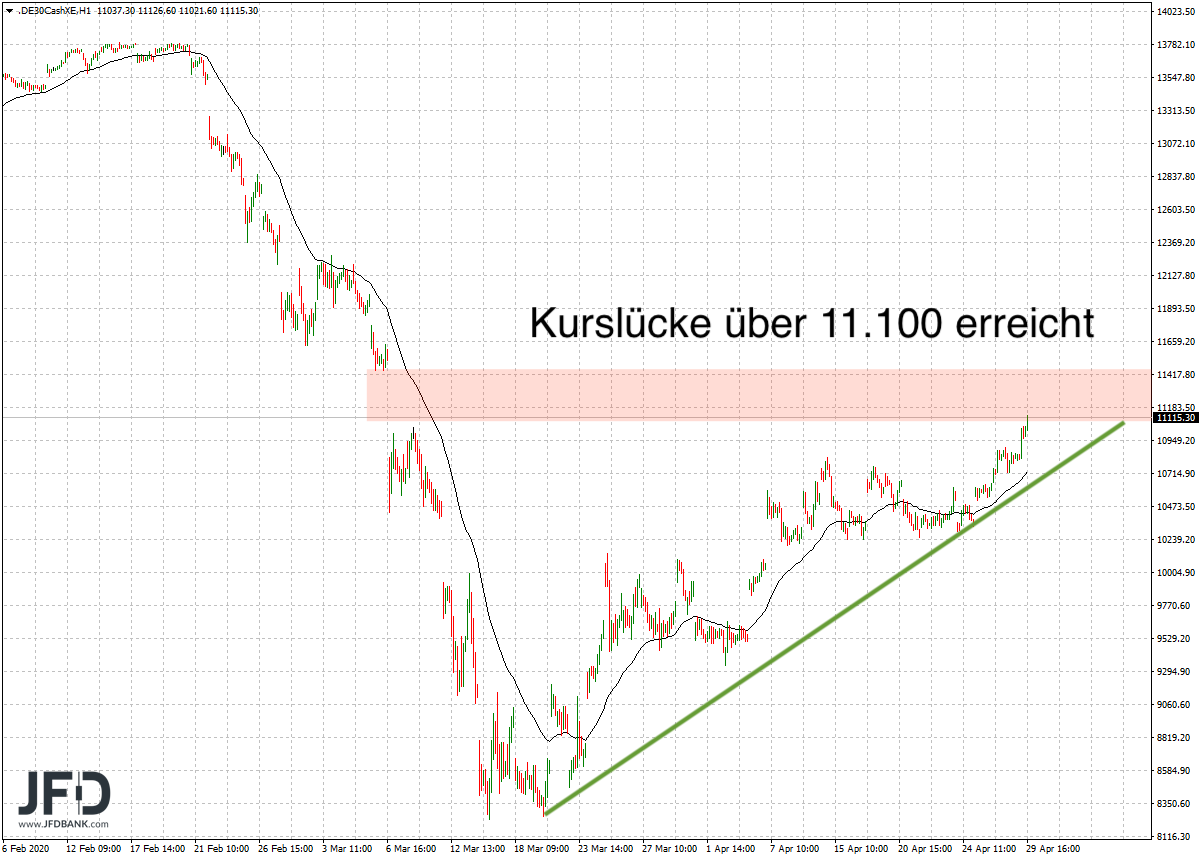

DAX am Donnerstag vor Widerstandszone

DAX am Donnerstag vor Widerstandszone Doch die Euphorie, die eine Kombination aus Hoffnung auf einen möglichen Wirkstoff gegen Covid19 und der Aussicht auf weitere Liquidität seitens der Notenbanken darstellte, verpuffte bereits am Donnerstag.

Hier konnte vom Startniveau aus der Schwung der Vortage nicht beibehalten werden und es musste nach dem GAP-close sogar die runde 11.000er-Marke aufgegeben werden. Trotz Versicherungen der EZB-Präsidentin Lagarde, alles Notwendige für die Wirtschaft zu unternehmen, resignierten die Anleger.

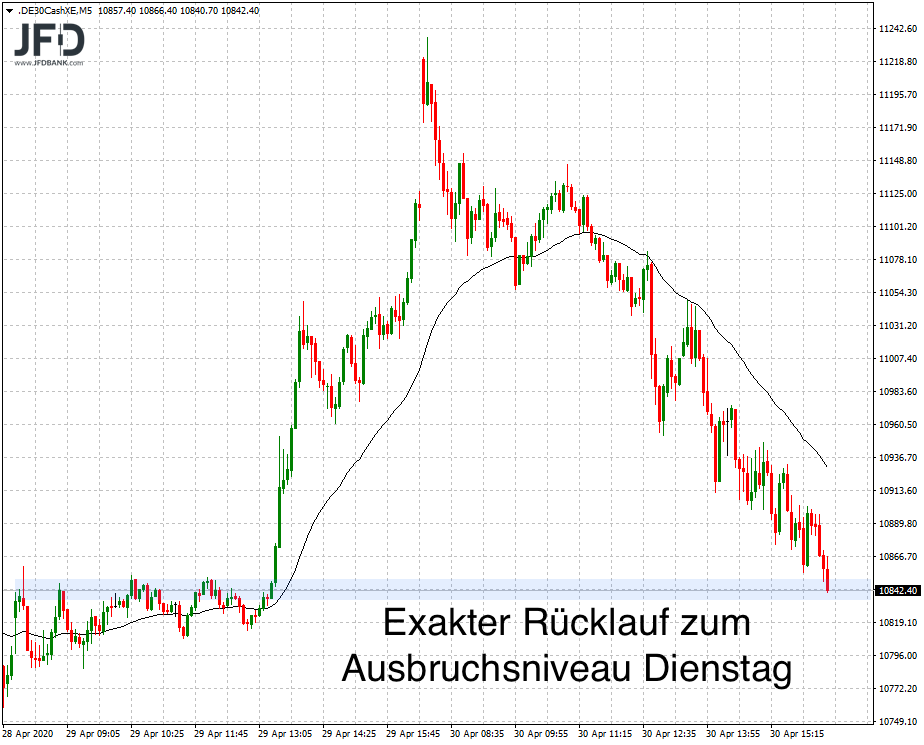

Charttechnisch kam es zu einem kompletten Abverkauf der Mittwoch-Bewegung zur Schwelle 11.850, die wir als kleinen Aufschlag nach dem Dienstag bereits sahen:

DAX korrigierte am Donnerstag den Mittwoch komplett

DAX korrigierte am Donnerstag den Mittwoch komplett Nachbörslich kam es dann zu Kursen unter 10.800 Punkten, vor allem per Indikation am Freitag. Hier sorgten die "Nachwehen" der Wirtschaftsdaten aus den USA mit einem stärker gefallenen Bruttoinlandsprodukt (Erwartung -4,0 Prozent) und erneut kräftigen Zuwächsen bei den Erstanträgen auf Arbeitslosenunterstützung für weitere Verunsicherung.

Das GDP fällt historisch betrachtet so stark wie seit dem Jahr 2009 und hinterläßt in der Wirtschaft, auch wenn einige Quartalszahlen in der Vorwoche sehr positiv anmuteten, entsprechende Spuren. Folgende Grafik habe ich von Bloomberg entnommen:

US-BIP im Verlauf, Grafik von Bloomberg

US-BIP im Verlauf, Grafik von Bloomberg Blickt man nach Europa, sehen diese Daten nicht wesentlich besser aus. Für die Eurozone wird ein Rückgang beim BIP von 3,8 Prozent verzeichnet, Frankreich trifft es mit 5,8 Prozent noch schlimmer, Italien meldet 4,7 Prozent und Spanien 5,2 Prozent.

Diesen harten Rückschlag sieht man in den Charts der Aktienmärkte nicht wirklich, da die jüngste Erholung hier sehr dynamisch verlief und von Hoffnung und Liquidität gespeist wurde. Doch letztlich werden diese Bewegungen auch immer wieder von den Fakten eingeholt.

Muss man daher auf "Sell in may...." setzen?

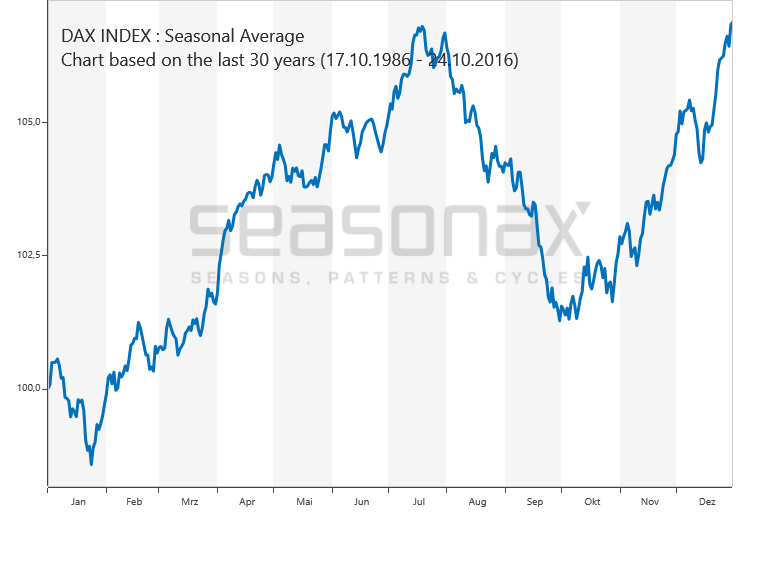

Dieser Börsenspruch hat seine Daseinsberechtigung im historischen Fakt, dass viele Händler und damit auch die Entscheider am Kapitalmarkt in den Sommermonaten Urlaub machen und das Handelsvolumen hier stark nachlässt. Entsprechende Trends sind daher eher kurzfristig zu finden. In Summe haben die Sommermonate eine leicht negative Performance. Starke Börsenphasen sind im langfristigen Verlauf von September bis Juli zu finden, wie folgende Auswertung von Seasonalcharts aufzeigt:

DAX im saisonalen Muster 30 Jahre

DAX im saisonalen Muster 30 Jahre Als Statistik ist dennoch der Ausspruch "Sell in may..." durchaus spannend, wenn auch keine 100%-Schablone für jedes Börsenjahr. Im vergangenen Jahr war beispielsweise der Juni mit mehr als 6 Prozent ein sehr guter Monat und die Verluste im ersten Quartal - als Januar, Februar und März jeweils Monate waren, die teilweise sehr starke Verluste aufwiesen - stimmen mit der Statistik ebenso wenig überein.

Doch womöglich haben dies einige Marktteilnehmer im Hinterkopf. So fiel die Wall Street am Freitag, als in Deutschland der 1. Mai als Feiertag keinen Börsenhandel bot, deutlich. Allein der Dow Jones verlor mehr als 600 Punkte.

Für den DAX ist nach dem Rücklauf am Donnerstag der Widerstand im Chartbild deutlich zu sehen:

Mittelfristiger DAX-Widerstand

Mittelfristiger DAX-Widerstand Die rot markierte Kurslücke ist zwar kleiner geworden, deckelt jedoch den Aktienindex und bremst damit die Dynamik der ersten Handelstage der Vorwoche deutlich ein. So deutlich, dass wir hier am Aufwärtstrend notieren und diesen ggf. gleich am Montag einem Test unterziehen:

DAX-Trendlinie vor Test

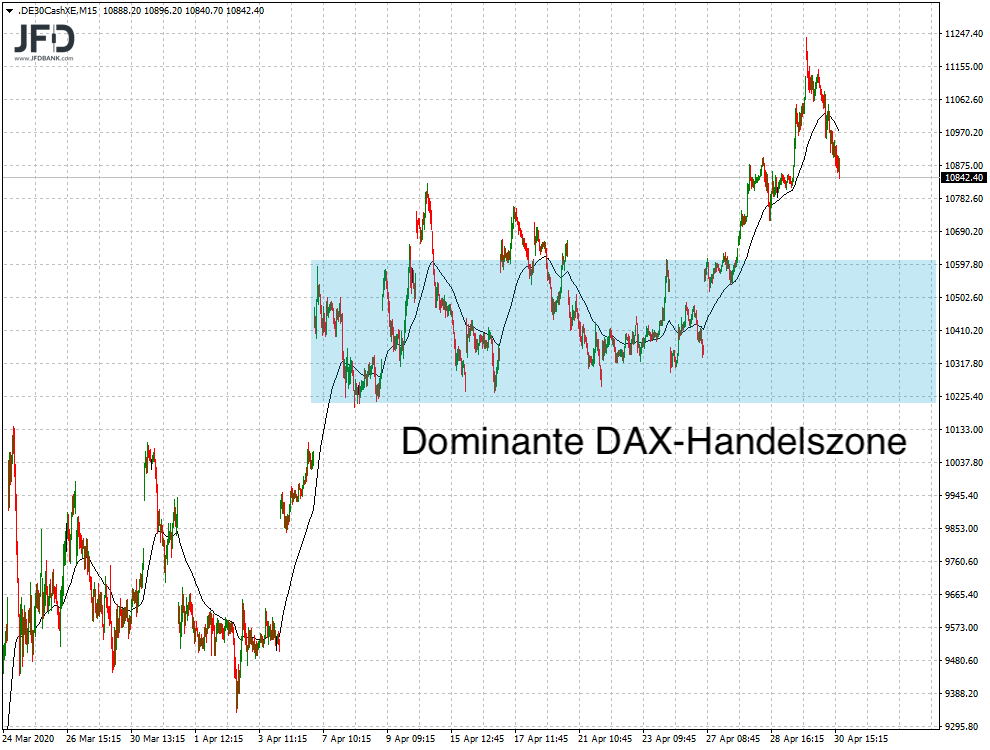

DAX-Trendlinie vor Test Ein Durchbruch könnte hier erneut für Verunsicherung sorgen und die alten Widerstände, die nun als Unterstützung im Chart verankert sind, auf die Agenda rufen. Hierbei denke ich vor allem an die Handelsspanne zwischen 10.600 und 10.200 Punkten:

Alte Handelszone im DAX = Neue Handelszone?

Alte Handelszone im DAX = Neue Handelszone? Das Eintauchen in diese Zone mit Kursen unter 10.600 wäre ein Indiz, diese Range erneut zu durchlaufen.

Augenmerk liegt danach wieder auf der 10.200/10.250 und damit auf der unteren Begrenzung dieser Range. Sollte der Markt diese Unterstützung nicht wahrnehmen, so droht ein Kippen des Gesamtbildes und damit ein Ende der positiven Korrektur innerhalb der noch immer bestehenden Corona-Krise. Dort sehe ich quasi die Schwelle zu einem größerem Umschwung am Markt mittelfristig:

Short-Signal im DAX

Short-Signal im DAX Bis dahin ist jedoch noch genug Platz und Zeit für die Bullen, das Chartbild entsprechend abzufedern.

Immerhin performte der DAX im April um 12 Prozent und die Wall Street legte den stärksten April seit 80 Börsenjahren aufs sprichwörtliche "Parkett". Eine normale Korrektur der Bewegung ist daher nicht schlimm, solange diese nicht zu heftig ausfällt.

Zu achten ist aus meiner Sicht daher auf die gezeigte Marke um 10.200 Punkte, welche Signalwirkung hat und dann auch die runde psychologische Schwelle an der 10.000 wieder durchbrechen könnte. Spannend dürften daher die nächsten Wirtschaftsdaten sein.

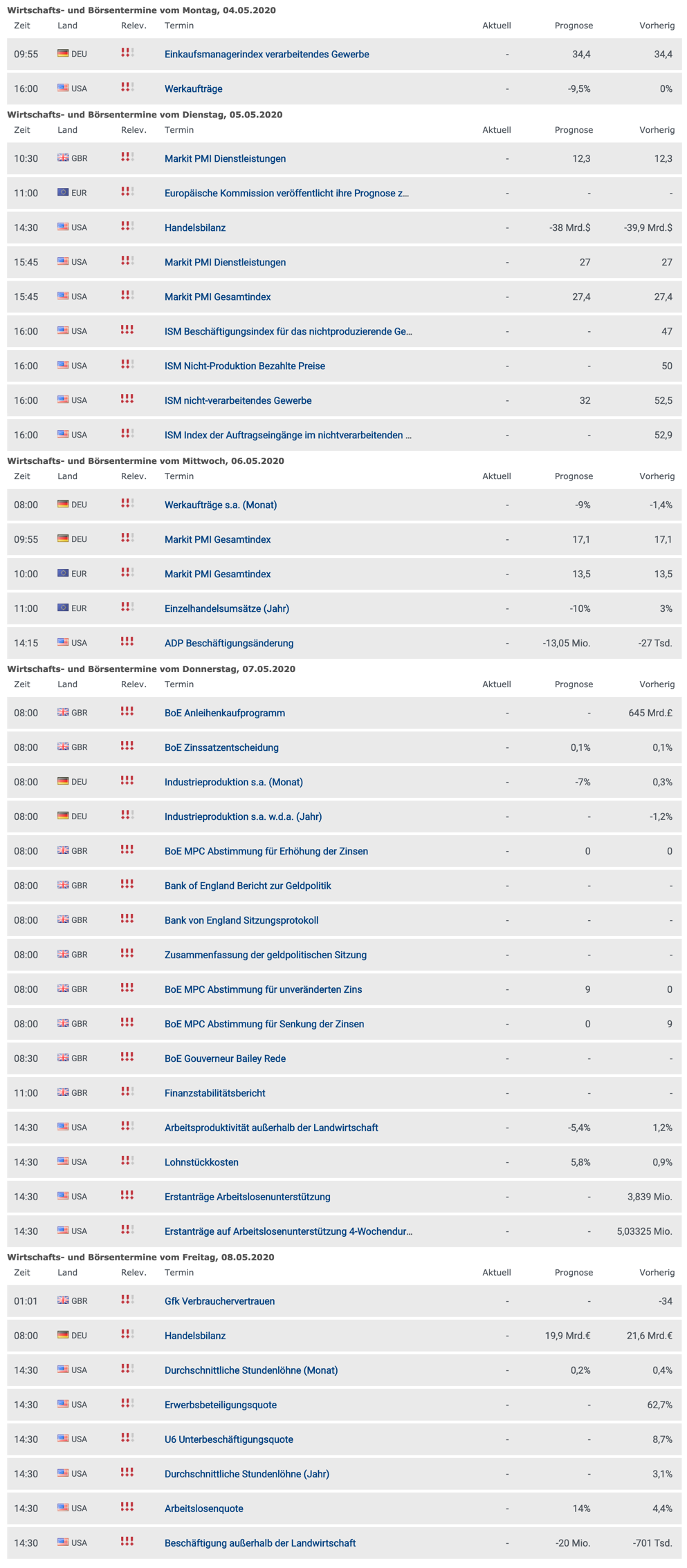

Am Montag blicken wir 9.55 Uhr auf den Einkaufsmanagerindex des verarbeitenden Gewerbes aus Deutschland. 16.00 Uhr sind dann die Werkaufträge aus den USA wichtig.

Der Dienstag steht im Zeichen der Markit PMI Dienstleistungen. Dieser Indikator wird 10.30 Uhr aus Grossbritannien und 15.45 Uhr aus den USA veröffentlicht. Zudem dürfte die US-Handelsbilanz 14.30 Uhr und der ISM-Index des nicht-verarbeitenden Gewerbes in den USA um 16.00 Uhr wichtig werden.

Mittwoch folgt 9.55 Uhr der Markit PMI Gesamtindex für Deutschland und 10.00 Uhr für Europa. Aus den USA werden 14.15 Uhr die Änderung der Beschäftigtenzahl seitens der ADP-Agentur vermeldet - ein weiterer wichtiger Indikator zum US-Arbeitsmarkt.

Der Donnerstag startet 8.00 Uhr mit der Industrieproduktion aus Deutschland und im weiteren Tagesverlauf mit dem Sitzungsprotokoll der Bank of England. 14.30 Uhr gilt der Blick wieder den neuen Daten des US-Arbeitsmarktes mit der Arbeitsproduktivität und den wöchentlichen Erstanträgen auf Arbeitslosenunterstützung.

Die größere Zahl ist dann die offizielle Arbeitslosenquote aus den USA am Freitag 14.30 Uhr. Zusammen mit der Erwerbsbeteiligungsquote und den durchschnittlichen Stundenlöhnen wird ein umfassenderer Blick auf die Verfassung der amerikanischen Wirtschaft möglich.

Alle Prognosen der Daten finden Sie in folgender Übersicht:

Wirtschaftstermine der KW19/2020

Wirtschaftstermine der KW19/2020 Starten Sie mit diesem Hintergrundwissen zur Mai-Statistik und den aufgezeigten Chartmarken gut vorbereitet in den neuen Börsenmonat.

Viel Erfolg wünscht hierbei Andreas Bernstein (Bernecker1977)

Schauen Sie gerne für weitere Meinungen in den Trading-Chat oder im Forum unter:

https://www.ariva.de/forum/2020-qv-gdaxi-dj-gold-eurusd-jpy-566939?page=400#bottom

*Platzierte Produkte/Tools sind entsprechend markiert und Werbung.

Risikohinweis: Der Handel mit Finanzprodukten ist risikoreich. Sie können Ihr eingesetztes Kapital verlieren. Diese Analyse ist keine Handelsempfehlung und enthält lediglich unverbindliche Analysen und Prognosen zu den gegenwärtigen und zukünftigen Marktverhältnissen. Sämtliche in dieser Publikation getroffenen Angaben dienen der Information. Sie dürfen nicht als Angebot oder Empfehlung für Anlageentscheidungen verstanden werden.