Top-News

Edel - Mixed media

Donnerstag, 21.02.2019 13:00 von Edison Investment Research - Aufrufe: 368

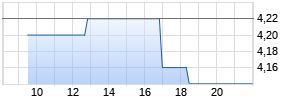

Edel’s FY18 results showed a 6% sales increase and 7% improvement in EBITDA as it benefited from continued demand for vinyl and subsidiary Kontor New Media’s strong positioning in digital music. H2 was markedly tougher, as foreshadowed in the November trading update, reflecting pressure on the book publishing, one-off issues at Pandastorm Pictures and a write-down at Edel Italy. Guidance for FY19 indicates broadly stable revenues but significantly improved profitability, benefiting from the major investment programme completed in FY18. The shares trade at a clear discount to global entertainment content and publishing stocks, partly explained by the limited market liquidity.

Werbung

Mehr Nachrichten kostenlos abonnieren

E-Mail-Adresse

Bitte überprüfe deine die E-Mail-Adresse.

Benachrichtigungen von ARIVA.DE

(Mit der Bestellung akzeptierst du die Datenschutzhinweise)

(Mit der Bestellung akzeptierst du die Datenschutzhinweise)

-1

Vielen Dank, dass du dich für unseren Newsletter angemeldet hast. Du erhältst in Kürze eine E-Mail mit einem Aktivierungslink.

Hinweis: ARIVA.DE veröffentlicht in dieser Rubrik Analysen, Kolumnen und Nachrichten aus verschiedenen Quellen. Die ARIVA.DE AG ist nicht verantwortlich für Inhalte, die erkennbar von Dritten in den „News“-Bereich dieser Webseite eingestellt worden sind, und macht sich diese nicht zu Eigen. Diese Inhalte sind insbesondere durch eine entsprechende „von“-Kennzeichnung unterhalb der Artikelüberschrift und/oder durch den Link „Um den vollständigen Artikel zu lesen, klicken Sie bitte hier.“ erkennbar; verantwortlich für diese Inhalte ist allein der genannte Dritte.