Bullenmarkt: Reich mit Öl-Aktien: Ölpreis-Volatilität ausnutzen mit Tricks von Goldman Sachs

Angesichts der hochvolatilen Ölpreise ist es für Anleger riskant in Öl-Aktien zu investieren. Goldman Sachs empfiehlt eine Strategie: Nur die am stärksten und am wenigsten volatilen Titel. Beispiele!

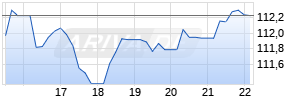

Die Ölpreise stiegen am 6. März auf 130 US-Dollar pro Barrel. Danach fielen sie um 27 Prozent auf 95 US-Dollar, bevor sie erneut auf 103 US-Dollar anstiegen. Diese Volatilität ließ auch Öl-Aktien schwanken. Ölaktien können stark zulegen, wenn die Rohölpreise ansteigen, aber auch schnell viel verlieren, wenn sie fallen.

Beta-Barbell-Strategie

Der Analyst Neil Mehta von Goldman Sachs schlägt eine Strategie namens "Beta-Barbell" vor: Energietitel mit dem höchsten und dem niedrigsten Beta-Wert zu kaufen und alles dazwischen zu ignorieren.

Der Beta-Wert gibt die Beziehung zwischen der Kursentwicklung einer Aktie und einem Index an. Er zeigt die Sensitivität des Aktienkurses auf die Veränderung des Indexstands. Ein Beta-Faktor größer Eins bedeutet demnach, dass die Aktie stärker schwankt als der Gesamtmarkt.

Barbell ist Englisch und bedeutet Langhantel. Die Strategie kombiniert entgegengesetzte Gewichtungen, die beide überlappend oder auch zeitlich verschoben gut laufen können. Am Ende soll diese Strategie wie eine Langhantel im Gleichgewicht stehen und damit für Stabilität im Depot sorgen.

Die Idee: Wenn die Ölpreise steigen, werden die Aktien mit dem höchsten Beta besser abschneiden und dem Portfolio einen großen Gewinnschub verleihen. Fällt der Rohölpreis, federn die Aktien mit niedrigerem Beta den Rückgang ab.

"Angesichts des sehr volatilen Rohstoffpreisumfelds empfehlen wir weiterhin die Beta-Barbell-Strategie. Dabei bevorzugen wir Unternehmen, bei denen wir eine im Verhältnis zur Qualität der Vermögenswerte unverhältnismäßige Bewertung sehen und die einen hohen freien Cashflow aufweisen. Die derzeitige Volatilität könnte höhere Kapitalrenditen als die durchschnittliche Analystenprognose bieten", erklärt Neil Mehta von Goldman Sachs.

ARIVA.DE Börsen-Geflüster

Kurse

|

|

|

|

|

|

|

|

|

Mehta bevorzugt Pioneer Natural Resources und Diamondback Energy für ein niedriges Beta. Ovintiv und Antero Resources für den riskanteren Teil des Portfolios.

Beispiele für das Portfolio

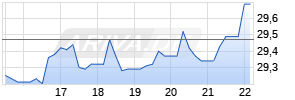

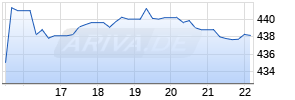

Die Dow Jones Market Data Group untersuchte die Unternehmen, die sich am stärksten und am wenigsten bewegten, wenn der Ölpreis im vergangenen Jahr um ein Prozent stieg oder fiel. Kosmos Energy gehörte zu den schwankungsanfälligsten Titeln und bewegte sich im Durchschnitt um 0,8 Prozent, wenn der Ölpreis um ein Prozent oder mehr stieg. Wie Barron's berichtet, ist Kosmos Verschuldung höher als die Marktkapitalisierung der Ölgesellschaft, was das Unternehmen besonders anfällig für Ölpreisschwankungen macht.

Kosmos gilt daher als riskante Wette. Gewinnprognosen des Unternehmens sind laut FactSet seit dem 28. Februar um 26 Prozent gestiegen. Die Umsatzprognosen dürften laut Barron's um etwa 36 Prozent steigen, wenn der Rohölpreis wieder seinen jüngsten Höchststand erreicht.

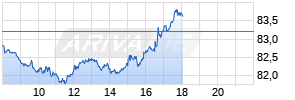

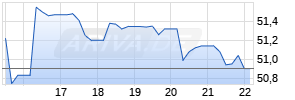

ConocoPhillips sei eine gute Wahl für den risikoärmeren Teil des Portfolios. Das Unternehmen bewegt sich im Durchschnitt nur um 0,4 Prozent, wenn der Ölpreis um ein Prozent oder mehr steigt. Zum Teil sei dies auf die Schuldenlast zurückzuführen, die weniger als zehn Prozent des Unternehmenswertes beträgt. Außerdem sind die Gewinnprognosen seit Ende Februar um 18 Prozent gestiegen. Das Abwärtsrisiko ist damit viel geringer als bei Kosmos.

Autorin: Gina Moesing, wallstreet:online Zentralredaktion

Mehr Nachrichten zur Goldman Sachs Group Inc Aktie kostenlos abonnieren

(Mit der Bestellung akzeptierst du die Datenschutzhinweise)

Hinweis: ARIVA.DE veröffentlicht in dieser Rubrik Analysen, Kolumnen und Nachrichten aus verschiedenen Quellen. Die ARIVA.DE AG ist nicht verantwortlich für Inhalte, die erkennbar von Dritten in den „News“-Bereich dieser Webseite eingestellt worden sind, und macht sich diese nicht zu Eigen. Diese Inhalte sind insbesondere durch eine entsprechende „von“-Kennzeichnung unterhalb der Artikelüberschrift und/oder durch den Link „Um den vollständigen Artikel zu lesen, klicken Sie bitte hier.“ erkennbar; verantwortlich für diese Inhalte ist allein der genannte Dritte.