Nach einem versöhnlich ausgeklungenen Aktienjahr 2016 kommt es in diesem Jahr zum Schwur. Vor allem das I. Tertial wird von großer Unsicherheit geprägt sein. So spricht ein US-Präsident Trump für überraschende Strukturbrüche. Seine Polit-Agenda ist immer noch unausgegoren und lädt zu Kursschwankungen förmlich ein. Erschwerend kommt der EU-Austrittsantrag Großbritanniens im März hinzu, der den Startschuss für harte Brexit-Verhandlungen mit auch außenwirtschaftlichen Reibungsverlusten für Deutschland markiert. Nicht zuletzt stellen die Nationalwahlen in den Niederlanden und Frankreich Euro-politische Risiken dar. Und dennoch sollten keinesfalls nur die Risiken beachtet werden: Kein Risiko ohne Chance!

Wes Brot ich ess, des Lied ich sing!

Am 20. Januar 2017 wird Donald Trump der 45. Präsident der USA. Ohne Frage, ein klarer amerikanischer Handelsprotektionismus würde exportsensitive Aktienmärkte wie Deutschland empfindlich treffen. Bislang scheinen jedoch eher China und Mexiko die handelspolitischen Feindbilder der neuen US-Administration zu sein. Auch wenn Trump allgemein von Importzöllen spricht, wurden europäische Exportländer und vor allem Deutschland seit seinem Wahlsieg rhetorisch verschont. Das liegt auch daran, dass China geostrategisch gegenüber einem politisch zerstrittenen Europa eine ernstzunehmende Konkurrenz ist.

Dennoch werden die USA insbesondere von Deutschland viel Engagement zur europäischen Wirtschaftsankurbelung und vor allem über den Abbau seines Exportüberschusses verlangen. Dieser ist den Amerikanern schon lange ein Dorn im Auge. Zum Wohle des deutschen Außenhandels wird sich die Bundesregierung auf der Makroebene „folgsam“ zeigen. Die USA sind der größte Importeuer deutscher Produkte und Dienstleistungen.

Geeignete Besänftigungsstrategien wären staatliche Infrastrukturmaßnahmen in Straßen, Brücken, Energiewende, Netzausbau und Bildung, die auch ausländische Unternehmen profitieren ließen. Mit Sparen als politischem Selbstzweck werden Wachstumspotenziale verschenkt. Mit Blick auf die teilweise überholte industrielle Basis sind diese Investitionen ohnehin überfällig. Sie würden die Binnenkonjunktur stärken und damit dem deutschen Leistungsbilanzüberschuss entgegenwirken.

Geeignete Besänftigungsstrategien wären staatliche Infrastrukturmaßnahmen in Straßen, Brücken, Energiewende, Netzausbau und Bildung, die auch ausländische Unternehmen profitieren ließen. Mit Sparen als politischem Selbstzweck werden Wachstumspotenziale verschenkt. Mit Blick auf die teilweise überholte industrielle Basis sind diese Investitionen ohnehin überfällig. Sie würden die Binnenkonjunktur stärken und damit dem deutschen Leistungsbilanzüberschuss entgegenwirken.

Auch auf Mikroebene zeichnen sich bereits Abwehrmechanismen gegen Handelsprotektionismus und Importzölle ab. Toyota, Ford und Fiat Chrysler betreiben bereits Good Will-Maßnahmen, in dem sie verkünden, nicht in Mexiko, sondern in den USA Produktionsstätten auszuweiten. Kürzlich hat Amazon bekanntgegeben, 100.000 neue Stellen in den USA zu schaffen. Auch deutsche Unternehmen werden sich dieser Blaupause bedienen. So spricht Volkswagen bereits davon, „amerikanischer“ werden zu wollen.

Mit diesem „vorauseilenden Gehorsam“ hofft Deutschland insgesamt weiter möglichst frei von Handelsbeschränkungen Zugang zum wachstumsstarken US-Markt zu haben.

Großbritanniens Eintritt in den Austritt bereitet noch wenig Angst

Bis Ende März will das Vereinigte Königreich seinen EU-Austrittsantrag stellen und die Austrittsverhandlungen starten. Stoisch wird die Wiedergewinnung der kompletten Kontrolle über die Immigration wie ein ideologischer Fetisch hochgehalten, dem alles, selbst der Zugang zum EU-Binnenmarkt als dem größten Wirtschaftsraum der Welt, untergeordnet wird. Die Londoner Regierung scheint die Hoffnung zu hegen, dass sich in den langwierigen Austrittsverhandlungen Kompromisse für die weitere Teilnahme am freien Wirtschafts- und Dienstleistungsverkehr mit der EU ergeben könnten. Vielleicht erwartet London sogar eine fortgesetzte politische Entfremdung innerhalb der EU, was die Verfolgung britischer Interessen vereinfachte. Die EU kann aber grundsätzlich kein Interesse daran haben, Großbritannien entgegenzukommen. Ansonsten würden auch bei anderen EU-Ländern schlafende Hunde geweckt. Ein Exit muss wehtun.

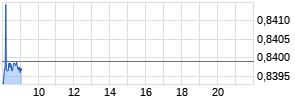

Die Aussichten auf diesen Hard Brexit, der die britische Wirtschaft wortwörtlich hart treffen würde, haben zu einer Abwertung des britischen Pfunds geführt. Interessanterweise ist die Reaktion am britischen Aktienmarkt gegenteilig. Offensichtlich wird das schwache Pfund als Instrument der Steigerung der Wettbewerbsfähigkeit britischer Unternehmen betrachtet.

Hier deutet sich eine längerfristige Gefahr für den deutschen Industriestandort an. Großbritannien könnte versuchen, über verbesserte Standortbedingungen durch Steuersenkungen, Lohndumping und eben auch Währungsabwertung zu einem ernsten deutschen Konkurrenten zu werden. Volkswirtschaftlich steht Großbritannien nach dem Brexit mit dem Rücken zur Wand. Eine britische Reindustrialisierung – eine 180°-Wende der Wirtschaftspolitik Thatchers – wäre eine Auswegmöglichkeit. Dies wird jedoch ein langfristiger Prozess sein, der aktuell jedoch noch kaum thematisiert wird.

Hier deutet sich eine längerfristige Gefahr für den deutschen Industriestandort an. Großbritannien könnte versuchen, über verbesserte Standortbedingungen durch Steuersenkungen, Lohndumping und eben auch Währungsabwertung zu einem ernsten deutschen Konkurrenten zu werden. Volkswirtschaftlich steht Großbritannien nach dem Brexit mit dem Rücken zur Wand. Eine britische Reindustrialisierung – eine 180°-Wende der Wirtschaftspolitik Thatchers – wäre eine Auswegmöglichkeit. Dies wird jedoch ein langfristiger Prozess sein, der aktuell jedoch noch kaum thematisiert wird.

In der Zwischenzeit wird die deutsche Exportindustrie, wenn sich tatsächlich ein Hard Brexit abzeichnet, einerseits behindert. Großbritannien ist der drittgrößte Importeur Deutschlands.

Doch andererseits werden immer mehr britische Unternehmen ihren Firmensitz in die Rest-EU verlagern, um den Zugang zum EU-Binnenmarkt nicht zu verlieren. Vor allem Banken werden die Verlagerung von Arbeitsplätzen auch nach Deutschland als etabliertem Wirtschafts- und Finanzstandort und politisch sicherem Hafen der Eurozone vorantreiben. Deutschland ist die nächste, weil attraktivste Standortalternative. Dieser Effekt wird die Binnenkonjunktur stützen.

Auch der deutsche Leitindex DAX reagiert auf das Thema Brexit bislang sehr entspannt.

Politische Klippen in Europa werden durch die EZB umschifft

Politische Klippen in Europa werden durch die EZB umschifft

In den Niederlanden wird am 15. März gewählt, in Frankreich findet die Präsidentschaftswahl am 23. April statt und auch in Italien drohen angesichts einer Übergangsregierung Neuwahlen. Ein Aktien-GAU wären nationale Wahlergebnisse, die zu Regierungen führen, die den Austritt aus der Gemeinschaftswährung befürworten. Wenn mittlerweile schon der Grexit als Gefahr für den Zusammenhalt der Eurozone gilt, ist es ein Nexit, Frexit oder Italexit erst recht.

Eine großzügige Staatsschuldenaufnahme von Italien, Frankreich und anderen prekären Euro-Ländern mit Renditesubventionierung durch die EZB ist abzusehen, um Wähler mit Konjunktur- und Sozialprogrammen von Europa zu überzeugen. Stabilitätspolitisch hoch verwerfliche Maßnahmen nimmt die Euro-Politik in Kauf, um den Zusammenhalt der Eurozone zu gewährleisten. Zumindest auf Zeit werden damit die (sozial-)politischen Probleme Europas auch im Sinne einer Beruhigung der europäischen Finanzmärkte entschärft.

Marktlage – Aktienrisiken sollten nicht überbetont werden

Insgesamt gibt es keinen Grund für vollmundigen Aktienpessimismus im Kapitalmarktjahr 2017. Vielmehr ist von einem zweigeteilten Aktienjahr 2017 auszugehen. Nach einem von Unsicherheit und Kursschwankungen geprägten I. Tertial ist bei Abarbeitung der Risikofaktoren ab Frühsommer mit nachhaltig steigenden Aktienmärkten zu rechnen.

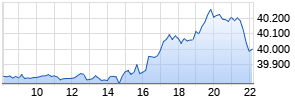

Gemessen an der Wertentwicklung des deutschen Leitindex DAX 30 gegenüber seinem US-Pendant Dow Jones Industrial Average, die sich in etwa gleich entwickeln, scheinen deutsche Aktienanleger den Trump-Effekt eher als Chance denn als Risiko zu betrachten.

Die Weltbank prognostiziert für 2017 mit 2,7 Prozent nach 2,3 im vergangenen Jahr eine spürbare Verbesserung der Weltkonjunktur. Positiveffekte der Trumponomics sorgen sogar für Aufwärtsrisiken. Vor diesem Hintergrund könnte sich auch der verhaltene Konjunkturausblick des Bundesverbands der Deutschen Industrie für die deutsche Wirtschaft mit einer Wachstumsrate von 1,5 Prozent als zu nüchtern herausstellen.

Die Weltbank prognostiziert für 2017 mit 2,7 Prozent nach 2,3 im vergangenen Jahr eine spürbare Verbesserung der Weltkonjunktur. Positiveffekte der Trumponomics sorgen sogar für Aufwärtsrisiken. Vor diesem Hintergrund könnte sich auch der verhaltene Konjunkturausblick des Bundesverbands der Deutschen Industrie für die deutsche Wirtschaft mit einer Wachstumsrate von 1,5 Prozent als zu nüchtern herausstellen.

Mit dem Start der US-Berichtsaison für das IV. Quartal 2016 dürfte der verhaltene Gewinntrend von Corporate America ein Ende finden, zumindest in den Ausblicken. Sie dürften von einer verbesserten Konjunkturdynamik und Preissetzungsmacht der Unternehmen sowie höheren Rohstoffpreisen geprägt sein. Das gilt insbesondere für die US-Banken, die zukünftig weniger stark reguliert werden sollen. Fundamentale Aktienqualitäten werden also insgesamt größer.

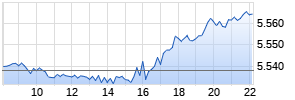

In Deutschland werden Schätzungen zufolge 2017 voraussichtlich 21 DAX-Unternehmen ihre Dividendenzahlungen erhöhen und insgesamt etwa vier Prozent mehr ausschütten als im bisherigen Rekordjahr 2016. Mit Blick auf eine weiter üppige Geldpolitik der EZB und damit niedriger Zinsen und Anleiherenditen bleiben alternative Dividendenrenditen wertvoll.

Der Ausblick für russische Aktien verbessert sich weiter. Hintergrund ist die Annäherung der Trump-Regierung an Russland, bei der es neben einer gemeinsamen Ausrichtung bei geopolitischen Themen auch um eine engere Wirtschafts- und Handelspolitik gehen wird, die auch eine Rückführung der Sanktionen des Westens ermöglicht. Hiervon würde übrigens die deutsche Industrie am stärksten profitieren. Zudem tragen wieder festere Rohölpreise zu einer wirtschaftlichen Stimmungsaufhellung in Russland bei, so dass von einer stabilen russischen Aktienmarktentwicklung auszugehen ist.

Der Ausblick für russische Aktien verbessert sich weiter. Hintergrund ist die Annäherung der Trump-Regierung an Russland, bei der es neben einer gemeinsamen Ausrichtung bei geopolitischen Themen auch um eine engere Wirtschafts- und Handelspolitik gehen wird, die auch eine Rückführung der Sanktionen des Westens ermöglicht. Hiervon würde übrigens die deutsche Industrie am stärksten profitieren. Zudem tragen wieder festere Rohölpreise zu einer wirtschaftlichen Stimmungsaufhellung in Russland bei, so dass von einer stabilen russischen Aktienmarktentwicklung auszugehen ist.

Unterstützt wird die positivere Einschätzung russischer Aktien auch durch eine Befestigung des Rubels.

Unterstützt wird die positivere Einschätzung russischer Aktien auch durch eine Befestigung des Rubels.

Anlegerstimmung und Charttechnik DAX – In überkauftem Terrain

Anlegerstimmung und Charttechnik DAX – In überkauftem Terrain

Angesichts der vorhandenen Krisen muss man sich auf eine insgesamt erhöhte Kursschwankungsbreite einstellen. Ein spezielles Risiko sind zukünftig die unberechenbaren, aus der Hüfte geschossenen Twitter-Äußerungen des zukünftigen US-Präsidenten.

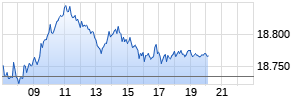

Aus charttechnischer Sicht setzt der DAX seinen im letzten Jahr begonnen übergeordneten Aufwärtstrend mit abnehmender Dynamik fort. Dabei trifft er bei 11.638 Punkten auf ersten Widerstand. Wird dieser nachhaltig überschritten, folgen weitere Barrieren bei 11.800, 11.920 und schließlich bei 12.391. Kommt es zu einer Konsolidierung, liegen erste Unterstützungen bei 11.531 und 11.430 Punkten. Darunter bieten die nächsten Marken bei 11.357 und 11.193 Halt.

Der Wochenausblick für die KW 3 – Die EZB spielt das Thema Inflation herunter

In China signalisieren die BIP-Zahlen für das zurückliegende IV. Quartal 2016 sowie die Industrieproduktion und Einzelhandelsumsätze im Dezember zumindest offiziell eine fortschreitende konjunkturelle Stabilisierung auf niedrigem Niveau.

In den USA deutet ein wieder schwächerer Einkaufsmanagerindex der Philadelphia Fed auf ein noch nicht reibungsloses Wirtschaftsumfeld hin. Auch die gemäß Baubeginnen und -genehmigungen abflachende Erholung auf dem US-Immobilienmarkt liefert keine dynamischen Impulse. Rohstoffseitig werden die US-Inflationsdaten im Dezember 2016 eine Beschleunigung anzeigen.

Grundsätzlich wird sich die Fed auch aufgrund einer gewissen Schonzeit für die neue Trump-Administration vermutlich erst in der zweiten Jahreshälfte 2017 mit konkreten Zinserhöhungsfragen beschäftigen.

In der Eurozone dürfte sich der Trend einer ansteigenden Inflation im Dezember fortsetzen. Zur Entkräftung von geldpolitischen Restriktionen dürfte die EZB auf ihrer Sitzung erneut die weiterhin vorhandenen Abwärtsrisiken für die Euro-Wirtschaft betonen. In Deutschland signalisieren die ZEW Konjunkturerwartungen einen stabilen Jahresstart der deutschen Wirtschaft.

Ein Beitrag von Robert Halver.

Ein Beitrag von Robert Halver.

Robert Halver ist Leiter Kapitalmarktanalyse bei der Baader Bank AG. Das Haus mit Sitz in Unterschleißheim bei München ist eine der führenden Investmentbanken in Deutschland und Marktführer im Handel von Finanzinstrumenten. Halver beschäftigt sich seit 1990 mit Wertpapieren und Anlagestrategien.

Rechtliche Hinweise / Disclaimer und Grundsätze zum Umgang mit Interessenkonflikten der Baader Bank AG: http://www.bondboard.de/main/pages/index/p/128.

Bildquelle: Baader Bank / dieboersenblogger.de