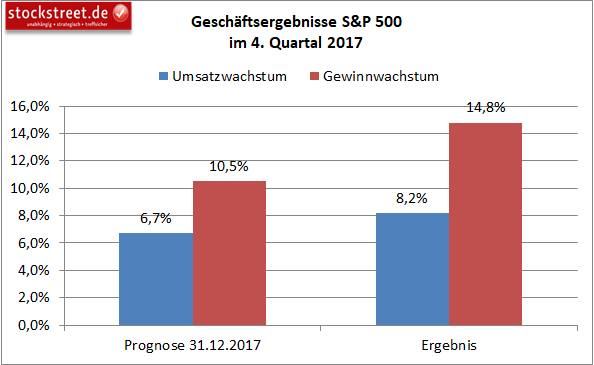

Die Berichtssaison der Unternehmen S&P 500 zum 4. Quartal 2017 ist fast abgeschlossen. Dabei überraschten die Unternehmen mit besonders starken Zahlen, welche die Erwartungen der Analysten hinter sich ließen. So lagen die Umsätze um 1,5 Prozentpunkt über den Erwartungen und damit auch +0,6 Prozentpunkte über dem Fünfjahresdurchschnitt. Insgesamt hat sich das Umsatzwachstum des S&P 500 für das 4. Quartal von den erwarteten 6,7 % auf den aktuellen Ist-Wert von 8,2% verbessert (blau in der folgenden Grafik).

Zudem stieg das Gewinnwachstum auf 14,8 % und erreicht so den höchsten Stand seit dem dritten Quartal 2011. Die Analysten rechneten Ende Dezember für das 4. Quartal 2017 nur mit einem Wachstum von 10,5 %. Somit schlugen die Ergebnisse die Erwartungen, über die ich noch hier in der Börse-Intern berichtete, um stolze 4,3 Prozentpunkte.

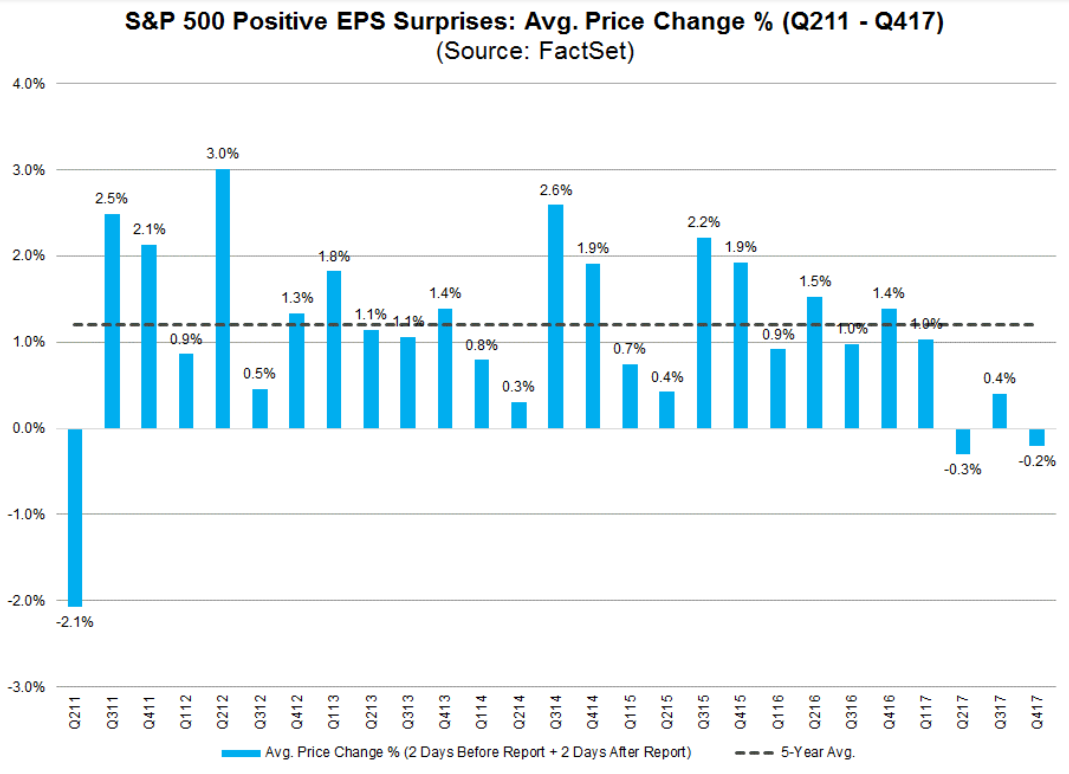

Man kann deshalb daraus den Schluss ziehen, dass sich die Aktienkurse bereits auf einem hohen Niveau befanden und die höheren Gewinne schon eingepreist wurden. Zudem wurden die Gewinnerwartungen für den S&P 500 gegenüber dem 31. Dezember 2017 bereits um 5,7 % nach oben angepasst. Eine solche Prognoseanhebung, die zeitweise sogar bei +7,0 % lag, gab es laut Analysten von FactSet nach eigenen Angaben seit Beginn ihrer Datenerhebung im Jahr 1996 noch nie.

Maßgeblich gehen diese verbesserten Gewinnaussichten auf das Konto der US-Steuerreform. Aber auch der schwache US-Dollar und die gestiegenen Ölpreise werden eine Rolle gespielt haben. Denn letztere sorgten für hohe Gewinnschätzungen bei Unternehmen aus dem Energiesektor. Wirklich überraschend war der tatsächliche Gewinnanstieg also nicht.

S&P 500 bleibt teuer

Für das bereits hohe Preisniveau beim S&P 500 spricht auch das stolze 12-Monats-KGV von 18,3 im Januar, welches deutlich über den historischen Durchschnittswerten (z. B. 15 Jahre: 14,5) liegt. Durch die starke Korrektur im S&P 500 (im Tief um fast 12 %) wurde diese Distanz zwar kurzzeitig verringert. Doch die anschließende Kurserholung brachte den US-Index wieder bis auf rund 100 Punkte bzw. 3,55 % an sein Allzeithoch heran. Entsprechend liegt das 12-Monats-KGV mit aktuell rund 17 immer noch deutlich über seinen historischen Durchschnittswerten.

Jedoch kann man bei einem Gewinnanstieg von 17 % auch argumentieren, dass ein KGV von 17 fair ist. In solch einem Ausmaß sind die Gewinne aber weder in 2017 gestiegen, noch ist mit einem solchen Anstieg in 2018 zu rechnen. Es ist also nicht verwunderlich, dass die Anleger keine starken (Zu-)Käufe aufgrund der positiven Geschäftsberichte mehr tätigen.

Die Unternehmensgewinne passen zu einer Seitwärtskonsolidierung

Dementsprechend halte ich an meiner eher zurückhaltenden Sichtweise auf die zukünftige Performance der US-Indizes fest. Sollte die von mir erwartete größere Seitwärtskonsolidierung auf hohem Niveau stattfinden, würden die Gewinne der Unternehmen dann genug Zeit bekommen, in die fundamentale Bewertung hineinzuwachsen.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)