Am Mittwochabend veröffentlichte die US-Notenbank wieder einmal ihre neuesten geldpolitischen Entscheidungen. In Kürze wolle man damit beginnen die Bilanz der Notenbank zu verkürzen, indem man die Gelder der fälligen Anleihen nicht mehr in neue Schuldpapiere reinvestiert. Auch eine weitere fünfte Zinsanhebung zum Jahresende ist unvermindert auf der Agenda. Der Arbeitsmarkt und die Wirtschaft in den USA hätten sich verbessert. Dennoch kam kurzzeitig Druck auf den Dollar, der mit 93 Punkten im USD-Index den tiefsten Stand seit einem Jahr erreichte. Begründet wird diese Rektion mit dem Eingeständnis der FED, dass die Teuerung kurzzeitig unter die Zielmarke von 2% in den USA gefallen sei. Die Marktteilnehmer sehen darin eine versteckte Ankündigung, dass man von einer weiteren Zinsanhebung abrücken wolle und so trieben die Dollarbären manisch und von Gier getrieben den Dollar (Dollarkurs) auf ein neues Jahrestief.

Die offizielle Teuerung in den USA stieg zuletzt nicht mehr so schnell

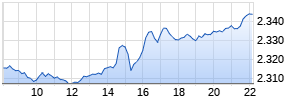

Der US-Dollar fiel auf den tiefsten Stand seit einem Jahr.

Nach meiner Analyse ist längst eine deutliche Blase am Devisenmarkt für den Euro und den Dollar entstanden, wobei die Kleinspekulanten aktuell zum Zwecke der Distribution bzw. Akkumulation, je nachdem ob man den Euro/USD oder USDX handelt, in die Märkte gelockt werden. Dazu passt, dass sich nur Minuten vor der US-Notenbanksitzung EZB-Ratsmitglied Nowotny zu Wort meldete und die Aussagen Draghis auf der letzten Notenbanksitzung der EZB vor einer Woche konterkarierte. Während Draghi erst vor einigen Tagen klar darstellte, dass eine Straffung der Geldpolitik frühestens im Herbst erstmals diskutiert würde, man aber jederzeit bereit sei das Ankaufprogramm auszuweiten, sagte Nowotny nun das Gegenteil. Er hielte es für klug, bei den Anleihekäufen langsam vom Gas zu gehen, wobei eine Diskussion über die technischen Aspekte eines Endes der QE-Programme nötig sei.

Es war Wasser auf die Mühlen der Spekulanten, die den Euro kurzzeitig auf ein Hoch von 1,177$ treiben konnten und gerade dabei sind sich zu verausgaben. Das ganze Gerede um einen Exit aus der expansiven Geldpolitik kann man getrost ignorieren, denn es ist klar, dass die Aufkäufe von Staats- und Unternehmensanleihen auch in 2018 erst einmal fortgesetzt werden im Euroraum. Draghi versprach die Zinsen bis Ende 2018 weiterhin bei null Prozent zu belassen, sodass es sich keineswegs um eine annähernd vergleichbar restriktive Politik wie in den USA handeln wird bis mindestens Ende 2018, womit mittelfristig auf Sicht der kommenden 6-12 Monate die Tendenz wieder bei einem stärkeren US-Dollar liegen dürfte. Es scheint absurd, dass die Märkte den USA, die sich ökonomisch besserstellen konnten, keine weiteren Zinsanhebungen zutrauen und die bisherigen Zinsschritte für einen Fehler halten, da die US-Wirtschaft in Realität ja ganz schlecht dastehen würde. Auf der anderen Seite glauben sie trotz der Euro-, Banken und Migrationskrise bei schwacher Wirtschaftsentwicklung in Europa, dass die EZB die Zinsen bald anheben und die lockere Geldpolitik beenden würde. Sicherlich wird die EZB in Zukunft das Ankaufprogramm drosseln und die USA wieder ein neues QE-Programm auflegen, doch bis Ende 2018 scheint dieser Wechsel im Staffellauf um die schwächste Währung der Welt unwahrscheinlich zu sein.

Vielmehr dürfte Draghi die zuletzt langsamer angestiegene harmonisierte statistische Teuerung dazu nutzen, um die Finanzielle Repression noch einige Zeit fortzuführen und das QE-Programm so lange wie möglich in die Länge zu ziehen, um das Bankensystem weiterhin zu rekapitalisieren. Dies geschieht, indem man weiter Geld druckt, sodass der Euro pro Jahr um etwa 8% bis 10% Prozent entwertet wird,...

Mehr erfahren »

Top-News

Gold glänzt wieder

Samstag, 29.07.2017 09:20 von Miningscout - Aufrufe: 598

Werbung

Mehr Nachrichten kostenlos abonnieren

E-Mail-Adresse

Bitte überprüfe deine die E-Mail-Adresse.

Benachrichtigungen von ARIVA.DE

(Mit der Bestellung akzeptierst du die Datenschutzhinweise)

(Mit der Bestellung akzeptierst du die Datenschutzhinweise)

-1

Vielen Dank, dass du dich für unseren Newsletter angemeldet hast. Du erhältst in Kürze eine E-Mail mit einem Aktivierungslink.

Hinweis: ARIVA.DE veröffentlicht in dieser Rubrik Analysen, Kolumnen und Nachrichten aus verschiedenen Quellen. Die ARIVA.DE AG ist nicht verantwortlich für Inhalte, die erkennbar von Dritten in den „News“-Bereich dieser Webseite eingestellt worden sind, und macht sich diese nicht zu Eigen. Diese Inhalte sind insbesondere durch eine entsprechende „von“-Kennzeichnung unterhalb der Artikelüberschrift und/oder durch den Link „Um den vollständigen Artikel zu lesen, klicken Sie bitte hier.“ erkennbar; verantwortlich für diese Inhalte ist allein der genannte Dritte.